Non sono bastate due ristrutturazioni del debito per tenere in piedi Sopaf, dissestata per oltre 100 milioni di euro. La seconda operazione sui bond convertibili, peraltro non andata a buon fine a causa del crac di Banca Network, risale solo allo scorso mese di giugno (Sopaf ristruttura (ancora) le obbligazioni convertibili) quando erano emerse in maniera ineludibile le grosse difficoltà in cui versava la holding guidata da Giorgio Magnoni, tant’è che ad agosto è saltato il pagamento delle cedole. A seguito di ciò (ma non solo) il rapporto con gli istituti finanziatori è naufragato e Unicredit, capofila di un pool di banche, fra cui Banca Popolare di Milano, MPS e Banca Popolare di Sondrio, ha perso le staffe presentando istanza di fallimento presso il tribunale di Milano per 19 milioni di euro (Fallimento Sopaf, notificata l’istanza promossa da Unicredit).

Causa scatenante è stato il colpo di grazia a Banca Network, una delle ultime disgraziate avventure dei Magnoni, finita in liquidazione coatta amministrativa lo scorso 16 luglio senza nemmeno i soldi in cassa per rimborsare 30.000 clienti a cui erano stati bloccati i conti correnti. Ma anche il fallimento del piano industriale di Sopaf, elaborato lo scorso anno, a causa sicuramente della profonda crisi che ha colpito le attività finanziarie e immobiliari di cui Sopaf è piena. Così adesso la famiglia Magnoni sta cercando disperatamente di arrivare a una richiesta di concordato con le banche creditrici per non finire in bancarotta, come da decisione assunta dal cda, ma gli spiragli sembrano davvero pochi a meno che non salti fuori un cavaliere bianco dell’ultima ora che metta sul piatto della bilancia una vagonata di milioni per tenere in piedi le attività immobiliari, bancarie, industriali e assicurative di Sopaf.

La procura indaga sulle attività dei Magnoni dopo il crac di Banca Network

L’impressione, quindi, è che si sia giunti all’epilogo di una tormantata vicenda che vede ultimamente protagonista anche la Procura di Milano intenta a fare luce anche su alcune ipotesi di reato riconducibili alla distrazione di fondi e alla bancarotta preferenziale (non ci sono per il momento indagati). E’ il tramonto di una realtà storica di Piazza Affari, fondata trent’anni fa da Jody Vender, uno dei pionieri del private equity che capitalizzava 300 milioni di euro e ora ne vale meno di 3. Saranno quindi i giudici a decidere del destino di Sopaf, sulla base del nuovo piano industriale che i Magnoni si apprestano a presentare al tribunale fallimentare, dopo il via libera del cda, per trovare una via alternativa alla liquidazione della holding, una soluzione in continuità e che possa soddisfare i creditori. Secondo indiscrezioni di stampa, due fondi di private equity, ovvero Atlantis Capital e Methorios Capital, starebbero esaminando il dossier, ma il tempo stringe.

Per gli obbligazionisti la soluzione meno dolorosa sarebbe il concordato

Ma quale destino sarà riservato ai risparmiatori? Posto che gli azionisti rischiano di perdere tutto (l’azione vale meno di un centesimo), per gli obbligazionisti le cose stanno un pochino meglio, ma non tanto.

I titoli “Sopaf 2007-2015 convertibile 3,875%” (Isin: IT0004227150) e “Sopaf 2011-2015 convertibile 9%” (Isin: IT0004762362) sono ormai in default dal 9 settembre e contestualmente – come reso noto dalla stessa Sopaf – sono pervenute all’emittente diverse richieste di rimborso anticipato, come previsto dal regolamento, che però, per ovvie ragioni, non potranno essere soddisfatte a pieno titolo. Tutto dipenderà da quanto deciderà il Tribunale fallimentare di Milano: se la messa in liquidazione della holding, come chiesto da Unicredit o il concordato preventivo in continuità secondo la nuova legge fallimentare, come vorrebbero i Magnoni. In ogni caso i detentori dei bond non recupereranno il 100% del valore nominale e perderanno gli interessi maturati, contrariamente a quanto dichiarato recentemente da giorgio Magnoni prevedendo addirittura la restituzione integrale dei prestiti obbligazionari. E’ del tutto evidente – commenta un noto avvocato romano che segue la vicenda e ha già raccolto alcune deleghe per conto di decine di obbligazionisti – che, stante il groviglio di debiti accumulati dalla holding nel tempo e le indagini avviate dalla Procura di Milano su Sopaf e Banca Network che potrebbero aggravare la situazione debitoria, è impossibile giungere a un recovery totale del credito. Se poi questi non hanno nemmeno i soldi per pagare gli interessi maturati sui bond, la situaizone è a dir poco allarmante.

Lo scenario peggiore sarebbe il fallimento di Sopaf che lascerebbe nell’incertezza i bondholders il cui recupero delle somme inizialmente investite dipenderà solo dalla liquidazione degli assets e per i quali, come sovente accade, i valori di libro risultano spesso inferiori da quelli realizzati in fase di vendita, pertanto non è possibile fare una stima a priori. E’ il caso delle partecipazioni nelle società immobiliari (Demofonte, Valore e Soreo I) che verrebbero valorizzate secondo l’attuale tendenza del mercato, ma anche di quelle nel fondo Sun System attivo nel campo fotovoltaico, settore che in questo momento non va bene. La soluzione migliore sarebbe, invece, quella del concordato che assicuri la continuità aziendale, anche con liquidazione di alcuni assets.

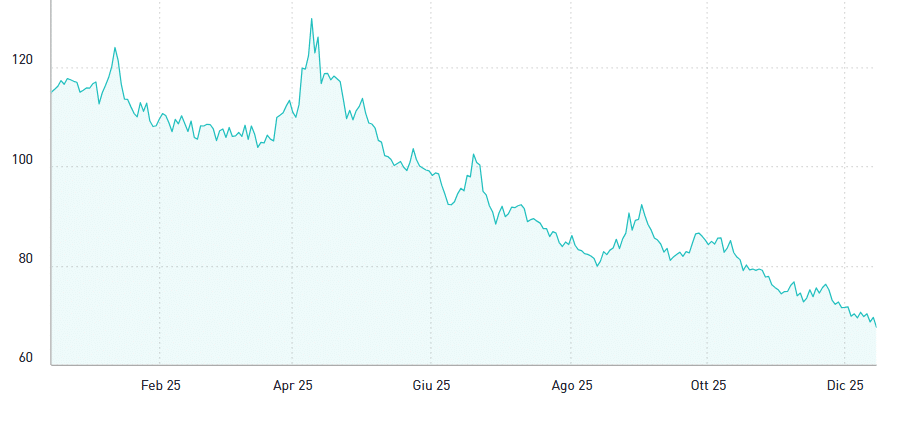

In questo caso il recovery potrebbe risultare migliore, ma non certo totale stante il valore patrimoniale netto, non certificato, a circa 16 milioni di euro e il debito di 102.5 milioni. Nella migliore delle ipotesi si potrebbe arrivare a un recovery del 20-30% tramite un’offerta di scambio con nuovi titoli e/o azioni. Nell’incertezza, il mercato adesso prezza le convertibili fra l’10% e il 15% fra scambi esigui (vedi grafico sopra).