Mentre si allontana il decimo rialzo dei tassi USA da parte della Federal Reserve, i rendimenti dei Treasuries si sono ritratti negli ultimi 3 mesi, scontando proprio una politica monetaria americana meno restrittiva di quanto fosse precedentemente atteso. E così, se agli inizi di novembre ancora il decennale arrivava al 3,25%, oggi giace sotto il 2,70%. Un po’ tutta la curva delle scadenze si è sgonfiata, anche se nel tratto medio-breve risulta invertita, con i rendimenti a 3 anni a superare quelli quinquennali e i biennali ad essere stati raggiunti dai T-bills a 12 mesi.

Cambio euro-dollaro, le previsioni del mercato tramite Treasury e Bund

La domanda che ci viene in mente è se con questi rendimenti calanti (prezzi in ascesa) dei bond americani convenga o meno investire sul debito sovrano a stelle e strisce, anche perché nel frattempo ad essere diminuiti sono stati pure i rendimenti europei. Prendiamo i BTp, che giovandosi, soprattutto, dell’allentamento delle tensioni tra Italia e Commissione europea sul deficit di quest’anno sul tratto decennale sono passati da un massimo superiore al 3,7% di ottobre all’attuale 2,70%. Gli stessi Bund a 10 anni offrono appena lo 0,20%, quando a novembre garantivano fino allo 0,46%, più del doppio.

Curva BTp e Treasury a confronto

Se un investitore italiano decidesse di acquistare un bond americano, la sua scelta dovrebbe essere determinata dal livello dei rendimenti offerti sia dai Treasuries che dai nostri BTp. Vero, non parliamo di titoli del tutto omologhi, scontando i nostri un rischio sovrano percepito decisamente maggiore. Ma, a meno di non ritenere credibili gli scenari più cupi su un possibile default dell’Italia nel futuro, un mercato vale l’altro.

Il super dollaro spiegato dal crollo dei rendimenti americani

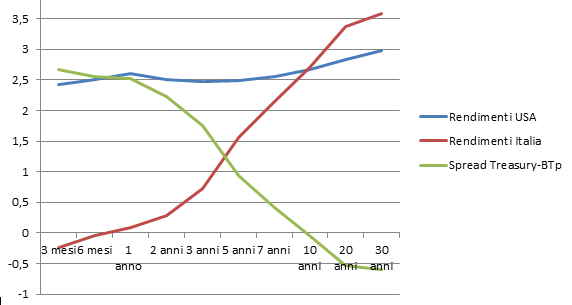

Per questo, dobbiamo valutare su ciascuna scadenza, anzitutto, i rendimenti dell’uno o dell’altro mercato. Di seguito, il grafico che espone la curva dei Treasuries e quella dei BTp, nonché lo spread Treasury-BTp per ciascuna scadenza:

Come si può notare dalla curva verde, che segnala il differenziale di rendimento tra le due curve, i Treasuries offrono di più dei BTp fino alla scadenza decennale, dove lo spread risulta già leggermente negativo, mentre per scadenze ancora più longeve è l’Italia a garantire rendimenti più alti.

Le variazioni-limite del cambio euro-dollaro

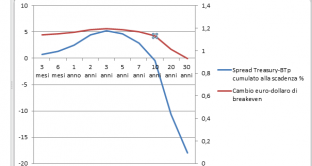

A questo punto, passiamo a capire quando e fino a che punto converrebbe investire sui Treasuries, anziché sui BTp. Per farlo, dobbiamo calcolare il differenziale di rendimento annuo, moltiplicandolo per gli anni che mancano alla scadenza. Successivamente, si moltiplica tale risultato trovato per il cambio euro-dollaro attuale di 1,1350. L’operazione esiterà il cambio euro-dollaro limite, di “breakeven”, vale a dire quello massimo (o minimo) alla scadenza, che rende per l’investitore indifferenti i due rendimenti e superato il quale (al rialzo o al ribasso, come vedremo), la convenienza dei Treasuries verrebbe meno.

Si può notare come il differenziale cumulato di rendimento a favore dell’Italia raggiunga il suo massimo in coincidenza con la scadenza a 3 anni, quando il Treasury offre complessivamente il 5,25% in più di un BTp.

Ad esempio, se investissimo in T-bills a 3 mesi, considerando che i nostri BoT per questa scadenza offrono rendimenti ancora negativi contro il 2,4% dei bond americani, potremmo permetterci anche che il cambio euro-dollaro nel frattempo si rafforzi dello 0,7%. Per i titoli annuali, dato lo spread superiore ai 250 punti base, potremmo sopportare fino a un cambio euro-dollaro di 1,1640. Il valore massimo del cambio, oltre il quale il Treasury si rivelerebbe un investimento a perdere, si ha sui 3 anni, quando potremmo permettercene uno fino a 1,1950. Invece, già con il decennale la musica cambia, perché rispetto a oggi non potremmo subire alcun indebolimento del dollaro, anzi sarebbe persino opportuno che il biglietto verde si rafforzasse di quasi mezzo punto percentuale per allora. Quanto ai ventennali e trentennali, siamo dinnanzi alla necessità di un apprezzamento del dollaro rispettivamente fin quasi alla parità e fino a un cambio di 0,93 per non rimetterci.

Cambio euro-dollaro, perché una discesa è possibile

Quando conviene investire nel Treasury?

Tirando le somme e cercando di fare qualche previsione realistica sul cambio euro-dollaro, dobbiamo distinguere tra fase breve, medio-breve, medio-lunga e lunga. Da qui ai prossimi anni, verosimile che a rafforzarsi sia l’euro, per il semplice fatto che i tassi BCE, ad oggi azzerati, non potranno che salire, attirando capitali dall’estero e apprezzando i nostri tassi di cambio. In un’ottica a 3 anni, ad esempio, le probabilità che il cambio euro-dollaro si porti oltre 1,20 sembrano molto elevate, anzi potrebbe accadere ben molto prima.

Quanto al medio-lungo periodo (dai 5 anni insù), appare molto improbabile che l’euro non si rafforzi nemmeno a quota 1,20, per cui sarebbe molto meglio lasciar perdere, in quanto il differenziale dovrebbe essere assai più elevato per giustificare un investimento in Treasuries. Infine, il lunghissimo periodo: guardando lo scenario con gli occhi di oggi, diremmo che sarebbe un suicidio annunciato acquistare titoli americani a 20 o 30 anni per detenerli fino alla scadenza. Se già rendono meno dei nostri BTp e scontando anche solo un cambio euro-dollaro superiore alla parità, la perdita auto-inflittaci appare scontata. Eppure, chi può mai dire cosa accadrà tra moltissimi anni? E se l’euro implodesse o l’Italia tornasse alla lira o ristrutturasse il suo debito? Ad ogni modo, eliminando le previsioni shock, non resta che puntare sul breve termine per il mercato USA, dopodiché sarebbe opportuno restare in Italia.

La curva dei BTp è diventata più ripida, perché il mercato si sposta verso le scadenze brevi?