Il concetto di efficienza dei mercati gioca un ruolo fondamentale nelle teorie che cercano di spiegare il meccanismo di formazione dei prezzi degli strumenti scambiati, e di conseguenza anche sui modelli quantitativi di selezione di portafoglio (o asset allocation).

L’obiettivo della presente trattazione è quindi quello di analizzare il concetto di efficienza dei mercati finanziari nelle sue diverse -e correlate- accezioni, concentrando l’attenzione sull’efficienza informativa, poiché è su di essa che si basa la maggior parte dei moderni modelli di selezione di portafoglio.

Ovviamente non si ha la pretesa di trattare in modo esaustivo il tema, ci sarebbero più di 3 secoli di letteratura da esplorare. Per i “più coraggiosi” si può partire dai lavori di: Bernoulli, 1738, in “Specimen theoriae novae de mensura sortis”, lavoro alla base della risoluzione del paradosso di San Pietroburgo; Bachelier, 1900, in “Theorie de la Speculation“; Neumann e Morgenstern, 1944-1947, in “theory of games and economic behavior“, con l’importantissimo contributo della teoria dell’utilità attesa. Ma ce ne sarebbero ancora molti altri di lavori pionieristici da citare. Tuttavia, a mio modestissimo avviso, questi sono i 3 pilastri alla base di tutto il filone che poi si sviluppa nel tempo a venire…

Qualsiasi modello teorico cerca di dare una spiegazione/rappresentazione della realtà osservata su uno specifico fenomeno. Tuttavia la realtà “è complessa”, e per questo vengono fatte delle esemplificazioni mediante l’introduzione di ipotesi (a volte forti e non rispecchianti molto la realtà, a volte meno) che cercano di semplificare il lavoro. Nelle scienze economiche soprattutto, essendo scienze sociali (e quindi meno precise delle scienze che studiano fenomeni naturali), in un qualsiasi modello si parte da delle ipotesi che rispecchiano un “mondo perfetto”, per poi fare fare delle progressive correzioni (ad esempio eliminando alcune ipotesi) ed arrivare ad una “soluzione” che rispecchi la realtà nel modo “più corretto e coerente” possibile.

Il CAPM ad esempio poggia proprio su questa ipotesi di efficienza dei mercati (in particolare sulla cd ipotesi di mercati perfetti dei capitali, data da un determinato insieme di assunzioni), ma allora cosa s’intende per efficienza? La letteratura ne ha individuato 3 tipi distinti, interrelati fra loro e definiti come:

- Efficienza allocativa

- Efficienza tecnico-operativa

- Efficienza informativa (è in particolare su di essa che ci si concentra sul filone della Modern Portfolio Theory e della Post Modern Portfolio Theory)

Efficienza allocativa

L’efficienza allocativa si realizza quando i mercati dirigono le loro risorse verso i soggetti più meritevoli in termini di rischio e rendimento, secondo un’ottica di pareto-efficienza (vedi La “moderna teoria del portafoglio” spiegata in modo semplice per capire bene cosa s’intende per pareto-efficienza): se questa condizione è soddisfatta non è possibile aumentare la soddisfazione di un individuo senza peggiorare quella degli altri.

Affinché ciò avvenga è necessario che: gli investitori agiscano in modo razionale massimizzando l’utilità attesa, basandosi su prezzi che riflettono correttamente l’informazione disponibile – nell’istante in cui si valuta – e grazie ad infrastrutture che consentano rapida esecuzione degli scambi con limitati costi di transazione (questo tipo di efficienza dipende allora dalle due che vengono spiegate di seguito)

Efficienza Tecnico-Operativa

Questa forma di efficienza è legata alla capacità del mercato di creare strutture in grado di contenere i costi di transazione (ossia l’insieme di costi necessari per effettuare lo scambio: costi di ricerca della controparte, costi di raccolta delle informazioni, commissioni, spread denaro lettera, slippage ecc) e di agevolare gli scambi grazie alla presenza di un elevato numero di operatori presenti sul mercato stesso. Questo tipo di efficienza viene valutata in base a 3 parametri:

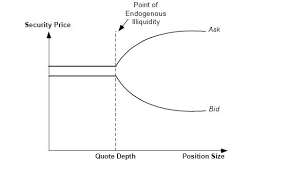

- Ampiezza (Breadth) > Si riferisce ai volumi di ordini in acquisto e vendita presenti sul mercato: un mercato è tanto più ampio quanto più grande è la dimensione degli ordini di acquisto/vendita (maggiore dimensione del book).Va da sé che un mercato sufficientemente ampio dovrebbe limitare l’effetto sui prezzi derivante da un singolo ordine, ossia il cd market impact: un indicatore di tale grandezza potrebbe, a mio avviso, essere rappresentato dall’entità delle commissioni applicate. A livello grafico/teorico/matematico, potrebbe essere rappresentata dalla “grandezza” (e quindi la “massa”) dei singoli punti che, sull’asse cartesiano del grafico di cui sotto, rappresenterebbero i punti di congiunzione delle due funzioni idealmente simmetriche/speculari.

- Spessore / Profondità (Depth) > Riguarda la relativa presenza di numerosi ordini in acquisto e vendita a prezzi vicini fra loro. In altre parole la distribuzione dei prezzi è caratterizzata dalla presenza di ordini di acquisto e vendita intorno al prezzo corrente. Un mercato sufficientemente profondo dovrebbe: favorire l’assorbimento di squilibri di domanda e offerta attorno al precedente prezzo di equilibrio, ridurre l’eventuale presenza di vuoti di domanda/offerta ed attenuare il rischio di eccessive variazioni di prezzo. Lo Spread Denaro-Lettera (o Bid-Ask Spread) è quindi un indicatore/termometro operativo dello spessore del mercato in cui si vuole operare, e può esser inteso come livello di liquidità del mercato stesso (dovrebbe esser quindi possibile e relativamente facile negoziare importi ed anche volumi relativamente elevati con limitato impatto sul prezzo). A livello grafico/teorico/matematico, può essere rappresentata congiuntamente come: la differenza/distanza che intercorre fra funzione del prezzo bid e funzione del prezzo ask e la “densità” (ovvero la numerosa presenza dei suddetti punti di congiunzione).

- Immediatezza > Collegata ad ampiezza e spessore, riguarda il tempo necessario ad effettuare lo scambio. Lo Slippage, ossia la differenza che intercorre fra prezzo al quale viene inoltrato l’ordine di acquisto/vendita e il prezzo a cui l’ordine viene effettivamente eseguito, è un indicatore/termometro operativo di tale parametro (attenzione, sull’entità dello slippage influisce anche la tecnologia, ovvero il fatto di avere una infrastruttura adeguata: Know How e Ricerca, PC’s sufficientemente adeguati al lavoro soggettivo del trader/investitore, connessione/i, accumulatore/i elettrici, eventuale persona/esecutore di fiducia e VPS più o meno vicina all’exchange dove si vuole negoziare; ad esempio, se si vuole negoziare su Eurex si sceglierà una VPS in Germania; se si vuole negoziare su NYSE si può scegliere una VPS in New Jersey).

- Elasticità > Riguarda la capacità del mercato di attrarre tempestivamente nuovi ordini al verificarsi delle fluttuazioni di prezzo, al fine di compensare temporanei squilibri fra domanda e offerta. In altri termini è data dalla capacità del prezzo di riflettere variazioni, anche infinitesimali, delle quantità domandate ed offerte. A livello grafico/teorico/matematico (vedi sotto), può essere intesa come la variazione della pendenza della doppia funzione idealmente speculare-simmetrica e che racchiude tutti i 3 suddetti concetti (potrebbe idealmente essere calcolata con metodi di derivazione, e quindi con “tecniche” appartenenti alla branca della matematica differenziale, n-th order derivatives etc…)

Va da se che ampiezza e spessore dovrebbero contribuire a migliorare l’elasticità, fungendo quindi da stabilizzatori dei prezzi a seguito di variazioni improvvise date da squilibri temporanei di domanda/offerta.

Nell’immagine sotto una rappresentazione grafica del concetto di spessore, ampiezza ed elasticità: in ascissa c’è l’ammontare della posizione ed in ordinata il prezzo dello strumento finanziario. Nell’immagine si vede come, dopo il punto di “non liquidità endogena del mercato” (endogena perché riferito proprio allo spessore di un determinato mercato, dato dalle sue proprie caratteristiche) lo spread si allarghi in modo esorbitante, perché non si trovano – o si trovano pochissime – controparti disposte ad effettuare lo scambio per determinati volumi/ammontari che superano livelli relativamente elevati per il mercato in cui si sta lavorando.

In termini ideali-matematico-differenziali è come se, il “valore/segno della pendenza della doppia funzione simmetrica-speculare” seguisse questo percorso: inizialmente partendo dal valore costante di 0 arriva fino al punto di non liquidità endogena (ossia il punto finale di non derivazione della doppia funzione), per poi assumere da li in poì un immediato e forte segno/valore positivo o negativo – a seconda dei due differenti segni che contraddistiguono le funzioni, e conseguentemente quindi del grado di concavità/convessità delle stesse, e che a sua volta, idealmente, dovrebbe essere uguale in valore assoluto -, e che infine tende idealmente, nuovamente ed asintoticamente a 0.

Efficienza informativa

Questo tipo di teoria è stata introdotta da Fama (EHM: Efficent Market Hypothesis, 1965, 1970), in base all’intenso studio/ricerca della relativamente recente letteratura in tale ambito, e descrive la capacità del mercato di raccogliere, produrre e diffondere tutte le informazioni rilevanti per gli scambi, in modo che i prezzi correnti riflettano correttamente le informazioni disponibili nell’istante in cui si valuta. Un mercato efficiente implica quindi teoricamente che non sia possibile “battere” il mercato stesso, ossia ottenere rendimenti medi costantemente superiori a quelli di mercato, sia perché tutte le informazioni disponibili sono già incorporate nei prezzi, sia perché l’elevato numero dei partecipanti assicurerebbe che i prezzi si assestino su valori di equilibrio.

Per tale motivo gli operatori sono considerati razionali: conoscono, in senso collettivo, quali sono le informazioni importanti e quali lo sono di meno.

Fama ha individuati di 3 tipi di efficienza:

- Efficienza in forma debole > I prezzi riflettono correttamente ed istantaneamente tutta l’informazione presente nella serie storica. Se questo tipo di efficienza è verificato, non è possibile ottenere sistematicamente rendimenti (corretti rispetto al rischio) superiori al mercato utilizzando solo l’informazione contenuta nelle serie storiche. Tale tipo di efficienza nega la validità dell’analisi tecnica (classica o quantitativa?)

- Efficienza in forma semi forte > I prezzi riflettono correttamente ed istantaneamente tutta l’informazione presente nella serie storica più quella di pubblico dominio (es annunci e news, dati di bilancio trimestrali, analisi per indici e per flussi in allegato ecc.). Se è verificata non è possibile ottenere risultati (corretti rispetto al rischio) costantemente migliori del mercato con strategie basate su questo livello di informazione (equivale a negare anche la validità dell’analisi fondamentale);

- Efficienza in forma semi forte > I prezzi riflettono correttamente tutta l’informazione, sia pubblica che privata. In tal caso, anche con l’insider trading (definito sinteticamente come l’utilizzo di informazioni rilevanti e private su una società da sfruttare a proprio vantaggio) non è possibile realizzare extra profitti.

Ciò significa che il crescere del “valore informativo” del prezzo corrisponde ad un livello progressivamente più elevato di efficienza informativa del mercato.

Dato che sono stati riscontrati più volte rendimenti anomali, ossia superiori a quelli del mercato di riferimento, ed essendo questo tipo di efficienza alla base di molti modelli di pricing e di asset allocation, è quella che più è stata indagata nel campo dell’economia finanziaria, con prove empiriche sia a sostegno di tale teoria sia contro (sia ufficiali, sia non): il primo tipo è stato riscontrato più volte (così come negato) mentre il terzo tipo non è mai stato osservato data la “distribuzione asimmetrica delle informazioni” tra i vari partecipanti al mercato (banalmente, un manager di una grande società avrà più informazioni a disposizione sulla stessa rispetto al piccolo investitore; il tutto è comunque “smussato” dalle nuove regole in tema di insider trading).

Il primo tipo di efficienza presuppone che i prezzi/rendimenti seguano un processo stocastico (ossia un processo che descrive l’evoluzione temporale di una variabile casuale) di tipo random walk, tale per cui il valore della variabile in un istante futuro t+1 è dato dall’osservazione della stessa variabile nell’istante attuale (per coerenza chiamato t) e dall’arrivo di nuove informazioni nell’istante successivo t+1 (è questo secondo fattore che ne determina la variazione).

Secondo tale processo stocastico i prezzi dovrebbero presentare autocorrelazione pari a 0 (ossia la correlazione sulla stessa variabile, su istanti diversi di tempo). Se questa condizione è rispettata (vedi i test di autocorrelazione) significa che: i prezzi passati non influenzano quelli futuri e non sono quindi utilizzabili per prevedere andamenti in istanti futuri (se non il prezzo corrente per determinare quello in un momento immediatamente successivo); in altre parole la serie storica non è sfruttabile per individuare dinamiche sistematiche che permettano di ottenere rendimenti superiori al mercato.

Altro modo per individuare se i prezzi seguano un processo random walk (o moto browiniano) è quello di utilizzare il calcolo dell’esponente di Hurst (che Mandelbrot nel 1997 dimostro essere compreso fra 0 e 1; cosa più importante, non implica assunzioni sulla distribuzione dei prezzi):

- Se questo è pari a 0,5 significa che l’evoluzione dei prezzi è descritta da un moto browiniano aritmetico (e geometrico per i rendimenti), e quindi che i prezzi non siano autocorrelati. Il passato “non determina” il futuro e non esiste memoria alcuna che influenzi la direzione del processo nel futuro. In altri termini il valore corrente del prezzo è l’unico dato utile per stimare la direzione che la stesso può prendere nell’istante immediatamente successivo.

- Se questo è maggiore o uguale a zero e minore di 0,5 significa che i prezzi presentano autocorrelazione negativa, con un effetto detto anti-persistente. In parole più semplici, ciò implica che il prezzo tende a cambiare molto frequentemente la direzione: se il prezzo assume una direzione al rialzo in un certo intervallo di tempo, è molto probabile che nell’intervallo successivo la direzione inverta al ribasso (presentando il fenomeno della cd Mean Reversion).

- Se invece è maggiore di 0,5 e minore o uguale a 1 la serie dei prezzi è caratterizzata da memoria, e quindi da persistenza. In parole semplici, se la variabile prezzo ha mantenuto un andamento crescente (decrescente) in un intervallo di tempo, è probabile che mantenga lo stesso segno nell’intervallo successivo (utile per individuare caratteristiche break out e trend following)

Il secondo tipo di efficienza si indaga con un approccio event-studies: si studiano i rendimenti anormali che un titolo ottiene nell’intorno temporale (event window) di un annuncio di pubblico dominio. Si indaga quindi sull’ammontare e sulla significatività degli extra-rendimenti che un titolo registra quando viene annunciato un evento rispetto i rendimenti “normali” che avrebbe ottenuto in assenza dell’annuncio (questi ultimi stimati mediante un modello di riferimento, come ad esempio il single index market model di Sharpe, ossia il CAPM implementato tramite regressione lineare). Tali studi hanno mostrato sia mostrato la presenza (vedi Fama, Fisher, Jensen e Roll, 1969) che l’assenza di questo tipo di efficienza nei mercati.

Altro modo è di indagare sull’efficienza in forma semi-forte è quello di studiare i rendimenti ottenuti dai fondi d’investimento, in quanto ritenuti veicoli d’investimento realmente capaci di sfruttare tutta l’informazione pubblicamente disponibile: in molti casi è stato rilevato che i fondi attivi non realizzano performance sistematicamente superiori al mercato benchmark, ed in quei casi dove si registrano rendimenti anomali questi vengono spesso neutralizzati dall’applicazione di commissioni (oggetto di trattazione futura sarà una review sulla modalità di conduzione e sui risultati di alcuni studi, più o meno recenti, che indagano sulla capacità dei fondi attivi di battere il benchmark).

Conclusioni

Le tre accezioni di efficienza sono strettamente correlate poiché: se le informazioni diffuse possiedono adeguato valore segnaletico, ciò concorre a migliorare l’efficienza tecnico-operativa tramite la formazione di prezzi significativi; ciò, a sua volta, spinge in senso favorevole all’allocazione efficiente delle risorse.

Soffermandoci sull’efficienza informativa, il lavoro di Fama del 1970 (così come altre ricerche), in base alle conclusioni dalla letteratura empirica dei 25 anni precedenti, sosteneva l’efficienza dei mercati almeno in forma debole (efficienza in forma forte implica efficienza in forma semi forte e debole; l’implicazione inversa non vale). In epoca relativamente più attuale, si riscontrano tuttavia diverse evidenze empiriche che sembrerebbero indicare che i mercati spesso non sono efficienti, neanche in forma debole. Nello specifico, numerosi lavori prevalentemente basati sulla metodologia delle serie storiche, indicano strategie di trading che conseguono rendimenti in eccesso rispetto al mercato di riferimento basandosi sull’informazione contenuta nei prezzi passati.

Chi sostiene che nella realtà il mercato sia efficiente lo fa affermando che gli agenti economici:

- Sono tutti razionali e ottimizzanti, per cui valutano il prezzo di un’attività basandosi sul valore dei suoi fondamentali (principalmente mediante il concetto di valore attuale netto, che risente di: costo del capitale utilizzato per l’attualizzazione dei flussi futuri, profitto atteso e rischio).

- possono essere in parte irrazionali ma, essendo le aspettative disperse e differenziate (quindi non correlate), le strategie inefficienti si annullano in media non influenzando il prezzo di equilibrio (è l’arbitraggio statistico a garantire che il prezzo converga all’equilibrio).

- possono essere in maggioranza irrazionali (vedi le distorsioni psicologico-cognitive individuate dalla branca della finanza comportamentale), ma il “rumore” generato da essi non influisce sulla corretta valutazione dei prezzi delle attività finanziarie, che risulta garantita dalla minoranza degli investitori razionali.

Il problema degli studi più importanti della letteratura è dato dal fatto che, secondo la mia opinione, questi studi prendono come benchmark – ossia come parametro di riferimento – quasi esclusivamente il mercato azionario (ed anche in tal caso ci sono prove empiriche contrarie all’efficienza in forma debole) ed in alcuni casi quello obbligazionario, non considerando inoltre le varie sfaccettature dei diversi mercati, come le differenti modalità operative degli stessi (la differenza fra “mercati spot”, in cui al pagamento del prezzo segue la consegna della merce, e mercati futures in cui si fissa un prezzo e la consegna della merce avviene in un momento futuro; mercati all’ingrosso vs mercati al dettaglio ecc) andando inevitabilmente incontro a distorsioni: ad esempio il mercato americano dei futures su commodities risponde bene a logiche trend following/break out, e questo è dato da motivazioni fondamentali come quella della geopolitica, della legge di domanda ed offerta ecc; il mercato delle valute presenta alcune major e cross valutari che rispondono bene a logiche mean reverting.

In conclusione (ma ci sarebbe molto altro da dire), si può far riferimento ad un concetto di efficienza relativa, ossia che va valutata in base ad un altro mercato, relativamente al grado di sviluppo di un mercato (mercato maturo o mercato emergente, tecnologia), relativamente al grado di capitalizzazione di un mercato (mercati altamente capitalizzati sono più efficienti di mercati meno capitalizzati) ecc.

Da una prospettiva operativa la EMH (Efficient Market Theory) può essere vista come una condizione ideale irrealizzabile nella pratica, ma che può essere usata come utilissimo benchmark per misurare il grado di efficienza di un mercato specifico: data la presenza di situazioni seppur saltuarie in cui si generano degli extra-rendimenti, si negherebbe tuttavia la possibilità di mantenere nel tempo tali risultati senza qualche tipo di vantaggio competitivo (come per esempio la migliore qualità dell’informazione disponibile, superiorità tecnologica, strumenti finanziari liquidi ed innovativi, ecc). Si potrebbe quindi pensare ad un mercato efficiente in cui esiste la possibilità di mantenere sistematicamente dei profitti solo constando di un vantaggio competitivo sufficientemente durevole nel tempo. In questo scenario, tali risultati sarebbero da vedersi come il frutto di tale vantaggio, derivante ad esempio da un’adeguata ed approfondita attività di ricerca: attenzione, però, a valutare correttamente i costi di transazione a maggior impatto (spread bid-ask, slippage ed ormai, in misura molto più contenuta, le commissioni), la personale disponibilità di capitale ecc.

Detto questo, umilmente penso che la letteratura in tale ambito debba fare ulteriori passi in avanti.