E’ un buon momento per i titoli di stato italiani, come ci segnala la discesa dello spread BTp-Bund a 10 anni sotto i 260 punti base, oggi fino a un minimo di 255 bp. I rendimenti decennali italiani viaggiano sotto il 2,80% e l’aspetto più interessante riguarda l’ampliamento del divario con i biennali, questi ultimi crollati allo 0,35%. Pertanto, un titolo a 10 anni offre oggi il 2,43% in più di uno a 2 anni. E’ bene che tale differenziale rimanga elevato, in quanto una curva delle scadenze piatta risulterebbe sfavorevole alle banche che erogano credito, finendo per colpire proprio quanti richiedano prestiti, i quali si vedrebbero ridurre l’offerta di denaro disponibile o vi accederebbero a costi più alti.

Il 10 gennaio scorso, la prima asta dell’anno del Tesoro per i BoT a 12 mesi ha esitato risultati abbastanza positivi. I rendimenti medi lordi del collocamento di 7 miliardi di titoli sono stati pari allo 0,285%, in discesa dallo 0,37% dell’asta di dicembre, quando a sua volta il rendimento si era quasi dimezzato dallo 0,63% di novembre. L’apice era stato toccato in ottobre, mese da dimenticare per le tensioni tra Italia e Commissione UE sulla manovra di bilancio. Allora, i rendimenti annuali erano schizzati allo 0,95%, quando nel resto dell’Eurozona, Grecia esclusa, viaggiavano e viaggiano tuttora sottozero.

E nelle ultime sedute, la situazione è ulteriormente migliorata, dato che oggi il BoT con scadenza gennaio 2020 prezza 99,89, offrendo così un rendimento lordo di appena lo 0,11%. Più ci avviciniamo allo zero, maggiormente ci stiamo normalizzando sul tratto a breve. Segno che i timori del mercato sulla politica fiscale del governo giallo-verde sarebbero stati grosso modo superati, pur non rientrati del tutto. Ma ci sarebbe dell’altro. La forte discesa dei rendimenti a breve si collegherebbe alla fame di titoli di stato delle banche dell’Eurozona, le quali si preparano a partecipare alla nuova asta T-Ltro, che con ogni probabilità la BCE terrà entro metà anno e che verrà annunciata entro marzo, al massimo in aprile.

Le banche italiane ci salveranno dallo spread, facendosi un favore

Si tratta, stando agli schemi applicati in passato sin dal 2011, di liquidità erogata o a basso costo o persino a tassi negativi, secondo l’ultima versione “targeted”, nel quale caso, però, le banche dovranno impiegarla per accrescere il credito al settore privato e diverso dai mutui. Le somme sono state erogate con scadenza massima fino a 4 anni e le ultime aste tenutesi risalgono al 2017. Per evitare che i rimborsi di 740 miliardi di euro presi in prestito tra il 2016 e il 2017 finiscano per deprimere i prestiti all’economia reale da qui ai prossimi mesi, accentuando il rallentamento in atto dell’Eurozona, Francoforte ripristinerebbe tali aste, sostanzialmente consentendo alle banche di disporre di liquidità fresca con cui effettuare i rimborsi.

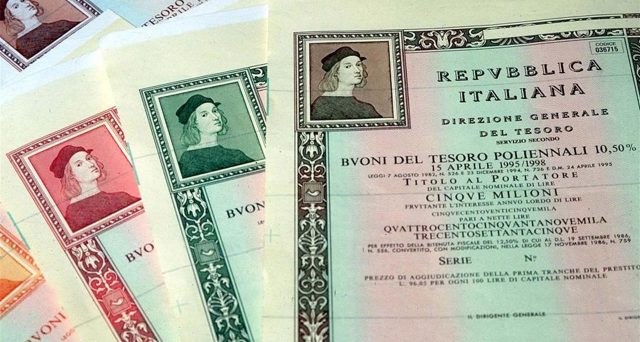

BoT come garanzia per la liquidità BCE

Affinché le richieste siano possibili, dovranno essere accompagnate dall’esibizione di collaterale a garanzia dei finanziamenti. E le banche sono solite ricorrere proprio ai titoli di stato, i quali offrono agli occhi della BCE la massima garanzia, scontando il taglio più basso. Munirsi di bond sovrani, quindi, diviene indispensabile per ottenere liquidità. C’è un problema. Impiegare liquidità a medio-lungo termine per ottenerne dell’altra dall’istituto di Francoforte avrebbe poco senso. Dunque, conviene acquistare titoli a breve scadenza, cioè immobilizzare la liquidità per poco tempo, magari solo pochi mesi. E qui sorge un secondo problema, perché come dicevamo, i rendimenti a breve nell’Eurozona restano negativi, in Germania fino alla scadenza di 8 anni.

E acquistare un bond con rendimenti negativi significa pagare un costo. Ad esempio, investire un miliardo in un titolo tedesco a 1 anno implica ricevere dopo 12 mesi 6 milioni di euro in meno, dato che il bond rende oggi il -0,6%.

Operazione Twist e aste T-Ltro, come la BCE darà una mano ai BTp