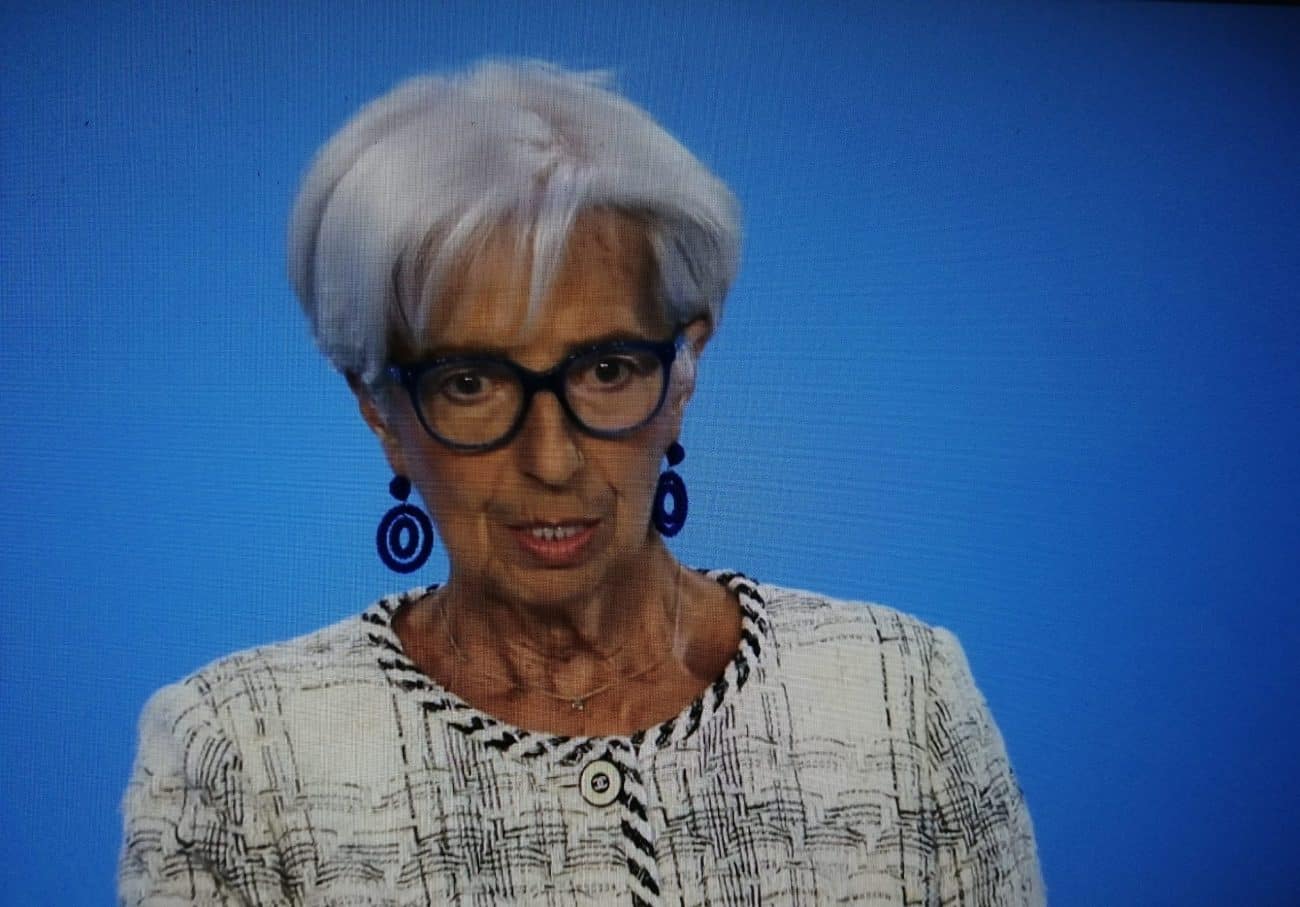

E’ stato un taglio in linea con le attese, pari allo 0,25%. Tanto è bastato ieri alla Banca Centrale Europea (BCE) per fare la storia sui tassi di interesse. Sin dalla sua nascita nel 1999, non era mai accaduto che avesse allentato la politica monetaria prima della Federal Reserve. E’ stata sempre quest’ultima, cioè la prima banca centrale del pianeta, a battere i tempi sul piano internazionale. Del resto, il governatore Christine Lagarde lo aveva detto alla conferenza stampa di aprile: “siamo data dependent, non Fed dependent”. Non avrebbe potuto rispondere formalmente in modo differente. Nessun istituto può ammettere in maniera candida di non essere del tutto autonomo nella gestione della policy.

BCE ha fatto la storia

Tuttavia, ieri la BCE ha confermato quanto sapevamo. Sui tassi la svolta non c’è stata per davvero. Ha alzato persino le stime sull’inflazione per il biennio in corso, un modo per segnalare che a luglio con ogni probabilità non ci sarà un secondo taglio dei tassi. Se ne riparlerà forse a settembre, sempre che le condizioni macroeconomiche e finanziarie lo consentano. E sapete per quale motivo, al di là dei formalismi sulle aspettative d’inflazione, ci troviamo dinnanzi a un taglio “hawkish” o “da falco”? La BCE teme che, tagliando troppo prima della Fed, il cambio euro-dollaro possa crollare al punto da alimentare l’inflazione importata.

Ancora una volta, quindi, le mosse della BCE dipendono essenzialmente da quelle di Atlanta. Non accade il contrario, perché Jerome Powell non guarda mai a quello che fanno le altre banche centrali per decidere se alzare, tagliare o lasciare invariati i tassi negli Stati Uniti.

Quella di ieri è stata l’ennesima dimostrazione di debolezza di Francoforte. Non dipende tanto e solo da mancanza di leadership – perlomeno non del solo istituto – quanto dalle condizioni strutturalmente differenti tra Eurozona e Stati Uniti.

Euro lontano dal dollaro

La prima economia mondiale batte come moneta il dollaro, valuta di riserva globale. La BCE stampa l’euro, che non va oltre la semplice sommatoria dei pesi degli stati membri dell’Eurozona. Di fatti, siamo e restiamo alla mercé del più forte, cioè l’alleato a stelle e strisce. E questo dipende essenzialmente dall’assenza di leadership politica. Le carenze sono a Bruxelles, non tanto a Francoforte. Abbiamo un’unione monetaria senza unione fiscale, per cui l’euro è semplicemente la moneta emessa in base ad accordi intergovernativi e impostati su regole di bilancio coordinate, ma senza riflettere realmente una grande economia con un governo unitario.

La BCE si è persino spinta oltre il dovuto nell’ultimo decennio tra Quantitative Easing e piani anti-spread. Lo ha fatto proprio per l’assenza della politica, che avrebbe comportato la fine dell’euro con le tensioni finanziarie che avevano preso di mira il Sud Europa. La non svolta sui tassi è figlia anche di questa anomalia. Se l’euro avesse le spalle sufficientemente larghe da non doversele guardare tutti i giorni, ieri Lagarde avrebbe potuto finanche prospettare un percorso meno aleatorio per i prossimi mesi.

Non svolta sui tassi per caso

Ma a Francoforte si guarda al cambio euro-dollaro più di quanto vogliano ammettere. E per fortuna è risalito in area 1,09 dopo il taglio, a conferma che l’unica ragione per cui c’è stato è che la BCE si era esposta troppo in là nelle settimane precedenti per potersi rimangiare la parola. E lo aveva fatto nella convinzione che anche la Fed avrebbe potuto abbassare il costo del denaro. Non è accaduto e così la BCE ha fatto la storia per caso con una mancata svolta sui tassi.

giuseppe.timpone@investireoggi.it