Parlare di crisi dello yen può sembrare una bestemmia, ma è lo stato delle cose da ormai un po’ di tempo. La valuta del Giappone si è indebolita contro il dollaro ai livelli minimi dal 1990, superando quota 160 nel corso della scorsa settimana. Si è reso necessario l’intervento della banca centrale su ordine del Ministero delle Finanze, perché così funziona a Tokyo. Sarebbero stati impiegati 6.000 miliardi di yen per sostenere il cambio, qualcosa come circa 39 miliardi di dollari al tasso attuale. E la ripresa c’è stata: +4,4% dai minimi.

Carry trade alimenta crisi yen

Il Giappone è considerato da decenni un porto sicuro per i capitali domestici e stranieri. Per questo motivo la crisi dello yen fa ancora più impressione. Essa è originata da quello che gli analisti chiamano “carry trade“, un’operazione che consiste nel prendere a prestito denaro in mercati in cui costa poco e nell’impiegarlo dove i tassi di interesse sono più alti. In effetti, ancora oggi i tassi in Giappone sono bassissimi. A marzo il governatore Kazuo Ueda li ha alzati per la prima volta in 17 anni dal -0,10% allo 0-0,10%. Ad aprile li ha mantenuti invariati, scatenando le vendite di asset.

Inflazione in Giappone © Licenza Creative Commons

Sindrome giapponese e Abenomics

Per capire meglio dobbiamo tornare agli inizi degli anni Novanta. Un viaggio nel tempo apparentemente troppo lungo, ma necessario. E’ da allora che l’economia del Giappone cresce poco, tanto da far parlare di “sindrome giapponese”, una sorta di stagnazione secolare. E dal 1997 per un quarto di secolo il Sol Levante ha altresì sofferto di deflazione strisciante. I prezzi al consumo, anziché crescere un po’ di anno in anno, spesso sono diminuiti.

Dal 2013 veniva messo in atto quella che fu definita “Abenomics“, dal nome dell’allora premier Shinzo Abe, rimasto ucciso durante un comizio elettorale nell’estate del 2022 per mano di uno squilibrato. Questa politica, che si poggiava anche su riforme macroeconomiche, ha esitato risultati parziali. La crescita del Pil è accelerata, anche se fino a qualche tempo fa l’inflazione restava bassissima. Si è attestata intorno al 3% negli ultimi mesi, sopra il target del 2%. Ma gran parte di tale aumento è dovuto proprio alla crisi dello yen, che ha rincarato i costi dei beni importati.

Debito pubblico in Giappone © Licenza Creative Commons

Debito in Giappone altissimo

Perché Tokyo non alza i tassi di interesse? Il problema è che nel frattempo ha accumulato il più grande debito pubblico al mondo, pari al 265% del Pil. Quest’anno lo stato spenderà 9.830 miliardi di yen (circa 64 miliardi di dollari) in interessi, ma si aspetta di arrivare a 24.800 miliardi entro il marzo 2033. Allo stato attuale la spesa per interessi ammonta ancora appena allo 0,78% del debito. A titolo di confronto, il costo implicito in Italia è del 2,50%, oltre tre volte più alto. L’aumento di un punto percentuale equivarrebbe nel lungo periodo al 2,6% del Pil nipponico, il doppio dell’Italia.

Se l’altissimo debito pubblico non ha ancora provocato alcuna crisi fiscale nel Paese, ciò si deve all’altissima affidabilità di Tokyo percepita sui mercati. Alla fine del 2023, il Sol Levante deteneva una posizione internazionale netta pari ad oltre l’82% del Pil. Questo significa che governo e settore privato possedevano asset all’estero per oltre 3.460 miliardi di dollari in più rispetto a quelli posseduti dagli stranieri in Giappone.

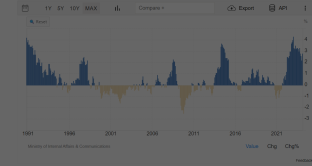

Riserve valutarie in Giappone © Licenza Creative Commons

Verso avanzo primario e riserve valutarie in risalita

Nel lungo periodo, però, un cambio debole può innescare meccanismi pericolosi per la tenuta del sistema finanziario. Esso tende a sostenere l’inflazione, costringendo prima o poi la banca centrale ad alzare i tassi e, così facendo, aumenterebbero la spesa per interessi, il deficit e il debito stesso. Ecco perché il governo punta a centrare l’obiettivo di un avanzo primario al marzo 2026. In altre parole, il bilancio dovrà chiudere in attivo al netto degli interessi. E questo la dice lunga a coloro che indicano il Giappone come un modello da seguire per fare debito senza preoccuparsene delle conseguenze. Non conoscono le peculiarità che hanno sinora reso possibile tale condizione e non tengono conto di quanto una crisi dello yen vi possa porre fine.

Gli interventi sul mercato forex della Banca del Giappone possono servire a guadagnare tempo, un po’ come avvenne nel settembre/ottobre del 2022. Tuttavia, non si possono considerare risolutivi. Le riserve valutarie ammontano a 1.290 miliardi di dollari, in teoria sufficienti per fronteggiare la crisi dello yen per mesi. E c’è una buona notizia: da mesi risultano in crescita. In effetti, la bilancia commerciale qua e là esita qualche avanzo, segno che un cambio più debole starebbe rilanciando la competitività delle imprese, ergo le loro esportazioni. Se il mercato avesse la percezione che Ueda abbia più munizioni a sua disposizione per arrestare la speculazione, probabile che molti si asterranno dal continuare a scommettere contro la divisa nipponica.

Crisi yen dipende da tassi Usa

D’altra parte potrà essere solo una ridotta divergenza monetaria con la Federal Reserve a stemperare la crisi dello yen.