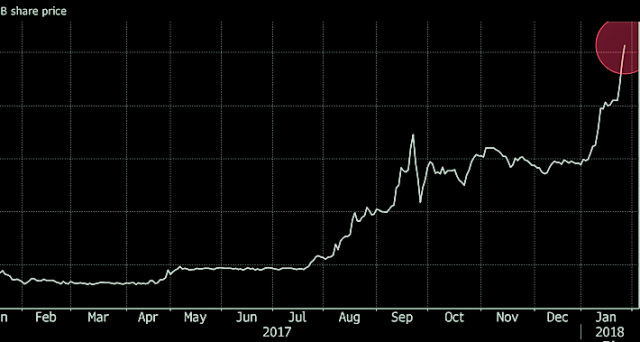

Tutti concentrati a seguire quotidianamente l’andamento dei Bitcoin, che certo è stato esplosivo nell’ultimo anno, in particolare. Pochi stanno prestando attenzione a un asset ben più rassicurante e le cui quotazioni si stanno letteralmente impennando negli ultimi tempi. Parliamo delle azioni SNB, quelle della Schweizerische National-Bank, la banca centrale svizzera. Solamente nell’ultimo mese, sono passate da 3.309 a 6.320 franchi, registrando un balzo del 62% e portando i guadagni annuali al 265%. Dall’inizio del 2016, quando è iniziato il boom, la crescita è stata di oltre il 470%.

Non vi sarebbe alcuna ragione evidente alla base di questa esplosione. Nonostante la SNB abbia maturato un utile record di 54 miliardi di franchi nel 2017, per statuto può distribuire ai soci pubblici un dividendo massimo di 2 miliardi e a quelli privati uno di appena 15 franchi lordi per azione (9,75, al netto delle imposte), che attualmente implica un rapporto tra dividendo lordo e azione dello 0,23%. Insomma, non sarebbe questa la spinta all’apprezzamento del titolo.

L’istituto ha espanso il suo bilancio in misura notevolmente superiore alle altre banche centrali, detenendo oggi assets per un livello superiore al pil svizzero. Le riserve valutarie sono denominate per circa il 40% in euro, nel tentativo di tenere sotto controllo il cross tra franco svizzero e moneta unica, tanto che nel settembre 2011 l’istituto introdusse unilateralmente un cambio minimo di 1,20, impedendo che la valuta elvetica si apprezzasse eccessivamente.

Perché comprano le azioni SNB?

Da allora, anche grazie a interventi sul mercato forex della SNB e all’allentamento delle tensioni finanziarie nell’Eurozona, il franco è tornato a deprezzarsi e oggi si attesta a un cambio di 1,17 contro l’euro, puntando ai livelli difesi per anni dall’istituto. Se il trend dovesse durare, il governatore Thomas Jordan non avrebbe più ragione per continuare ad ammassare azioni e bond in euro, dollari, etc. A un certo punto, anzi, quando anche la BCE uscirà da anni di stimoli senza precedenti, inizierà a vendere tali assets, ritirando gradualmente franchi dalla circolazione. Un processo che non potrà che essere lento, altrimenti il cambio si rafforzerebbe. Si consideri che nell’estate del 2008, prima che scoppiasse la crisi finanziaria mondiale con il crac di Lehman Brothers, il cambio tra euro e franco svizzero era di circa 1,63, ovvero la valuta elvetica era di quasi 30% più debole rispetto a oggi. (Leggi anche: Franco svizzero resta forte e SNB si butta su azioni Apple)

Ipotizziamo che il mercato creda che prima o poi il cambio con l’euro torni ai livelli di 10 anni fa. Questo significa che la SNB segnerebbe negli anni ingenti profitti dalla rivalutazione delle riserve in valuta straniera, pari a 744 miliardi di franchi a dicembre. E’ vero, i profitti ad oggi sono fissati a 15 franchi per azione, pari al 6% dei 250 franchi nominali ancora valutati dalla SNB. Tuttavia, qualcosa potrebbe cambiare in futuro. Fino al 2020, con i soci pubblici resta pattuita la policy di un dividendo massimo di un miliardo all’anno, a cui si sommerebbe un altro miliardo straordinario.

Insomma, chi vuole buttarsi sul mercato elvetico troverebbe più interessanti le azioni della banca centrale che i bond. Il resto lo fanno i bassi volumi negoziati, qualcosa come solamente qualche centinaio di titoli al giorno, per cui bastano pochi acquisti per smuovere i prezzi. Confidando nella natura di “cassettisti” dei soci privati, le azioni SNB potrebbero continuare a salire o almeno non scendere nel breve.