Witold Bahrke, senior macro strategist di Nordea Asset Management, si è interrogato su quelle che possono essere le prospettive del mercato nel secondo trimestre 2018. Cosa succederà ai mercati, si è chiesto l’analista?

Forse il “picco massimo” per le azioni deve ancora arrivare, ma il crollo subito a febbraio potrebbe verosimilmente indicare l’avvicinarsi della vetta. Il tracciato di fine ciclo passa per un crollo degli spread di credito e un’inversione della curva dei rendimenti, lasciando poi il posto a un picco dei titoli azionari e, infine, a una recessione.

È probabile che i mercati abbiano già superato la prima tappa. Pur in assenza di segnali di panico, il credito ha sottoperformato nel primo trimestre e gli spread si stanno muovendo sempre più al ribasso, mentre i default nel segmento high yield dovrebbero aumentare con l’inversione del ciclo di credito. Il secondo traguardo intermedio potrebbe arrivare nei prossimi mesi del 2018, con un ulteriore appiattimento e un’inversione della curva dei rendimenti statunitensi nel secondo semestre. Per quanto riguarda il raggiungimento della vetta per l’azionario, a nostro avviso l’appuntamento è già per quest’anno. Le valutazioni estreme, infatti, potrebbero determinare un ribaltamento della causalità dallo scenario macroeconomico ai mercati. Ciò significa che i mercati diventerebbero il rischio principale per l’outlook macroeconomico, che quindi non riuscirebbe più a mantenere viva una fase rialzista, seppure in corso di esaurimento.

Nel frattempo, si deve riconoscere come la recente correzione dei mercati segni la fine del regime di bassa volatilità. Il capo della Federal Reserve Bank di New York, William Dudley, ha commentato tale turbolenza definendola un “pesce piccolo”, cosa che racchiude in sé un messaggio fondamentale: la banca centrale statunitense è felice della correzione. La Fed dovrebbe quindi continuare a inasprire la sua politica, senza più sostenere il mercato.

Perché tutto questo è importante si è chiesto l’analista? Innanzitutto perché l’assetto più aggressivo della banca centrale ha spinto al rialzo la volatilità.

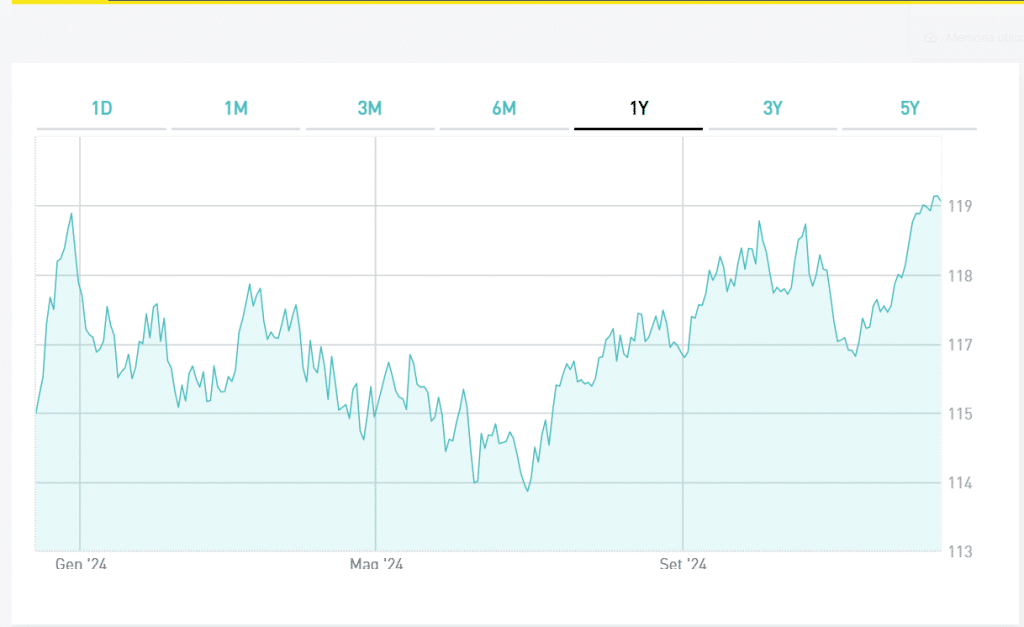

In secondo luogo – ha evidenziato Bahrke – a febbraio, le correlazioni fra rendimenti e azioni sono diventate negative. A differenza di gran parte del 2017, l’aumento dei tassi è stato accompagnato da un calo delle azioni, a segnalare che potremmo essere vicini alla “soglia del dolore” dei tassi e della solidità sottostante dell’economia, malgrado i tassi reali e nominali siano ancora storicamente bassi. Una soglia del dolore bassa, che è un chiaro indice di prevalenza di uno scenario di scarsa crescita. Osservato da questo punto di vista, un contesto di bassi tassi d’interesse si rivela particolarmente tenace, poiché un’eventuale impennata destabilizzerà i mercati e rallenterà l’espansione, spingendo i tassi ulteriormente al ribasso: in pratica, un meccanismo di auto-correzione. A lungo termine, i tassi d’interesse non dovrebbero discostarsi molto dai livelli attuali. Con le valutazioni di gran lunga più interessanti rispetto a qualche mese fa, l’universo core a reddito fisso offre nuove opportunità.

In terzo luogo, i mercati sono più nervosi riguardo ai rischi d’inflazione. Se il 2017 è stato un anno di accelerazione della crescita e calo dell’inflazione, infatti, il 2018 sembra preannunciare un tracciato opposto: rallentamento dell’espansione e aumento dell’inflazione. Sebbene i fattori strutturali stiano tenendo a freno l’inflazione a lungo termine, il rischio di un’impennata nel breve periodo è sempre più probabile. Da parte nostra, crediamo che non esistano scappatoie dallo scenario di bassa inflazione. Tuttavia, non escludiamo un rialzo ciclico nei prossimi mesi, che lascerà verosimilmente gli investitori sulle spine.

Al contempo, tuttavia, la congiuntura globale sta raggiungendo il picco massimo e mostra segnali di rallentamento, poiché l’inasprimento monetario sta influenzando la crescita reale con un certo ritardo. Ciò significa che i mercati potrebbero subire gli effetti di una crescita meno brillante e banche centrali più aggressive, fattori che rappresentano una combinazione nefasta che alimenta la volatilità e riduce i rendimenti rettificati per il rischio.

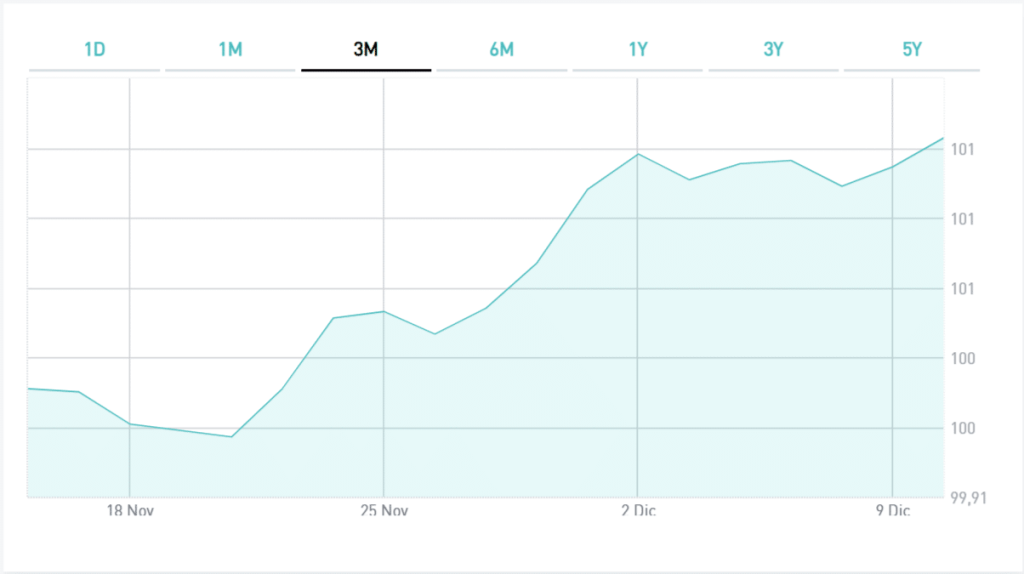

Le tendenze macroeconomiche sono sempre più incerte, conclude l’analista. I rischi di correzione rimangono elevati e quasi tutti gli asset sono costosi. Ecco perché, nei prossimi mesi, le alternative liquide con basse correlazioni ai mercati in generale dovrebbero suscitare molto interesse. Considerato l’aumento della volatilità e della domanda di titoli ritenuti “porti sicuri”, l’allocazione alle obbligazioni a bassa duration e rating elevato è perfetta per mantenere la liquidità.