Agosto è un mese di quasi fermo per le emissioni obbligazionarie. Non soltanto in Italia. I mercati finanziari sono di fatto in vacanza, la liquidità scarseggia e gli emittenti rinviano le operazioni a dopo l’estate per non rischiare. Anche i titoli di stato ne risentono con la cancellazione di buona parte delle aste ordinarie. A giugno il debito pubblico italiano è salito nei pressi dei 2.950 miliardi di euro e, a quanto pare, il ministro dell’Economia, Giancarlo Giorgetti, adesso punterebbe a consolidare lo stock, la cui vita media continua ad aggirarsi attorno ai sette anni.

Interessi sul debito verso 100 miliardi

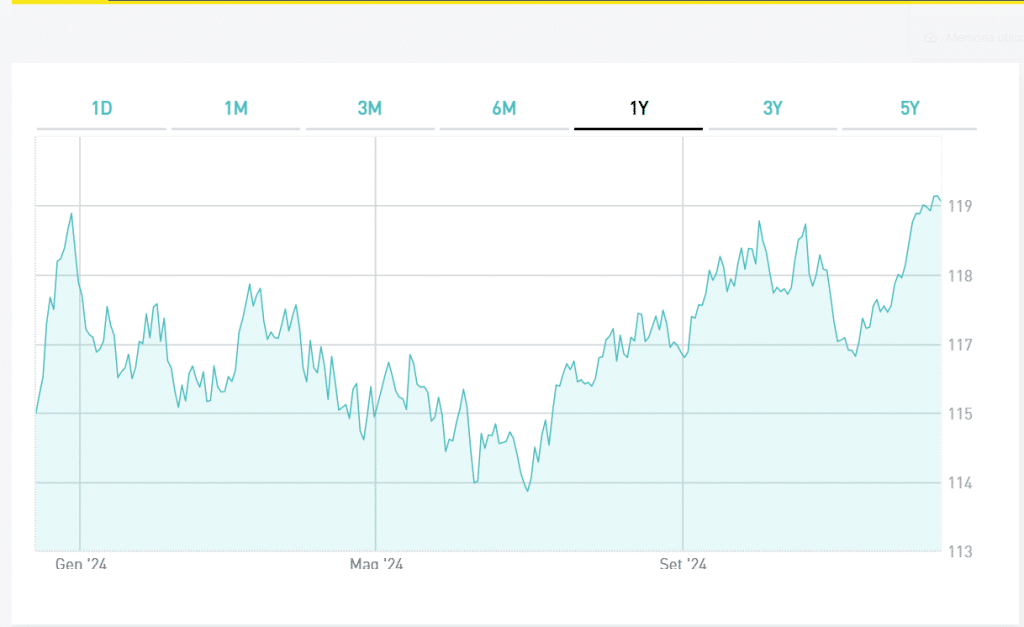

La spesa per interessi nel nostro Paese si sta dirigendo verso quota 100 miliardi. Negli anni fino al 2022 eravamo in grado di rifinanziarci sui mercati persino a tassi negativi. Da quando la Banca Centrale Europea (BCE) ha iniziato ad alzare i tassi due anni fa, i costi di emissione sono esplosi. Siamo passati dal minimo storico dello 0,10% medio del 2021 all’1,71% del 2022 e ancora al 3,76% nel 2023. Nella prima parte di quest’anno, il dato è leggermente sceso al 3,60%. Tuttavia, la spesa per interessi è destinata a lievitare anche nei prossimi mesi e anni, sebbene la BCE abbia avviato già il taglio dei tassi.

Infatti, man mano che il vecchio debito arriva a scadenza, sarà rimpiazzato da debito più costoso. Per porre un freno ai costi, a parte tagliare la spesa pubblica e/o aumentare le entrate per ridurre il deficit, teoricamente si possono accorciare le scadenze delle nuove emissioni. Essendo, in genere, la curva dei rendimenti crescenti, se emettiamo BTp corti, anziché BTp lunghi, finiremo per pagare un po’ di meno. Ma questa è una pessima strategia di gestione del debito, in quanto espone a maggiori rischi futuri nel caso in cui i tassi di mercato lievitassero. Inoltre, invierebbe un segnale molto negativo al mercato, quasi disperato.

Giorgetti può puntare sui Matusalemme

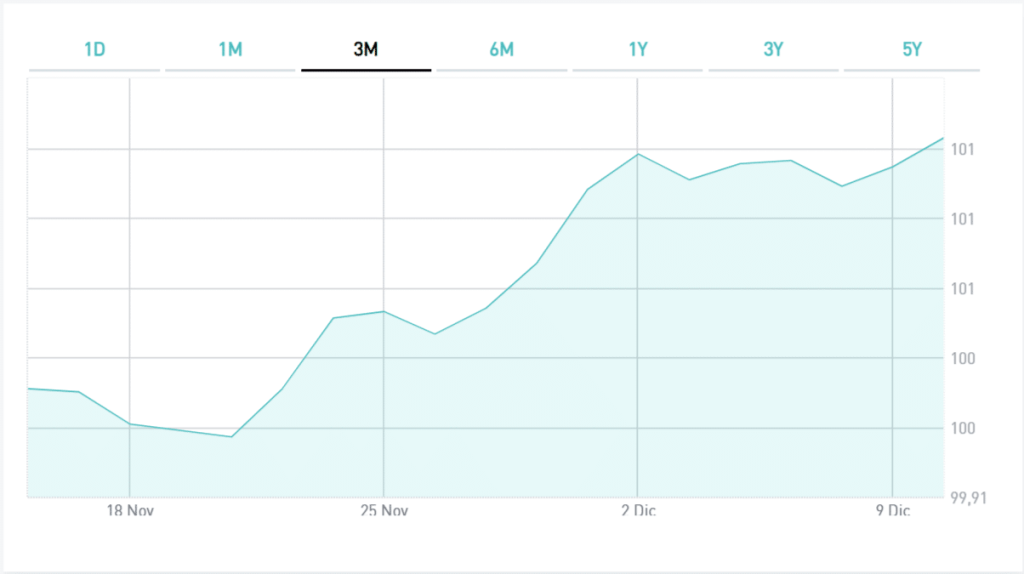

Paradossale che possa sembrare, conviene di più puntare sui BTp lunghi. Certo, la convenienza scema quando i tassi salgono. Ad ogni modo, il segnale che riceverebbero gli investitori sarebbe più positivo di uno scenario in cui il Tesoro mantiene la vita media del debito invariata o, addirittura, la accorcia. Ma di quali scadenze parliamo per l’esattezza? Al governo basterebbe emettere bond della durata superiore ai sette anni per consolidare il debito. In Italia, comunque, abbiamo scadenze fino ai 50 anni. I due cosiddetti “Matusalemme” con date di rimborso rispettivamente 1 marzo 2067 e 1 marzo 2072 nel complesso pesano per appena lo 0,69% dell’intero stock.

Sarebbe un fatto senz’altro positivo se Giorgetti nei prossimi mesi decidesse di emettere più BTp lunghi con scadenze a 30 e 50 anni. Rifinanzierebbe il debito a costi più alti, ma allo stesso tempo smaltirebbe le emissioni nei prossimi anni e il mercato potrebbe premiare tale mossa con la riduzione degli spread. Una cosa è restituire 1 miliardo tra cinque anni, un’altra tra cinquanta anni. E’ vero anche che non si può abusare più di tanto di questa strategia in una fase di tassi alti, altrimenti il peso annuale degli interessi monterebbe in misura significativamente, gravando sul bilancio pubblico ai danni di altre voci di spesa ed esigendo possibilmente coperture extra.

BTp lunghi e stop emissioni retail

Le voci su maggiori BTp lunghi confermano l’intenzione del Tesoro di sospendere per il momento le emissioni retail. Il BTp Valore maggio 2030 è andato bene, ma meno delle emissioni precedenti. Il segno di un rallentamento della domanda tra le famiglie italiane, che hanno fatto una bella scorpacciata di titoli pubblici dalla fine del 2021. Le scadenze più longeve non sono popolari tra di loro, prestandosi di più a scopi speculativi e alle tesorerie dei fondi pensione.