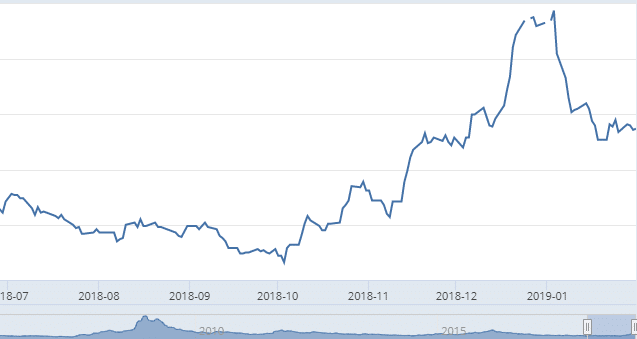

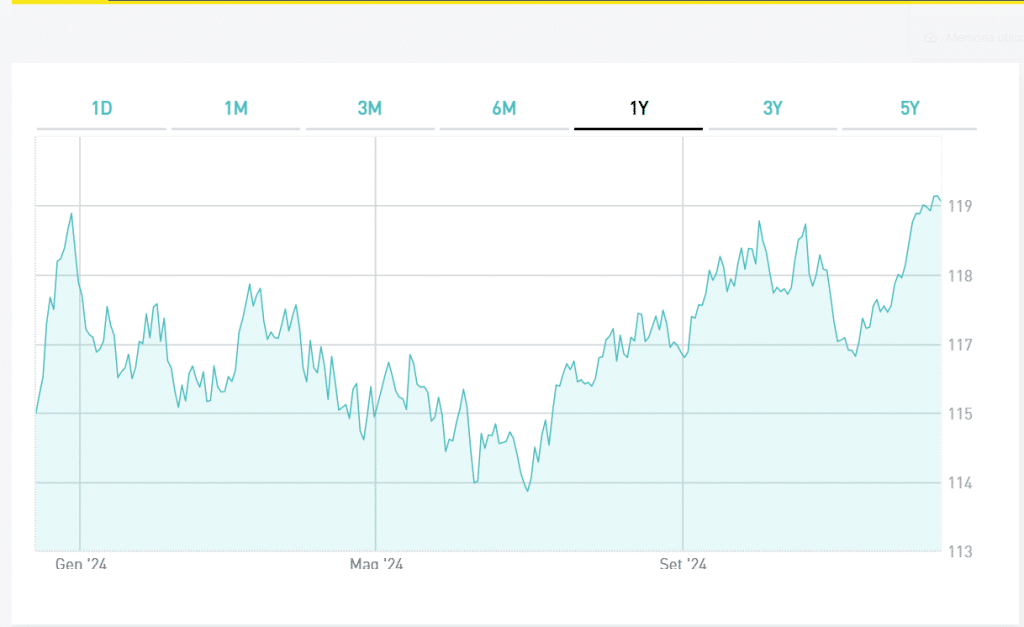

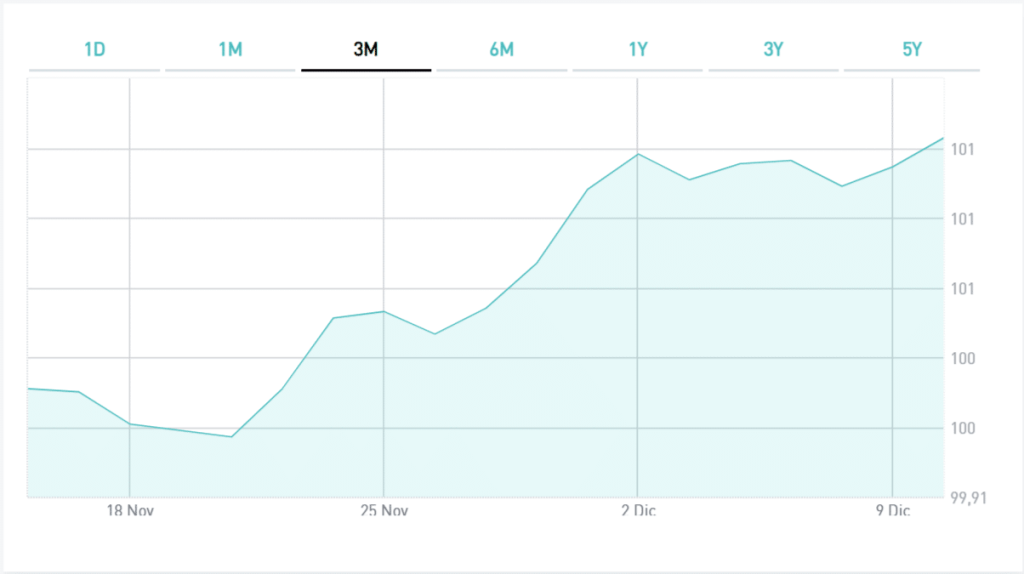

Una rondine non fa primavera. Troppo presto per capire se siamo dinnanzi a una opportunità “buy” sul mercato delle obbligazioni corporate “high yield” in dollari. Sta di fatto che dall’inizio dell’anno, la traiettoria pare essere positiva. Prendiamo il Barclays High Yield Bond Etf: +5,2% rispetto alla chiusura del 31 gennaio scorso e ai massimi da novembre, pur ancora di circa il 2,5% più basso rispetto ai livelli di settembre. Gli indici di Bank of America – Merrill Lynch ci confermano l’andamento favorevole, con lo spread sui Treasuries delle obbligazioni corporate ad alto rendimento in dollari emesse da società americane crollato dai 533 punti di fine 2018 ai 437 bp di fine gennaio.

In altre parole, il segmento ad alto rendimento ha battuto quello a basso rendimento. Lo spread tra i due si è ristretto così di 80 bp o 0,80% in appena un mese. Come mai? La risposta sarebbe legata alla più ampia performance dei mercati finanziari nelle ultime settimane. L’indice S&P 500 ha sfiorato l’ingresso nel mercato orso alla vigilia di Natale, quando rispetto ai massimi toccati il 3 ottobre scorso segnava il -19,7%. Da allora, però, è risalito di oltre il 13%, ai massimi da due mesi.

Più lavoro e tassi bassi: così Trump punta all’en plein sull’economia USA, Fed permettendo

E il mercato a reddito fisso ha seguito, pur in maniera diversa a seconda del segmento. Da quell’ennesimo record storico battuto da Wall Street 4 mesi fa e prontamente twittato dal presidente Donald Trump con tanto di orgoglio sfoggiato, lo spread tra i rendimenti delle obbligazioni “high yield” e i Treasuries esplodeva di ben 228 bp a un massimo del 5,44% di inizio gennaio.

Perché le “high yield” vanno meglio

Negli stessi giorni in cui le azioni a stelle e strisce scalavano i cieli di New York, il governatore Jerome Powell avvertiva che i tassi negli USA fossero “ben lontani dal saggio naturale”, facendo intravedere una stretta vigorosa per almeno tutto il 2019. Proprio anche per effetto del crollo azionario, concomitante a quello petrolifero, la Fed ha mostrato da allora molta più prudenza, chiarendo all’ultimo board di 5 giorni fa persino di essere “paziente” sul prossimo rialzo dei tassi e prima ancora con lo stesso Powell a dichiarare che il livello dei tassi sarebbe ormai “prossimo” a quello naturale, smentendo sé stesso in poche settimane. Tutto questo è stato giustificato dal rallentamento dell’inflazione, scesa negli USA sotto il 2%.

La Fed conferma la pausa sui tassi USA, ecco perché le altre banche centrali la seguiranno

Pertanto, l’appetito per il rischio starebbe tornando, anche perché i dati macro puntano a una crescita più moderata, ma comunque solida per la prima economia mondiale, come da ultimo quelli inerenti il mercato del lavoro. Così come tra ottobre e inizio gennaio erano stati gli “high yield” a soccombere al clima di tensione sui mercati finanziari, adesso sono le stesse obbligazioni ad avvantaggiarsi della ripresa dei corsi. Se il rischio di recessione non sarebbe così prossimo e la Fed alzerà i tassi fino a livelli meno alti e a un ritmo più lento di quanto previsto, allora le principali preoccupazioni riguardanti i bond ad alto rendimento verrebbero parzialmente meno.

Il clima più positivo ha spinto le società ad emettere obbligazioni ad alto rendimento per 11,7 miliardi di dollari a gennaio, in netta ripresa rispetto ai livelli quasi azzerati del mese precedente. E i fondi vi si sono buttati ai massimi da tre anni, altro segno che non si nutrirebbero grossi timori da qui a breve. Per l’economia americana (e mondiale), sarebbe una buona notizia. Quando scoppiava la crisi finanziaria con il fallimento di Lehman Brothers nel 2008, nell’ottobre di quell’anno gli spread per gli “high yield” toccarono il 20% contro il 4% delle obbligazioni corporate USA con rating massimo, a riprova di come le prime siano le vittime predestinate nel caso di tensioni finanziarie e di recessione. Il differenziale tra i due comparti, infatti, arrivò ad ampliarsi di quasi il 10% o 1.000 punti base in poche settimane. Il restringimento di questo primo scorcio del 2019 lascia, dunque, ben sperare. O almeno, pare che tra gli investitori vi sia la convinzione che una crisi dell’economia americana sia tutt’altro che vicina.