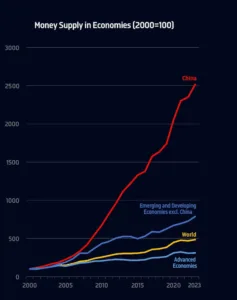

Se c’è una cosa che da molti anni a questa parte continua a crescere quasi senza sosta è l’offerta monetaria. Ci riferiamo alla somma tra contante in circolazione, depositi a vista, depositi con breve preavviso e quote in fondi monetari. Sono letteralmente esplosi rispetto agli inizi di questo millennio. Ed è così che la liquidità globale è salita dai 26.000 miliardi di dollari del 2000 ai 125.000 miliardi del 2023. Un tasso di crescita annua del 7,1%. Fatto 100 il valore iniziale, questi risultava salito a circa 480 due anni fa.

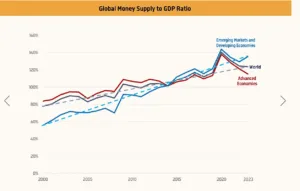

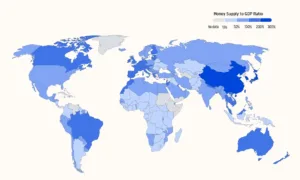

Boom per liquidità globale in rapporto al Pil

Che si tratti di una crescita non soltanto in senso assoluto, lo rivela anche il rapporto tra liquidità globale e Pil.

Esso è salito dal 78% al 120%. In pratica, oggi abbiamo moneta e assimilati in circolazione per un controvalore ben superiore a quello della ricchezza annualmente prodotta. Fino a non molti anni fa era vero il contrario. Tra il 2022 e il 2024 si è registrata una leggera inversione di tendenza a seguito della necessità per le banche centrali di tornare ad alzare i tassi di interesse per combattere l’inflazione.

Offerta monetaria esplosa in Cina ed Eurozona

Tale boom non è stato della stessa entità per tutte le grandi economie. La liquidità globale è stata trainata essenzialmente da Cina ed Eurozona. In effetti, essa è cresciuta “solo” dal 45% al 72% negli Stati Uniti, mentre nell’Eurozona è passata dal 64% al 104%. In entrambi i casi, i dati sono aggiornati all’inizio di quest’anno.

In Cina, invece, il rapporto è schizzato da circa 140% al 235%.

Cosa svelano questi dati sulla liquidità globale? Dopo la crisi finanziaria del 2008, che ebbe origine sul mercato immobiliare degli Stati Uniti e si propagò immediatamente nel resto del pianeta, tutte le banche centrali hanno reagito con una politica monetaria ultra-espansiva e senza precedenti. Hanno azzerato i tassi di interesse, portandoli persino sottozero in molti casi. E hanno iniziato a rastrellare sui mercati enormi quantità di asset finanziari, principalmente bond governativi.

Lassismo monetario e nodo crescita irrisolto

Queste politiche avrebbero dovuto essere temporanee per impedire una nuova grande depressione come un secolo fa. E sarebbero servite a sostenere la crescita mondiale nel tempo. Non è andata affatto così. L’eccesso di liquidità globale ha portato all’esplosione dei prezzi per gli asset finanziari, alimentando le disuguaglianze sociali. E non hanno sostenuto il credito all’economia reale, né tantomeno la sua crescita. Tant’è che l’Eurozona è appesa a tassi di aumento del Pil dello zero virgola, la Cina sta combattendo contro la deflazione e gli Stati Uniti tengono in vita la loro economia con spaventosi deficit di bilancio, che si traducono in altrettanto spaventosi deficit commerciali.

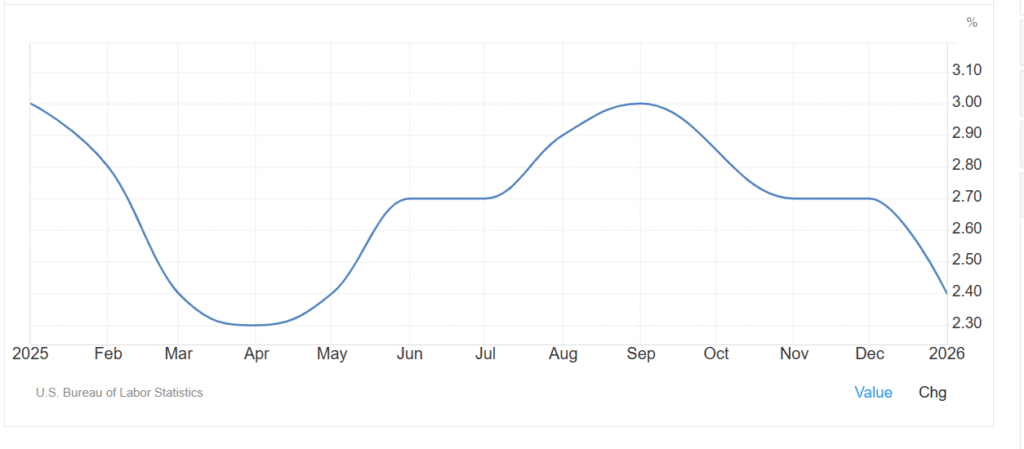

Per misurare la possibile direzione della liquidità globale, abbiamo un riferimento prezioso: il SOFR.

Trattasi di un tasso di interesse, che negli ultimi anni ha rimpiazzato il precedente LIBOR. Esso capta un mercato con un nozionale dal controvalore monstre di 366.300 miliardi di dollari a fine 2024. In altre parole, esprime il costo di prestiti e mutui denominati nella valuta americana. Questo tasso era salito al 4,51% al 15 settembre scorso, mentre giovedì scorso scendeva al 3,92%. Un crollo dello 0,59% in meno di due mesi.

Liquidità globale in risalita?

Cosa implica questo collasso? La liquidità globale starebbe aumentando, portando alla caduta del costo del denaro. Se ciò accade, però, è perché le banche centrali starebbero iniettandola sui mercati. Non a caso, ciò si sta verificando da quando la Federal Reserve ha cambiato impostazione monetaria, tornando a tagliare i tassi a settembre e poi a fine ottobre. L’inflazione americana è stata tutt’altro che vinta, dato che a ottobre risaliva al 3%. Si direbbe che le banche centrali abbiano paura di una qualche recessione in arrivo. Effettivamente, i dati storici segnalano che ad ogni collasso del SOFR-LIBOR è seguita una crisi dell’economia americana. Che il rapporto stia già tornando a salire verso nuovi massimi dopo il calo degli anni passati?

giuseppe.timpone@investireoggi.it