Sono arrivate ancora brutte notizie dalla Banca Centrale Europea (BCE) giovedì scorso con l’annunciato decimo aumento consecutivo dei tassi di interesse. Quelli di riferimento sono saliti al 4,50%, mentre sui depositi bancari sono stati portati al 4%. Al 4,75% per i prestiti marginali. Mai il costo del denaro nell’Eurozona era stato così alto e mai era cresciuto così in fretta. Dolori per le famiglie che in anni recenti avevano stipulato mutui a tasso variabile nella credenza, rivelatasi errata, che il costo sarebbe rimasto minimo ancora a lungo.

Spettro stagflazione

Cosa ne pensano i mercati? Non sembrano berla tutta. E’ vero che l’inflazione nell’Eurozona resta alta – al 5,3% ad agosto – ma c’è da dire che si stanno moltiplicando i segnali recessivi per l’economia. Se è vero che come unico mandato formalmente la BCE abbia il mantenimento della stabilità dei prezzi, d’altra parte non ignora mai di fatto le dinamiche macro. E, soprattutto, se la crisi morde, le stesse aspettative d’inflazione dovrebbero prima o poi “raffreddarsi”, a meno che non stiamo andando verso uno scenario di stagflazione come mezzo secolo fa.

Occhio all’Euribor

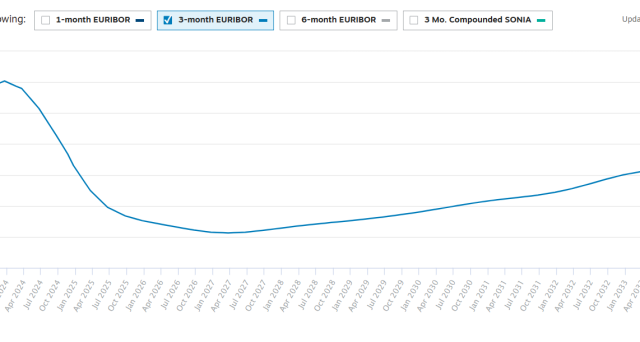

Per chi possiede mutui a tasso variabile, le previsioni di chi investe rappresenterebbero una buona notizia. In effetti, se è vero che fino ad oggi hanno accusato direttamente dei rincari per le rate, d’ora in avanti ci si attende una certa stabilizzazione. Entro fine anno, l’Euribor a 3 mesi salirebbe di poco rispetto ai livelli a cui è già stato portato dalla BCE. Questo vuol dire due cose essenzialmente, che: il mercato sconta ancora per meno del 50% le probabilità di un ultimo aumento dei tassi di interesse; le sofferenze per le famiglie starebbero per cessare.

L’Euribor a 3 mesi è generalmente il tasso a cui sono agganciati proprio i mutui a tasso variabile. E’ positivo, dunque, che la sua corsa si stia arrestando. Chiaramente, non è detto che ciò avverrà. Ma anche da Francoforte hanno ammesso che ormai la stretta monetaria sia quasi completata. Più che altro, il problema da porsi riguarda la durata di questi tassi alti. Da qui al primo semestre dell’anno prossimo, ad esempio, la discesa risulta attesa per appena un quinto di punto percentuale dai valori attuali. Per fine 2024, invece, è stimata in due terzi di punto percentuale.

Rate mutui a tasso variabile alte a lungo?

In conclusione, i mutui a tasso variabile rincarerebbero di poco nei prossimi mesi, ma le rate rischiano di restare alte a lungo. Solo un forte deterioramento macro, sempre accompagnato da un calo convincente dell’inflazione, darebbe realmente una mano alle famiglie nel breve periodo. Non è un’ipotesi da escludere affatto, pur restando sullo sfondo lo spettro della stagflazione.