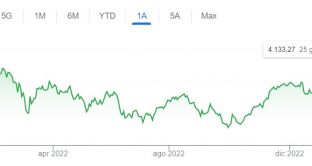

Che si tratti di azioni o obbligazioni, i mercati sono in fase positiva in Europa. L’indice Euro Stoxx 50 guadagnava ieri il 7,20% da inizio gennaio e il 26% dai minimi di settembre. Il grafico parla chiaro, la corsa agli acquisti è partita con l’arrivo del 2023 dopo un breve ripiegamento durato un paio di settimane.

E dire che dalla Banca Centrale Europea (BCE) siano scesi in campo tutti i “falchi” per spegnere l’entusiasmo prematuro sulla svolta monetaria attesa dai mercati. Dalla consigliera esecutiva Isabel Schnabel al governatore olandese Klaas Knot fino al governatore centrale Christine Lagarde, la musica è stata la stessa negli ultimi giorni: ci saranno ulteriori rialzi “significativi” dei tassi d’interesse.

Ma i mercati per loro natura guardano avanti. Le parole di Lagarde e resto del board non fanno breccia, in quanto erano state scontate nei mesi precedenti. Dopo la riunione di metà dicembre, gli indici azionari e obbligazionari erano andati indietro sui toni duri utilizzati dall’istituto nel prospettare tassi in aumento e riduzione del bilancio. Da allora, però, sono accadute alcune cose. L’inflazione nell’Eurozona è scesa dal 10,1% al 9,2% a dicembre, mentre gli ultimi dati macro segnalano che l’economia nell’area starebbe schivando la recessione.

Petrolio e gas meno cari

L’ottimismo dei mercati può anche essere eccessivo, ma non privo di fondamento. La crisi dell’energia sta risultando molto meno grave delle attese. Il peggio sarebbe alle spalle. Nel primo trimestre dello scorso anno, il petrolio ci costò in media quasi 98 dollari al barile a un tasso di cambio euro-dollaro superiore a 1,12. Il prezzo effettivo sostenuto fu di 87,30 euro. Attualmente, esso è inferiore a 80 euro. A quotazioni e cambio attuali, saremmo a -9%.

Ben più drastica la situazione per il gas. Prezzo medio alla borsa olandese di oltre 101 euro per Mega-wattora nel primo trimestre 2022. Ieri, era sceso sotto 57 euro, -43%. Poiché l’energia pesa per il 9,5% del paniere Eurostat armonizzato, dovremmo attenderci una forte disinflazione nei primi mesi dell’anno. I mercati stanno portandosi avanti. Intravedono già la possibilità che a marzo la BCE alzi i tassi per l’ultima volta e forse prudentemente dello 0,25%. Il costo del denaro si fermerebbe al 3,25%, massimo al 3,50%.

Mercati puntano sull’Europa

Il comparto bancario sta sovra-performando gli indici generali. L’Euro Stoxx Banks è salito quest’anno del 10,7%. I mercati stanno premiando i presunti “vincitori” di questa stretta monetaria. Le banche stanno potendo alzare i tassi sui prestiti in misura più che proporzionale all’aumento dei tassi passivi. Godono ancora di abbondante liquidità, grazie alla BCE, con cui stanno resistendo all’aumento della remunerazione dei risparmi della clientela. Allo stesso tempo, la resilienza dell’economia europea alla crisi dell’energia sta tenendo sotto controllo i crediti in sofferenza.

Non va dappertutto così bene. Il Dow Jones quest’anno guadagna poco e anche il rimbalzo da fine settembre risulta inferiore a quello delle borse europee: +17,4%. I capitali si stanno dirigendo verso i mercati relativamente “cheap”. Anche perché la prospettiva è che l’euro si rafforzi e il dollaro si deprezzi. In un’ottica speculativa, adesso è meglio comprare asset denominati in euro che non in dollari. E se il rischio recessione nell’Eurozona si affievolisce, negli Stati Uniti sale, pur di poco.