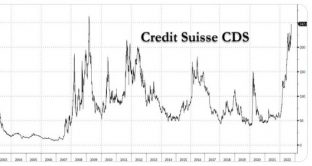

Il nuovo CEO di Credit Suisse, Ulrich Koelner, ha trascorso il fine settimana passato a rassicurare dipendenti e investitori circa la solidità della banca svizzera. Questo è accaduto dopo che le azioni in borsa erano cadute ai minimi storici, segnando un tracollo di oltre il 60% da inizio anno, stando alla seduta di ieri. Ancora peggio, il boom dei CDS a 5 anni (+15% durante la scorsa settimana), i titoli assicurativi contro il rischio default: si acquistavano per 55 punti base o 0,55% a inizio 2022, mentre al termine della settimana scorsa erano schizzati a 250 punti o 2,50%.

Credit Suisse rassicura con numeri solidi

Koelner ha spiegato che la banca svizzera possiede “capitale e posizione di liquidità solidi”. Al 30 giugno scorso, il suo CET1 risultava essere al 13,5%, cioè a metà strada del target 13-14% fissato per fine anno. E si consideri che la regolamentazione internazionale fissa come minimo l’8%, mentre le autorità elvetiche richiedono il 10%. Ad ogni modo, la solidità sembrerebbe esserci, la credibilità meno. Il punto è proprio questo. Credit Suisse è stata travolta da due crac finanziari legati a clienti come Archegos e Greenstill. Sono seguite le dimissioni dei dirigenti e negli ultimi mesi sono notevolmente cambiate in peggio le condizioni finanziarie sui mercati internazionali.

Fatto sta che per trovare CDS così cari dovremmo tornare al 2009, l’anno nero della crisi finanziaria mondiale. Allora, toccarono i record storici, di poco superiori ai livelli registrati nei giorni scorsi. Secondo diversi analisti, Credit Suisse avrà bisogno di una ricapitalizzazione di 4 miliardi di franchi svizzeri, a fronte di una capitalizzazione di mercato di 9,5 miliardi di ieri. Ciò significa che l’aumento, atteso a seguito del piano di rilancio che verrà presentato il 27 ottobre, sarà iper-diluitivo per gli azionisti attuali.

Incubo di nuova crisi finanziaria

Eppure parliamo di una banca con riserve di capitale di 100 miliardi di dollari e che a metà anno disponeva di attività liquide per 238 miliardi.

E’ un film visto tra il 2008 e il 2009, quando servì uno storico salvataggio globale del sistema bancario per evitarne il crac sul collasso dei mutui subprime. Facile dire che banche come Credit Suisse non abbiano imparato la lezione, quando sono state proprio le banche centrali a spingerle nella direzione presa. Due incidenti della storia – pandemia e guerra – hanno posto fine al sogno dei banchieri centrali di riuscire a inondare di liquidità il sistema bancario senza pagarne lo scotto, grazie all’inflazione prossima allo zero. Risalendo quest’ultima, i giochi sono stati scombinati. Credit Suisse può essere il classico canarino nella miniera.