Torniamo alla lira o restiamo nell’euro? Dalla Russia, il vice-premier e ministro dell’Interno, Matteo Salvini, ha rassicurato sulla permanenza dell’Italia nell’Eurozona, pur sostenendo che risulti necessario cambiare i trattativi istitutivi della moneta unica. Sovranismo o meno, abbiamo da sempre su Investire Oggi offerto una prospettiva diversa, ovvero che la moneta in sé non rechi alcun beneficio reale all’economia, se mal gestita. In effetti, vi abbiamo dimostrato in un precedente articolo (vedi a fine paragrafo) che l’Italia della liretta negli anni Ottanta non è stata affatto un’economia esportatrice, registrando deficit commerciali in tutto il periodo, che abbiamo calcolato in 116 miliardi di euro cumulati.

L’euro non è la causa della crisi italiana, ecco perché tornare alla lira non serve

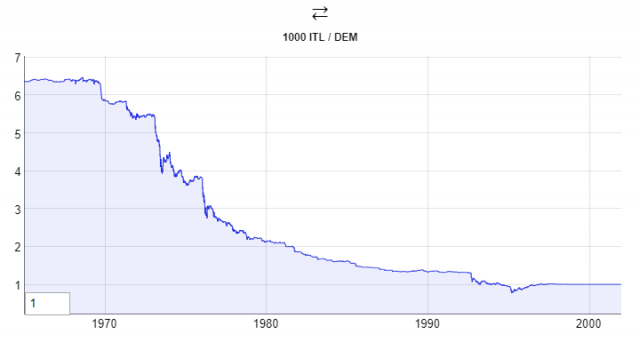

Che cosa accadde negli anni Ottanta? Come vedremo, nello specifico né l’una, né l’altra cosa. In economia, si è soliti attendersi variazioni dei tassi di cambio in linea con i differenziali di inflazione tra due economie. Perché? Semplice. Se uno stato registra in un dato anno un tasso di inflazione del 5% e un altro del 2%, significa che i prezzi sono saliti più rapidamente nel primo, le cui imprese, in teoria, sono diventate meno competitive, per cui esporterebbero di meno, con inevitabile indebolimento del cambio per una percentuale pari alla differenza tra i tassi d’inflazione riscontrati. E l’Italia, negli anni Ottanta ha registrato una crescita cumulata dei prezzi del 190%, quando in Germania l’inflazione nello stesso periodo è stata di appena il 34%.

Non vi furono vere svalutazioni competitive

Dire ciò significa ammettere che la lira italiana non sarebbe stata “svalutata”, semmai si sarebbe semplicemente indebolita per effetto di una politica monetaria eccessivamente accomodante, in risposta alla seconda crisi petrolifera del 1979, che aveva fatto esplodere i prezzi del petrolio. In effetti, sin dal 1979 vigeva un meccanismo di contenimento delle fluttuazioni dei cambi in Europa, noto anche come SME (Sistema Monetario Europeo), il serpente monetario, che legava le divise attorno a peg multilaterali del +/-2,25%, del +/- 6% nel caso dell’Italia. Dunque, lo SME, antesignano dell’euro, aveva già frenato le variazioni possibili tra i tassi di cambio, tanto che la lira non si sarebbe potuta indebolire in linea con i fondamentali dell’economia italiana.

Prendiamo gli anni Settanta. L’inflazione cumulata nel periodo fu del 220% nel nostro Paese, solo del 61% in Germania. Nel decennio, il cambio tra lira e marco esplose da 170 a 464, ovvero la lira crollo di oltre il 63%, vale a dire che il marco risulta essersi rafforzato del 173%, circa una quindicina di punti in più rispetto al differenziale d’inflazione. Sarebbe la riprova di come lo SME avrebbe contenuto il calo della lira nel decennio successivo. In altre parole, la Banca d’Italia si sarebbe limitata ad allineare il cambio con il marco sulla base delle variazioni dei prezzi, tenuto conto che, a differenza di oggi, i mercati valutari non fossero ancora del tutto liberi di muoversi in autonomia, ancorati a un ordine monetario post-bellico fallito nel 1971 con la fine della convertibilità del dollaro in oro, ma proseguito negli anni successivi con l’istituzione di meccanismi di contenimento delle oscillazioni dei cambi.

Debito pubblico italiano come ai tempi della lira

In teoria, lo SME avrebbe dovuto agire da “vincolo esterno” ante litteram per spingere la Banca d’Italia a perseguire tassi d’inflazione non superiori ai deprezzamenti massimi consentiti per la lira nell’anno (-6%), ma così non è stato. I prezzi, complice l’infausta scala mobile, crebbero da noi di oltre 5,5 volte in più che in Germania negli anni Ottanta, mediamente di quasi il doppio del massimo calo consentito alla lira contro le altre divise europee, tra cui il marco. Dunque, abbiamo perso competitività contro la Germania per via di un’inflazione più alta, solo per il 40% assorbita dalle variazioni dei cambi. Cambiano le monete, stessi problemi. Semmai, a Roma avrebbero dovuto intuire sulla base dell’esperienza che condividere la stessa moneta con la Germania, pur con una storia e preferenze dissimili in fatto d’inflazione, avrebbe portato parecchia sfortuna alla nostra economia. Ma abbiamo confidato sul vincolo esterno, rivelatosi fallimentare!