In tal caso si vuole prendere a riferimento un certificato emesso da Vontobel con Airbag già pubblicato in data 27.01.2022 come nuova emissione e spiegare come investire sul settore tecnologico indirettamente, ossia tramite dei certificati che contengono dei meccanismi di protezione tali da rendere interessante investirvici o in momenti di forte calo dei mercati azionari o comunque in caso di calo già avvenuto.

Dopo il forte calo dei mercati azionari anche il prezzo del certificato si è mosso di conseguenza, ma con minor reattività rispetto ai tradizionali memory cash collect proprio grazie alla struttura Airbag, che “limita i danni” in casi di forte discesa dei prezzi del/dei sottostante/i. Per maggiori informazioni sulle caratteristiche del certificato (e proprio sul meccanismo airbag) che andiamo ad analizzare ora sul payoff si legga: Vontobel Certificati Memory Cash Collect Airbag: come investire con protezione sul settore tech.

In tal caso si vuole mettere proprio in risalto le caratteristiche interessanti post emissione che un certificato con tale struttura possa offrire ad un investitore in termini di redditività potenziale sul payoff finale.

Come sempre, però si danno informazioni quantitative aggiuntive sul “tris azionario sottostante”.

Vontobel Certificati Memory Cash Collect Airbag: informazioni quantitative sul portafoglio sottostante

- Le 3 aziende sono in qualche maniera positivamente correlate, in quanto tutte appartengono al macro-settore Tecnologico (in tal modo si riduce il rischio che potenzialmente i valori di tutti i titoli viaggi in modo totalmente indipendentemente) ma solo Nvdia e Meta Platforms sono quotate da tempo sufficientemente elevato da effettuare adeguate valutazioni di stampo quantitativo. A livello grafico Nvidia è quella che mostra maggior forza relativa mentre Meta (in precedenza Facebook) e Unity Software sembrano soffrire di più il colpo dovuto al recente calo.

- Le 3 aziende presentano una volatilità implicita piuttosto elevata anche attuale, e questo ha giovato alla costruzione in termini di facilità e risparmio nella costruzione del certificato (costi più bassi delle opzioni, maggiore conservatività dei livelli di protezione – barriera – e di percepimento dei premi potenziali – trigger cedolare -, scadenze più brevi ecc).

- Per quanto riguarda il Beta attuale: si tratta di un portafoglio che ora è piuttosto aggressivo nei confronti del mercato benchmark. Meta e Nvidia sono a circa 1,4 mentre quello di Unity Software è in discesa ma a circa 2,5.

- Per quanto riguarda un analisi di valutazione è disponibile il confronto fra la metrica del P/E attuale: quello Tecnologico è di circa il 25x-30x. Quello di Nvidia è attualmente intorno al 63x (sopravvalutata), di Meta Platforms è a circa 16x (leggermente sottovalutata) mentre Quello di Unity Software è molto negativo (elevato in valore assoluto), segno che il mercato quest’ultima azienda growth (che io ritengo sopravvalutata intrinsecamente,) essendo disposto a pagare un prezzo nonostante la fortemente negativa produzione di utili anche prospettici (data la forte negatività della metrica e la recente quotazione si può anche supporre che ci siano perdite a livello operativo per tale azienda).

- E’ poi possibile individuare una caratteristica molto interessante e tipica delle aziende il cui valore di mercato è influenzato dall’uscita di news/ufficialità (in questo caso ad esempio, news/rumors/ufficialità/stime e bilanci trimestrali). Dati i diversi core businesess occorrerebbe valutare ad esempio: per Nvidia le sorti delle terre rare e la competitività con le altre aziende come AMD, per Meta l’acquisto/creazione di nuove piattaforme legate al metaverso ecc. Per tutte e 3 le stime e i bilanci trimestrali/annuali con eventuali discostamenti ecc. In altre parole gli effetti indotti da queste news provocano degli spike al rialzo/ribasso, che poi vengono drenati (al ribasso o rialzo rispettivamente) in seguito grazie alle valutazione del “fair value” (analisi fondamentale). Sarebbe interessante analizzare il comportamento del valore di mercato in ottica event study analysis (e quindi la presenza di eventuali extra-rendimenti intorno alla finestra temporale di riferimento in presenza dei bilanci trimestrali/news/ufficialità di nuovi prodotti/acquisti/tecnologie ecc).

Vontobel Certificati Memory Cash Collect Airbag: il portafoglio sottostante con in evidenza il Worst Of

La situazione attuale sul portafoglio sottostante – di questo Certificato Memory Cash Collect – è la seguente:

- Meta: valore iniziale (312,22 USD), Barriera/trigger cedola (202,943 USD), ultimo prezzo registrato (chiusura al 28.03.2022 a 223,59 USD, pari al 71,61% del livello iniziale)

- Unity Software: valore iniziale (112,32 USD), Barriera/trigger cedola (73,008 USD), ultimo prezzo registrato (chiusura al 28.03.2022 a 98,11 USD, pari al 87,34% del livello iniziale)

- Nvidia: valore iniziale (238,68 USD), Barriera/trigger cedola (155,142 USD), ultimo prezzo registrato (chiusura al 28.03.2022 a 282,19 USD, pari al 118,22% del livello iniziale)

NB: Per ora il WO è rappresentato da Meta.

Vontobel Certificati Memory Cash Collect Airbag: analisi dinamico-oggettiva e commento all’investimento indiretto

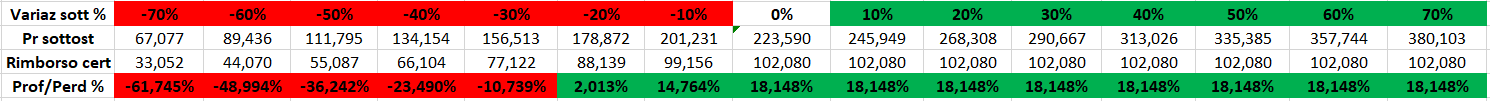

Meta per ora rappresenta il Worst Of (WO). In base alle quotazioni attuali del WO, ed un prezzo lettera (=di acquisto per l’investitore) di circa 86,40 Euro (intorno alle 11:45 del 29.03.2022) questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, data dal Val Rimb Cert, al variare del valore del sottostante WO dalla quotazione attuale a 0%, dato da Pr Sottost; rosso per decrementi/perdite %, verde per aumenti/guadagni %) a parità di condizioni sugli altri sottostanti:

Se il certificato non si è estinto anticipatamente paga il nominale più l’ultima cedola condizionata (assieme a quelle eventualmente non pagate in precedenza grazie all’effetto memoria), ottenendo 102,08 Euro, se il sottostante WO non scende oltre il -9,23% dall’attuale quotazione. Considerando l’effetto memoria il prodotto paga 124,96 euro (il nominale più 12 cedole), con un rendimento potenziale lordo a 3 anni di circa il 44,62% rispetto il suddetto prezzo.

Quello che si vuole evidenziare è che Meta, anche se restasse sulle quotazioni attuali (vedi tabella sulle quotazioni attuali, sullo 0% variazione sottostante %) consentirebbe di ottenere un buon rendimento sul solo capitale investito (e senza considerare le cedole ovviamente non potenzialmente pagate), mentre se scendesse del 10% continuerebbe a fornire un rendimento dato il prezzo teorico a scadenza di circa 99,16 Euro. Se invece tale sottostante scendesse del -20% il certificato “reggerebbe ancora botta”, fornendo un piccolo rendimento.

Se infine il WO scendesse con più forza perderebbe, in %, un valore visibilmente inferiore grazie all’effetto airbag: ad esempio, a fronte di un -30% di Meta il certificato perde solo il -10,74%, a fronte di un -50% di Meta il certificato sperimenta il -36,24% e così via.

Commento

Senza avere la pretesa di stimare quale sia il valore futuro delle 3 aziende (due delle quali comunque solide a livello fondamentale), questo certificato consente di investire indirettamente su un portafoglio aggressivo nei confronti del benchmark, e che comunque può rendere molto a livello teorico a scadenza anche sulle quotazioni attuali del Worst Of. Inoltre dal -30% al -50% del Worst Of si otterrebbe comunque una perdita visibilmente più contenuta rispetto ad un ipotesi di crash dei mercati (-70% in poi)

Codice ISIN del prodotto

Cliccandovi sopra verrete rimandati alla pagina del prodotto.