In settimana, Intesa Sanpaolo ha annunciato il collocamento di altri due bond, di cui uno con cedola 6,05% denominato in dollari e della durata di tre anni (ISIN: XS2551322451) e l’altro in sterline con cedola 5,35% della durata di due anni (ISIN: XS2551345312). In entrambi i casi, le cedole sono corrisposte su base semestrale e la negoziazione avverrà sul MoT e su EuroTLX di Borsa Italiana.

Nel comunicato, la banca non chiarisce l’ammontare delle due tranche appena emesse. E questa è una pecca per le ragioni che vedremo.

Ed è evidente che ci troviamo dinnanzi a un’emissione mediamente rischiosa. Non è certo il rating il problema, essendo l’emittente “investment grade” per le agenzie di valutazione internazionali. Il vero rischio è di cambio. Non possiamo sapere con certezza come si evolveranno la sterlina e il dollaro contro l’euro nei prossimi anni. Questo è il problema di acquistare obbligazioni in valuta.

Rischi e opportunità del bond in sterline

Concentriamoci sul bond in sterline. La valuta di Sua Maestà è stata parecchio bistrattata negli ultimi mesi. Sta risalendo la china dopo essere crollata ai minimi storici contro il dollaro. A Londra si è scatenato il caos finanziario a seguito della legge di Bilancio che era stata presentata dall’ex governo Truss, dimessosi in tempi record. La situazione sta piano piano migliorando, ma l’outlook resta gravato dallo spettro della recessione dell’economia britannica.

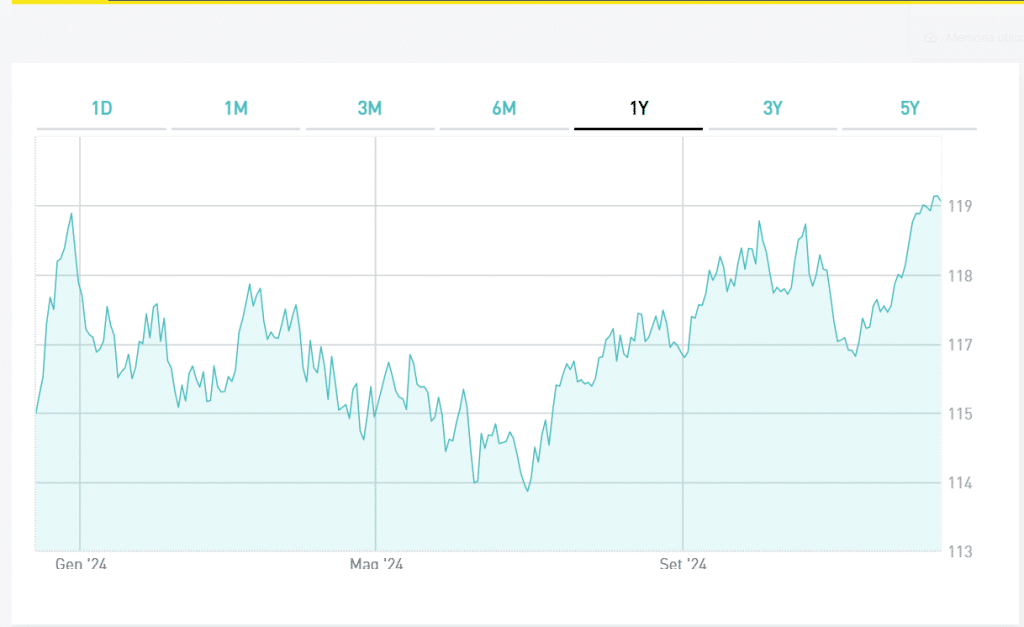

Nell’ultimo anno, la sterlina ha perso poco più dell’1% contro l’euro. Rispetto a una media storica di 0,80 negli ultimi venti anni, il tasso di cambio si attesta ora a 0,87.

Viceversa, il bond in sterline offrirebbe un rendimento ancora più alto se entro la scadenza o alla data di disinvestimento il cambio si evolvesse sfavorevolmente all’euro. Infine, c’è il rischio liquidità. Se l’importo emesso fosse molto ridotto, gli scambi sul mercato secondario sarebbero bassi. Ciò porterebbe a oscillazioni di prezzo più ampie del normale e a una distanza relativamente elevata tra prezzi offerti dalla domanda e prezzi richiesti dall’offerta.