Il taglio dei tassi di interesse si avvicina praticamente ovunque. In settimana, la Federal Reserve ha segnalato un costo del denaro per fine anno dello 0,75% più basso rispetto ad oggi negli Stati Uniti. La Banca Centrale Europea ha prospettato un allentamento monetario a partire da giugno, pur non predeterminato e “data dependent”. La Banca d’Inghilterra ha lasciato i tassi invariati, mentre la Banca Nazionale Svizzera li ha tagliati dello 0,25%. Per i titoli di stato lunghi, un momento cruciale. Una legge di mercato dice che bisogna comprare bond a lunga scadenza quando i tassi sono alti e a breve scadenza quando sono bassi.

Bond Austria 100 anni © Licenza Creative Commons

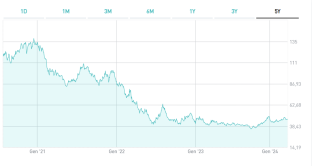

Titoli di stato lunghi sotto i massimi di dicembre

In genere, parliamo di titoli di stato lunghi per scadenze oltre i cinque anni e fino ai trenta. Sopra i trenta, diventano “ultra-lunghi” e non sempre i governi le emettono. Non la Germania o gli Stati Uniti, che non hanno bisogno di allungare eccessivamente la durata media dei rispettivi debiti, essendo emittenti considerati molto solidi sui mercati. L’Italia arriva fino ai 50 anni con i BTp 2072 e 2067. L’Austria ha persino emesso due bond a 100 anni in scadenza nel settembre 2117 e giugno 2120.

E’ su questi titoli di stato molto lunghi che ci concentreremo. Partiamo da Vienna, il caso più estremo nel mondo. Meno di quattro anni fa collocò sul mercato la scadenza 30 giugno 2120 con cedola 0,85% (ISIN: AT0000A2HLC4). Sfiorò la quotazione di 140, mentre scendeva nell’ottobre scorso sotto 35 centesimi. Venerdì scorso, prezzava a 46,60 centesimi. Ancora oggi, vale sul mercato meno della metà del suo valore nominale. Un “super sconto” per chi volesse rischiare puntando sul taglio dei tassi.

Due BTp a 50 anni

E veniamo all’Italia. I titoli di stato più lunghi sono, come detto, a cinquanta anni. Il BTp 1 marzo 2072 e cedola 2,15% (ISIN: IT0005441883) si comprano a meno di 63 centesimi, ma in ottobre erano crollati fin sotto 50 centesimi. Offrono un rendimento lordo quasi del 3,95%, ben sopra il tasso cedolare. Lo sconto è del 37% abbondante rispetto al valore nominale. Un ritorno alla pari, tuttavia, appare un’ipotesi remota nel breve e medio termine. Implicherebbe condizioni monetarie iper-espansive nell’Eurozona come nel 2021, l’anno dell’emissione.

Rovistando tra i titoli di stato lunghi italiani troviamo anche il BTp 1 marzo 2067 e cedola 2,80% (ISIN: IT0005217390), il primo emesso dal Tesoro per la scadenza a cinquanta anni. Si acquista a meno di 76 centesimi, cioè a sconto di quasi un quarto del valore nominale. Rende il 4,05%. Anche in questo caso, lontana la prospettiva di un ritorno dei prezzi alla pari.

Rischio stagflazione © Licenza Creative Commons

Rischio stagflazione

Cosa hanno in comune questi titoli lunghi (ma la lista sarebbe ben più folta)? Hanno registrato un balzo delle quotazioni e possono ancora rincarare in doppia cifra e in tempi persino non longevi. Tuttavia, restano sotto i massimi toccati nel dicembre scorso. Come se non avessero alcuna direzione certa dopo avere subito una correzione. Essi scontano, in effetti, un rischio non ancora del tutto fugato: la stagflazione. La guerra, anzi le due guerre in corso tra Russia e Ucraina e tra Israele e Hamas, giocano un ruolo fondamentale. Da un lato, incentivano all’acquisto di “safe asset” e comprimono i rendimenti obbligazionari. Dall’altro, forniscono spunti per possibili ribassi dei prezzi.

Guerre nemiche dei bond

Le tensioni geopolitiche sono nemiche dei titoli di stato lunghi. Esse surriscaldano le aspettative d’inflazione o non consentono loro di scendere come dovrebbero. I loro effetti pratici possono essere mercati più chiusi, interruzione delle catene di produzione, allungamento dei tratti marittimi per il trasporto delle merci, riduzione dell’offerta di materie prime, ecc. Tutto questo porterebbe alla stagflazione, cioè alla crescita dei prezzi al consumo unitamente all’indebolimento della congiuntura economica globale.

Ma se le aspettative d’inflazione non si “raffreddano”, i titoli di stato lunghi dovranno offrire rendimenti nominali più alti. Ecco perché le banche centrali non si affrettano a tagliare i tassi e il mercato non corre a comprare le scadenze più longeve. D’altra parte, l’obiettivo della stabilità finanziaria non è secondario a quella dei prezzi. Le banche centrali terranno i tassi alti fintantoché questi non minacceranno i conti pubblici. Gli stati sono mediamente molto indebitati, così anche il settore privato. E nessuno vuole fare esplodere il bubbone dei debiti.

Titoli di stato lunghi, tetto virtuale ai rendimenti

C’è un delicato equilibrio tra contenimento dell’inflazione e dei debiti. Se a forza di perseguire il primo obiettivo, si perdesse di vista il secondo, il rischio sarebbe di fare saltare in aria mercati e stati. Non si arriverà a tanto. I governatori centrali sono abilissimi nel trovare giustificazioni teoriche per ridurre il costo del denaro e salvare i bilanci dei governi. Questo pone in prospettiva un tetto ai rendimenti sui titoli di stato, lunghi o corti che siano. Tornare ai livelli di rendimento di decenni fa, con debiti nel frattempo esplosi un po’ ovunque, appare un’opzione insostenibile sul piano politico e finanziario. Ovviamente questa è una magra consolazione per gli obbligazionisti: perderanno meno denaro o ne guadagneranno grazie alla tenuta dei prezzi. In cambio, subiranno l’erosione del capitale a causa della maggiore tolleranza dell’inflazione.