Sta andando tutto nella direzione sbagliata sui mercati obbligazionari nelle ultime sedute. Ieri, ad avere scatenato le vendite è stato il dato relativamente positivo arrivato dall’occupazione negli Stati Uniti. Il numero di chi ha richiesto il sussidio di disoccupazione la settimana scorsa è salito da 236.000 a 248.000 unità, ma nel complesso i beneficiari sono scesi da 1,733 a 1,72 milioni. Questo significa che il mercato del lavoro resta solidissimo presso la prima economia mondiale. Lo spettro della recessione è lontano e la Federal Reserve potrà continuare ad alzare i tassi d’interesse senza grossi patemi d’animo.

Rendimenti obbligazionari tornano a salire

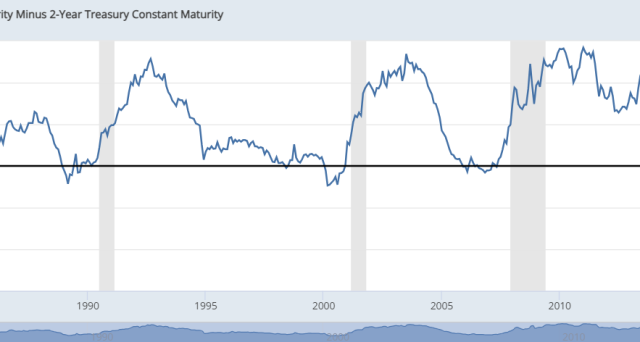

Ieri, infatti, il T-bond a 10 anni tornava sopra la soglia di rendimento del 4% per la prima volta da inizio marzo. Nel frattempo, il rendimento a 2 anni si portava fino al 5,10%, mai così alto sin dal 2006. La differenza tra le due scadenze risultava negativa di 105 punti base o 1,05%. A parte nelle ultime sedute, dati così negativi non si avevano proprio da oltre quaranta anni. Ed è un segnale assai preoccupante per l’obbligazionario globale. Non a caso, ieri il Bund a 10 anni saliva al 2,60% e il BTp a 10 anni sopra il 4,30%.

L’inversione della curva dei rendimenti è un fenomeno che si registra negli Stati Uniti ormai da parecchi mesi. In genere, anticipa una recessione economica. Sarà così anche stavolta? Stando ai dati macro, sembrerebbe di no. Ma proprio per questo paradossalmente può accadere che si verifichi. La FED proseguirà la stretta sui tassi e ciò, ad un certo punto, impatterà negativamente sia sull’economia reale che su Wall Street. La borsa americana viaggia ormai a prezzi multipli 25,7 volte i profitti. A questi livelli è sempre seguito un tracollo nei periodi successivi.

Inversione curva rendimenti segnale recessivo?

Cosa significa in sé l’inversione della curva? Il mercato pretende rendimenti più alti per scadenze brevi rispetto a quelle lunghe.

La paura del mercato è concentrata quasi esclusivamente, in questa fase, sulle banche centrali. Dopo avere ignorato il ritorno dell’inflazione in un primo momento, adesso si mostrano aggressive nel contrastarla. E starebbero finendo per destabilizzare gli investitori, che scontano un costo del denaro sempre più alto, anche perché l’inflazione di fondo resta elevata. Adesso, i tassi FED sono attesi in crescita fino al 5,50%, cioè di un altro quarto di punto percentuale. E rispetto alle settimane scorse, non c’è più alcun taglio in vista entro l’anno. La politica monetaria resterà restrittiva più a lungo di quanto precedentemente previsto.