Meglio i Buoni Fruttiferi postali o i titoli di stato? Dove conviene investire in questo momento coi tassi d’interesse praticamente a zero? Se lo domandano in molti, piccoli e grandi risparmiatori, persone che spesso non hanno grande dimestichezza con strumenti finanziari a rischio o che, delusi dalle performance e/o dai costi dei fondi d’investimento proposti dalle banche, sono alla ricerca di un’alternativa che garantisca loro un rendimento certo, seppur minimo.

Certo è che le banche tendono a spingere verso i loro prodotti o, al limite verso l’acquisto di titoli di stato (di cui sono piene zeppe).

Buoni Fruttiferi Postali a 3 anni Plus

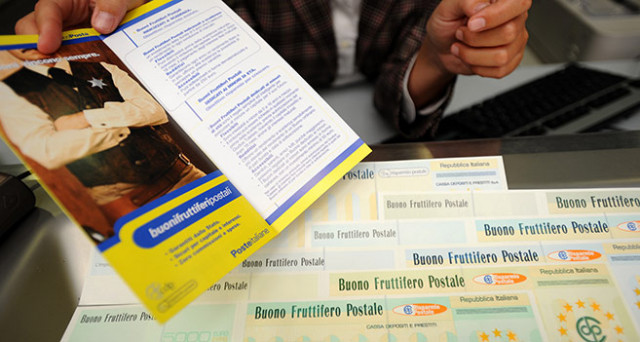

Il Buono Fruttifero Postale a 3 anni Plus, collocato da cassa Depositi e Prestiti (CDP) e distribuito da Poste Italiane, garantisce a scadenza un rendimento del 0,70% lordo. Non sono richieste commissioni o costi di sottoscrizione e possono essere disinvestiti in qualsiasi momento. Se lo si fa prima della scadenza dei 3 anni, però, si perdono gli interessi poiché – come stabilito dal prospetto informativo – questi vengono erogati in unica soluzione solo se il sottoscrittore mantiene l’investimento bloccato fino a scadenza. Diversamente, se il periodo d’investimento venisse interrotto prima, si perderebbero gli interessi, ma il capitale resterebbe preservato.

Titoli di stato: il Btp a 3 anni

In alternativa, volendo fare un paragone coi titoli di Stato, il BTP a 3 anni offre un rendimento lordo annuo pari a 0,15%. Al termine dei tre anni, cioè da qui al 2020 ad esempio, il risparmiatore otterrebbe un rendimento complessivo pari a 0,45% lordo. Va detto che il paragone non è proprio ottimale essendo il BTP soggetto alle oscillazioni del mercato e sensibile alle variazioni dell’inflazione, per cui potrebbe alla fine rendere anche di più oppure di meno.

Il regime fiscale

A parità di imposizione fiscale sugli interessi (12,50% per entrambi i titoli) vi è da considerare poi che a monte vi sono i costi di intermediazione bancaria e di custodia che penalizzano l’investimento del BTP rispetto a quello del BFP. Le banche, infatti, pretendono commissioni per l’acquisto a mercato dei titoli di stato, mentre le Poste offrono la sottoscrizione completamente gratuita. I diritti di custodia titolo, infine, possono incidere notevolmente sull’investimento se questo non è particolarmente grosso e la banca depositaria è magari poco incline a trattare i costi col cliente. Il BFP non comporta invece costi di deposito o custodia potendo anche essere consegnato in forma materializzata. Tutto sommato, quindi, il BFP batte il BTP.