Nemmeno dopo il rialzo dei rendimenti negli ultimi tre mesi si può considerare accettabile il valore alla scadenza ricavato dagli investimenti nell’obbligazionario, specie sulla parte corta della curva. Per questo, potremmo trovare preferibile puntare su un orizzonte temporale lungo. E restando su assets sicuri, potremmo optare per il BTp a 30 anni. Ma quale scegliere? Il BTp settembre 2049 e cedola 3,85% (ISIN: IT0005363111) o il BTp ottobre 2049 e cedola 4% (ISIN: US465410BZ07), emesso in dollari?

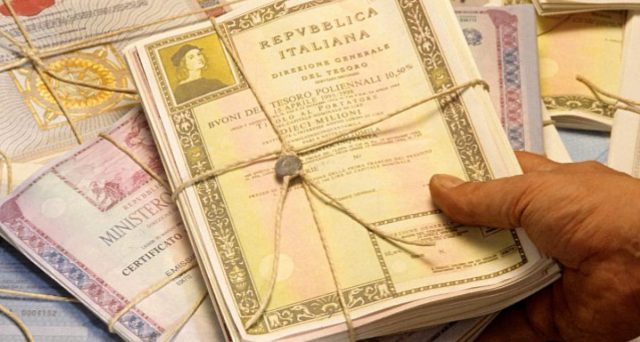

In ottobre, il Tesoro è tornato alle emissioni di bond in valuta americana dopo 9 anni.

BTp in dollari a 5, 10 e 30 anni: ecco rendimento e convenienza

Trentennale in euro o dollari

Il BTp 2049 in euro, invece, rende il 2,42%, esattamente l’1,90% in meno ogni anno. La differenza è data dall’effetto cambio. A parità di rischio di credito, i due titoli dovrebbero rendere uguale, se non fosse che uno sia denominato in euro e l’altro in dollari. E poiché il mercato sconta un deprezzamento del dollaro contro l’euro nei prossimi anni, richiede rendimenti maggiori per i titoli denominati nella divisa USA. Lo spread tra i due bond, moltiplicato per gli anni che li separano alla scadenza, esita il 57%. A tanto ammonta il minore rendimento percepito in 30 anni investendo sul BTp in dollari.

In teoria, tale “ammanco” sarebbe giustificato da un pari apprezzamento dell’euro contro il dollaro. Tuttavia, se è più che probabile che la moneta unica si rafforzi contro il biglietto verde nei prossimi anni, appare molto difficile ipotizzare che lo faccia di quasi il 60% da qui a 30 anni.

Diverso il caso in cui dovessimo rivenderlo prima. Ad esempio, stando allo spread Treasury-Bund a 10 anni, il mercato si aspetterebbe un rafforzamento del cambio euro-dollaro di circa il 21,5% entro il prossimo decennio. Poiché il BTp a 30 anni in dollari ci offre solo l’1,90% in più del BTp in euro di pari durata, sarebbe meglio optare per quest’ultimo. Chiaramente, le previsioni non coincidono spesso con la realtà dei fatti. Quest’anno, ci si aspettava un rafforzamento del cambio euro-dollaro, quando è accaduto il contrario. E dalla quotazione sul mercato secondario del BTp in dollari, questi ha perso il 2,2%, mentre l’omologo in euro ha ripiegato di ben il 7,7%.