“Tutte le vendite incontrano cinque problemi: non ho bisogno, non ho soldi, sono di fretta, non lo desidero, non ho fiducia“, affermava Zig Ziglar. L’arte di vendere, in effetti, non è per tutti. Riuscire a convincere una persona ad acquistare qualcosa, anche quando non ne ha effettivamente bisogno, non è affatto facile. A partire dai soldi fino ad arrivare alla fiducia e all’effettiva necessità di un bene e servizio sono tanti gli elementi che influiscono sulle scelte di acquisto. A complicare tale operazione eventuali dubbi burocratici.

Vendita veicoli sequestrati, chi deve fatturare

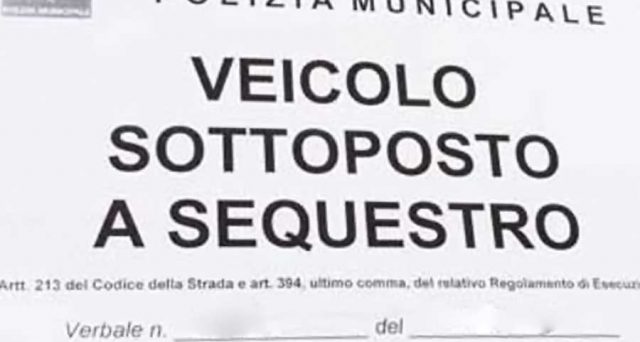

Chi ha l’obbligo di fatturare la vendita dei veicoli sequestrati? Ebbene spetta all’incaricato della vendita, sia esso commissionario, cancelliere, ufficiale giudiziario o istituto di vendite giudiziarie. Entrando nei dettagli, se la vendita riguarda beni sottoposti a sequestro preventivo, la fattura e l’addebito dell’Iva sono di competenza dell’amministratore giudiziario. Se la vendita è delegata, spetta al delegato, che agisce per conto del soggetto sottoposto alla procedura.

È quanto reso noto dalla stessa Agenzia delle entrate con la risposta numero 369 del 4 luglio 2023, attraverso cui ha fornito chiarimenti ad un amministratore giudiziario di veicoli sequestrati che ha chiesto come regolarizzare l’operazione di vendita a opera di un istituto delegato alla vendita giudiziaria. Il tutto dopo aver ricevuto risposta negativa da parte dell’esecutato.

A tal fine l’istante ha proposto due diverse soluzioni. Ovvero l’aggiudicatario del mezzo dovrebbe a suo avviso emettere un’autofattura e versare l’Iva all’Erario. Nel documento dovrebbe avere l’accortezza di indicare l’imponibile, la relativa imposta e gli importi per cui non viene applicata l’imposta.

I chiarimenti dell’Agenzia delle Entrate

Ebbene, secondo l’Agenzia delle Entrate è possibile percorrere entrambe le strade, ma non in modo alternativo. Se, come nel caso oggetto di istanza, la cessione dei beni è delegata a un istituto di vendite giudiziarie, deve essere quest’ultimo a occuparsi della documentazione e al versamento dell’Iva all’Erario per conto del soggetto passivo sottoposto alla procedura. Solo in caso di inerzia dell’istituto o dell’amministratore giudiziario, si legge su Fisco Oggi, la rivista online dell’Agenzia delle Entrate:

“l’acquirente dei beni, se operatore Iva, dovrà regolarizzare l’operazione per evitare la relativa sanzione, “pari al cento per cento dell’imposta, con un minimo di euro 250”. A tal proposito l’Amministrazione sottolinea che tale procedura non può considerarsi ”ordinaria” o alternativa a quella descritta prima. Come accennato, essa rappresenta una forma di regolarizzazione possibile solo a fronte dell’omessa fatturazione da parte del cedente/prestatore. Secondo quanto chiarito in altre occasioni, l’articolo 6, comma 8, del Dlgs n. 471/1997 “che prevede l’emissione dell’autofattura da parte del cessionario/committente, con conseguente versamento dell’imposta all’erario è incardinata, infatti, nel sistema sanzionatorio ed ha natura eccezionale, presupponendo l’inadempienza del cedente/prestatore”.