Il regime della “cedolare secca” è stato oggetto di importanti novità per i contratti aventi ad oggetto locali commerciali. Facciamo il punto della situazione in virtù della novella normativa e di due recenti documenti di prassi emessi dall’Agenzia delle Entrate.

Che cos’è la “cedolare secca”?

La cedolare secca è un regime opzionale di tassazione dei contratti di locazione, inizialmente introdotto a partire dal 2011 (art. 3 del D.Lgs. n. 23/2011). L’applicazione di tale regime facoltativo permette al locatore di poter assoggettare il reddito derivante dalla locazione ad un’unica imposta “fissa” in sostituzione di Irpef, addizionali, imposta di registro e di bollo.

Di contro, la scelta della cedolare obbliga il locatore a rinunciare alla facoltà di chiedere, per la durata dell’opzione, l’aggiornamento del canone di locazione inclusa la variazione Istat.

L’opzione è esercitabile sia in sede di registrazione del contratto sia negli anni successivi, dandone apposita comunicazione al conduttore e all’Agenzia delle Entrate. In caso di proroga del contratto è necessario che l’opzione venga confermata con apposita domanda da presentare entro trenta giorni dalla scadenza del contratto o di una proroga precedente.

Chi può applicare la cedolare secca e su quali immobili?

Ai sensi del citato art. 3 del D.Lgs. n. 23/2011, possono richiedere l’applicazione della cedolare secca sui contratti di locazione le persone fisiche che non agiscono nell’esercizio di impresa, arti o professioni e che locano un immobile adibito a soli fini abitativi.

Pertanto il locatore dovrà essere una persona fisica e concedere in affitto un immobile abitativo locato con sole finalità abitative.

L’Amministrazione finanziaria ha avuto modo di chiarire, con la Circolare n. 26/E del 1° giugno 2011, che per l’applicazione della cedolare secca occorre porre attenzione anche all’attività svolta dal conduttore. Restano, infatti, esclusi dal regime i contratti che, pur avendo ad oggetto immobili abitativi, vengono stipulati con conduttori che agiscono nell’esercizio di attività di impresa o di arti e professioni.

Al netto degli impedimenti posti dalla legge di cui sopra, possono essere assoggettati a cedolare secca i contratti di locazione aventi ad oggetto un immobile appartenente alle categorie catastali da A/1 ad A/11 ad esclusione della categoria A/10 (uffici o studi) nonché le relative pertinenze.

Proprio circa lo locazione delle pertinenze si possono distinguere due casistiche di cui la prima, la più classica, riguarda la loro locazione congiunta con l’immobile oggetto del contratto assoggettato a cedolare secca e la seconda riguardante pertinenze locate successivamente. In questa seconda ipotesi, la cedolare secca troverà applicazione a condizione che nel contratto si faccia un esplicito riferimento a quello di locazione dell’immobile abitativo e sia evidenziata la sussistenza del vincolo pertinenziale con l’unità abitativa già locata con cedolare.

Nel caso di immobili di proprietà di più soggetti, l’opzione per la cedolare secca deve essere esercitata distintamente da ciascun proprietario.

Quanto si paga con la cedolare secca?

Il contratto di locazione assoggettato a cedolare secca sconta, come già anticipato, un’imposta sostitutiva di Irpef, relative addizionali, imposta di registro e di bollo. L’aliquota applicabile è stabilità nella misura del 21% da calcolare sul canone annuo pattuito tra le parti.

Non mancano eccezioni a tale percentuale e riguardano i contratti di locazione a canone concordato a cui è applicabile un’aliquota del 10%.

Il reddito assoggettato a cedolare verrà escluso dal reddito complessivo del locatore non potendo formare la base imponibile Irpef.

Facciamo un esempio per verificare la differenza in termini di imposte da pagare tra regime ordinario e regime della “cedolare secca”: immobile di categoria A/2 sito in Roma locato dal Sig. Rossi al Sig. Bianchi per € 1.500,00 mensili (€ 18.000,00 annui) per tutto il 2018.

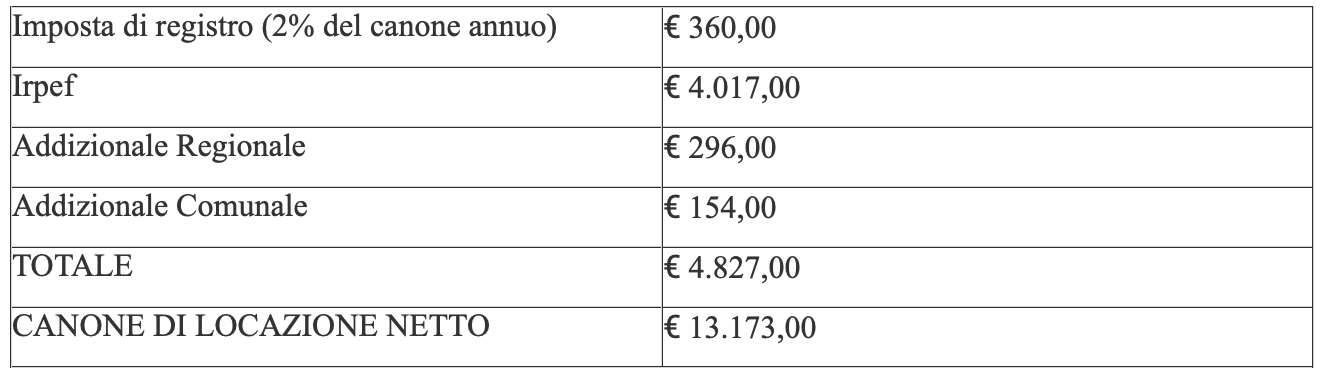

Ipotesi 1 – locazione in regime ordinario

In via ordinaria il Sig. Rossi dovrà corrispondere:

Gli importi delle imposte su citate non considerano l’imposta di bollo da versare in sede di registrazione e pari ad € 16,00 ogni 100 righe presenti nel contratto di locazione stipulato tra le parti.

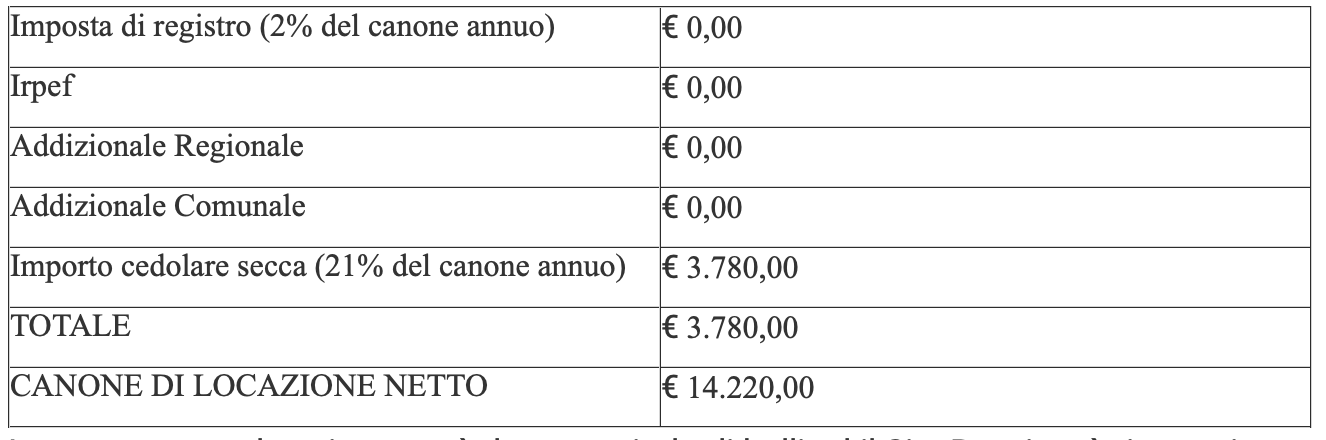

Ipotesi 2 – locazione con cedolare secca

Il Sig. Rossi dovrà corrispondere:

In questo caso alcun importo è dovuto a titolo di bolli ed il Sig. Rossi avrà risparmiato € 1.047,00.

Ovviamente l’esempio è esemplificativo e non considera importanti variabili quali ad esempio: la presenza di ulteriori redditi, familiari a carico, oneri deducibili o detraibili.

L’importo derivante dall’applicazione della cedolare secca dovrà essere corrisposto dal contribuente in sede di dichiarazione annuale dei redditi.

Cedolare secca: le novità introdotte dalla Legge di Bilancio 2019

L’art. 1, comma 59, della Legge del 30 dicembre 2018 n. 145 (Legge di Bilancio 2019), ha esteso l’applicazione del regime di cedolare secca ai contratti di locazione di immobili adibiti ad usi commerciali prevedendo che: “Il canone di locazione relativo ai contratti stipulati nell’anno 2019, aventi ad oggetto unità immobiliari classificate nella categoria catastale C/1, di superficie fino a 600 metri quadrati, escluse le pertinenze, e le relative pertinenze locate congiuntamente, può, in alternativa rispetto al regime ordinario vigente per la tassazione del reddito fondiario ai fini dell’imposta sul reddito delle persone fisiche, essere assoggettato al regime della cedolare secca, di cui all’articolo 3 del decreto legislativo 14 marzo 2011, n. 23, con l’aliquota del 21 per cento. Tale regime non è applicabile ai contratti stipulati nell’anno 2019, qualora alla data del 15 ottobre 2018 risulti in corso un contratto non scaduto, tra i medesimi soggetti e per lo stesso immobile, interrotto anticipatamente rispetto alla scadenza naturale”.

Il Legislatore ha pertanto voluto estendere l’applicazione dell’aliquota del 21% anche ai canoni derivanti da contratti di locazione aventi ad oggetto immobili ad uso commerciale, purché appartenenti alla categoria catastale C/1 (negozi e botteghe) e relative pertinenze locate congiuntamente all’immobile. Inoltre l’immobile C/1 locato dovrà avere una grandezza non eccedente i 600 metri quadrati da conteggiare escludendo le pertinenze.

Circa il requisito temporale, la norma in esame prevede l’applicabilità ai soli contratti stipulati dal 2019 escludendola per i contratti che risultavano essere già in corso al 15 ottobre 2018 tra i medesimi soggetti. Tale limitazione è da leggere in ottica antielusiva volta ad impedire alle parti interessate di interrompere anticipatamente contratti di locazione già in essere per stipularli ex novo nel 2019 applicando la più vantaggiosa cedolare.

I due recenti chiarimenti interpretativi forniti dall’Agenzia delle Entrate.

Con l’entrata in vigore del comma 59 dell’art. 1, della Legge del 30 dicembre 2018 n. 145 e pertanto dell’estensione del regime della cedolare ai contratti di locazione aventi ad oggetto immobili commerciali classificati nella categoria C/1, l’Agenzia delle Entrate è stata chiamata a fornire alcuni chiarimenti in merito, vediamoli nel dettaglio.

Risoluzione n. 50/E del 17 maggio 2019. In tale consulenza giuridica l’Agenzia delle Entrate è stata interpellata da alcune Direzioni Regionali le quali “rappresentavano alcuni dubbi interpretativi in ordine alla corretta applicazione dell’articolo 1, comma 59, della legge 30 dicembre 2018, n. 145 (legge di bilancio per il 2019) che ha esteso il regime della ‘cedolare secca’ alle unità immobiliari classificate nella categoria catastale C/1”. Più in particolare il dubbio posto riguardava la possibilità di applicazione della cedolare secca su immobili ad uso commerciali, aventi i requisiti dettati dal Legislatore nella Legge di Bilancio 2019, concessi in locazione a soggetti che agiscono nell’esercizio di attività d’impresa.

Il dubbio appare concettualmente corretto analizzando la normativa che ha introdotto il regime della cedolare secca e la già richiamata Circolare n. 26/E del 1° giugno 2011 nella quale si escludeva la sua applicazione a contratti stipulati con conduttori che agiscono nell’esercizio di attività di impresa, arti e professioni.

L’Agenzia delle Entrate, nella citata Risoluzione 50/E, ha chiarito inequivocabilmente che laddove l’immobile rispetti i requisiti posti del Legislatore (immobile di categoria C/1 di dimensioni non superiori a 600 metri quadrati), il conduttore può essere un soggetto che svolge attività di impresa, arti o professioni tenuto conte che tali contratti hanno ad oggetto proprio immobili da destinare ad attività commerciale. Il conduttore potrà pertanto essere sia una persona giuridica, sia una persona fisica che svolge attività commerciale.

Resta, invece, invariato quanto attiene la figura del locatore che dovrà essere una persona fisica che non agisce nell’esercizio di attività di impresa o di arti e professioni.

Risposta all’interpello n. 297/2019. In questa risposta l’Agenzia delle Entrate è chiamata a far luce sulla possibilità di applicazione della cedolare secca su contratti di locazione aventi ad oggetto immobili di categoria C/1 già locati al 15 ottobre 2018 ed ereditati successivamente dal coniuge.

L’Agenzia delle Entrate fornisce, nella risposta, un importante chiarimento riguardante l’applicazione della cedolare secca su immobili ad uso commerciale nel caso di proroga del contratto.

L’Ufficio, ricordando che il nuovo dettato normativo riguarda i soli contratti stipulati nel 2019 e non già quelli in essere al 15 ottobre 2018, definisce che l’opzione per la cedolare secca potrà esser fatta valere su una eventuale proroga in caso di contratto con scadenza naturale ricadente nel 2019. Secondo l’Ufficio, infatti, la proroga deve esser vista come un evento successivo alla scadenza naturale del contratto e pertanto da inquadrarsi come un nuovo contratto stipulato nel 2019.

Pertanto è da ritenersi applicabile il regime della cedolare secca alle comunicazioni di proroga su contratti scaduti nel corso del 2019.

Leggi anche: