L’euro spegne venticinque candeline con l’arrivo del 2024. Era l’1 gennaio del 1999 quando la moneta unica debuttò in dodici paesi, tra cui Italia, Francia, Germania, Spagna e Olanda. Un esperimento senza precedenti nella storia dell’umanità e che per certi versi resta ancora oggi tale. Da quel giorno, diventò il riferimento per il sistema dei pagamenti, sebbene dovemmo attendere altri tre anni per avere la nuova moneta fisicamente nelle nostre tasche.

Ci sono aneddoti divertenti legati al nome dell’euro.

Un processo che parte da lontano

Veri o falsi che fossero, queste storielle ci segnalano la ragione per cui ancora oggi l’euro resta una moneta unica in fase sperimentale: le gelosie tra gli stati. Tra i suoi successi, la stabilità dei prezzi e l’allargamento a venti paesi. L’ultimo ingresso risale a un anno fa e riguarda la Croazia. Il processo che ci ha portati sin qui non nasce con il Trattato di Maastricht del febbraio 1992, come spesso siamo spinti a credere. Quello fu l’atto finale di eventi iniziati ben venti anni prima.

Dobbiamo risalire al 1971 per capire la nascita dell’euro, cioè ad oltre mezzo secolo fa. Quell’anno gli Stati Uniti di Richard Nixon affossarono il sistema di Bretton Woods, messo in piedi nel 1944 da tutte le potenze vincitrici della Seconda Guerra Mondiale dell’orbita occidentale.

Dalla fine di Bretton Woods all’euro

Una volta che Bretton Woods saltò per aria, le nazioni europee si trovarono nel caos e iniziarono a dare vita a forme di coordinamento dei tassi di cambio. A fine anni Settanta nacque il Sistema Monetario Europeo (SME), noto anche come “serpente monetario”. Esso fissava bande di oscillazione limitate tra le varie valute, così da dare loro stabilità. L’Italia ottenne maggiore flessibilità in considerazione del più alto impatto che le due crisi petrolifere ebbero sulla sua inflazione. Il passo successivo sarebbe stato passare dai cambi semi-fissi al cambio fisso irreversibile, cioè all’euro.

Il Regno Unito di Margaret Thatcher si tirò fuori per proteggere la sua sovranità monetaria e decisionale, non solo nell’ambito economico. Il successore John Major, anch’egli conservatore e più europeista, si era quasi convinto ad accettare l’euro. Il suo piano saltò in aria con l’attacco alla sterlina ordito nel settembre del ’92 da George Soros. L’indipendenza monetaria con la maggiore flessibilità che ciò comporta si rivelò un ottimo strumento per superare la fase critica e a Londra si convinsero che tanto valeva tenersi il conio di Sua Maestà.

Dollaro resta inespugnabile valuta di riserva

Uno degli obiettivi dichiarati dei padri dell’euro fu di accrescere la sovranità di un’area del mondo molto ricca sul piano economico e debolissima dal punto di vista politico per le frammentazioni storiche.

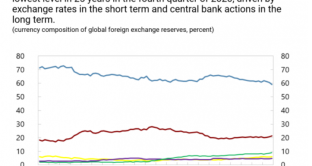

Ma guardando al grafico, ci accorgiamo che l’euro ebbe un guizzo nei primi anni Duemila. Poco prima della crisi dei debiti sovrani esplosa nel 2010-’11, la sua incidenza aveva sfiorato il 30%. Le distanze con il dollaro si stavano accorciando visibilmente. Da lì in avanti, anziché compiere passi in avanti, abbiamo ingranato la retromarcia. Come mai? I mercati si sono accorti che dietro l’euro non c’è la politica, mentre dietro al dollaro c’è un governo forte e prevedibile. La crisi di Grecia, Irlanda e Portogallo, seguita da spread alle stelle in Italia e Spagna convinsero gli investitori che la moneta unica rimanga un progetto incompiuto.

Germania responsabile per semi-flop dell’euro

E c’è un grande responsabile per questo fallimento: la Germania. La sua sfiducia verso chiunque non parli tedesco ha indebolito la percezione che nel resto del mondo si ha dell’euro e della nostra area economica. Non è un caso se il cambio sia crollato da 1,60 del 2008 a un minimo di 0,95 nel 2022. In pochi si fidano di una moneta battuta da una banca centrale incapace per statuto di difendere i debiti sovrani degli stati membri, non potendo agire da prestatore di ultima istanza. Ed è la Germania ad impedire che ciò avvenga. Il resto lo fanno la complessità delle regole economiche e l’iper-burocrazia, che ingessano le venti economie del club e impediscono loro di correre come negli Stati Uniti.

L’euro è diventato un feticcio per politici e accademici nell’area e proprio per questo raramente se ne traggono considerazioni razionali e concrete. Criticare l’attuale architettura monetaria non significa (non per tutti) rimpiangere il vecchio conio, bensì ammettere che così com’è non funziona. Lo dicono gli indici di crescita, i dati sull’utilizzo dell’euro negli scambi internazionali, le eterne tensioni tra stati a ogni evento critico che possa riguardare l’area. La Germania non ha ancora scelto se essere alla guida di una moneta unica che possa assurgere a nuova valuta di riserva mondiale a fianco al dollaro o se accontentarsi di imporre le sue condizioni ai partner per gestire un’area monetaria sempre più periferica nelle scelte decisionali mondiali.