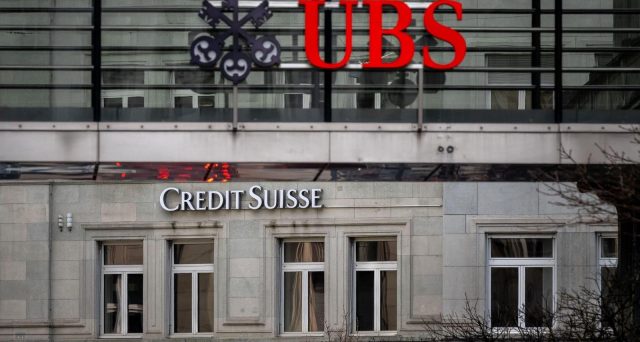

La parola fine nella vicenda Credit Suisse non è stata scritta. Il mondo della finanza è in subbuglio dopo che una delle più importanti banche sistemiche al mondo è saltata in aria, travolta dalla crisi di fiducia che in questa fase sta riguardando il comparto del credito con il rialzo dei tassi d’interesse. Domenica sera l’annuncio della fusione con UBS, la rivale svizzera. Le modalità dell’operazione, tuttavia, lasciano perplessi in merito a un paio di punti e mettono in dubbio alcune certezze che avevamo considerato tali negli ultimi decenni.

Infatti, a seguito della fusione UBS pagherà le azioni Credit Suisse per complessivi 3 miliardi di franchi svizzeri, cioè 0,76 franchi ciascuna. Il valore di mercato di venerdì scorso era di 7,34 miliardi, pari a 1,86 franchi per azione. Dunque, è vero che gli azionisti perderanno intorno al 60% con l’operazione, ma andrà peggio agli obbligazionisti subordinati, vale a dire ai possessori di CoCo Bond, i quali si vedranno azzerare i titoli. Qui, siamo al ribaltamento delle gerarchie in termini di sicurezza dell’investimento. Tra i primi rudimenti della finanza apprendiamo che le azioni sono la categoria più rischiosa, seguita dalle obbligazioni. E all’interno delle seconde, le obbligazioni subordinate risultano più rischiose delle obbligazioni senior o ordinarie.

Invece, con il salvataggio di Credit Suisse il capitale risulta meno rischioso di un titolo di credito. Un paradosso che sta infiammando i mercati e che potrebbe portare la vicenda in tribunale. Sarà anche per questo che le autorità hanno stanziato 9 miliardi di franchi per consentire a UBS di fronteggiare le spese per cause legali, esuberi e possibili minusvalenze. Non è concepibile, infatti, che chi investe sapendo di partecipare al rischio d’impresa sia persino avvantaggiato rispetto a chi si limita a prestare denaro a una banca.

Finanza sempre più stato-centrica

Un paradosso che si spiega con la fine di un’altra certezza nel mondo della finanza: il pari trattamento tra tutti gli azionisti.

Male, ma sarebbe potuta andare peggio nel caso di azzeramento del capitale. Così per fortuna degli azionisti non è stato, ma sorge il sospetto che tanto riguardo sia dovuto al fatto che alcuni di loro siano fondi sovrani: del Qatar, dell’Arabia Saudita e della Norvegia. Ufficialmente, un investitore statale è equiparato sul piano delle garanzie a un investitore privato in tutti gli aspetti. La finanza si è nutrita negli ultimi decenni del mantra della parità di trattamento tra soci pubblici e privati. Alla prova dei fatti, questa certezza si è rivelata dalle basi fragili.

In un solo colpo, gli svizzeri ci hanno detto che non è vero che i bond siano meno rischiosi delle azioni e che a queste ultime è accordata priorità in tema di garanzie nel caso di presenza nel capitale di azionisti pubblici. Quanto accaduto non resterà privo di conseguenze sui mercati. I bond subordinati non saranno più sottoscritti a cuor leggero dagli investitori istituzionali, i quali pretenderanno rendimenti extra ben maggiori per addossarsi il rischio. E la presenza di investitori pubblici in un’azienda o una banca sarà considerata verosimilmente un discrimine per le garanzie accordate al capitale. Un capitalismo sempre più caratterizzato dalla commistione tra stato e privato sul piano finanziario. La fine del libero mercato come lo abbiamo inteso dagli anni Ottanta in avanti.