Un taglio dei tassi di interesse da parte della Banca Centrale Europea (BCE) a giugno è quasi certo. Lo danno per scontato il mercato, gli analisti finanziari, i commentatori economici e praticamente gli stessi componenti del board di Francoforte. L’attenzione si sta spostando sul dopo. “Falchi” e “colombe” restano divisi sul ritmo che dovrà avere l’allentamento monetario. E questo sta facendo scattare l’allarme in un’Europa che da tempo sembra sempre più mentalmente atrofizzata nella difesa della solvibilità dei suoi debiti, anziché nel cercare di rilanciare la propria economia.

Europa dei debiti vuole taglio dei tassi subito

Il governatore della Banca d’Italia, Fabio Panetta, ha avvertito proprio in questi giorni che mettere in dubbio il taglio dei tassi, rischia di portare a una nuova stagnazione. Il suo collega francese, François Villeroy de Galhau, da mesi ha rotto ogni indugio in favore del taglio dei tassi. Ha spiegato questa settimana che a giugno dovrà esserci, quale che sia il trend delle quotazioni petrolifere.

I debiti in Europa non sono altissimi rispetto ad economie di pari livello di maturazione economica come gli Stati Uniti. Ma non sono certamente bassi in valore assoluto. Sommando quelli prodotti da governi, famiglie e imprese non finanziarie, arriviamo sopra il 210% del Pil. Oltreoceano, superano il 260%. Più i tassi restano alti a lungo, maggiori i costi di rifinanziamento e il rischio che molti debitori, pubblici e privati, non riescano a sostenere il peso delle loro passività.

Stabilità dei prezzi obiettivo meno sentito

In questa richiesta accorata alla BCE di tagliare i tassi subito c’è anche la convinzione ideologica che l’economia in Europa possa andare avanti solamente a colpi di debiti. Dunque, sarebbe compito dei “policy makers” favorirne la crescita tenendo il costo del denaro quanto più basso possibile. Tutto diventa in funzione dei debiti, vecchi e nuovi.

Nessuna strategia per contenere debiti con crescita economica

C’è una sorta di paradosso in questa narrazione. Da un lato pretendiamo che la BCE contravvenga al proprio dovere di tutelare la stabilità dei prezzi, mentre dall’altro auspichiamo che l’inflazione scenda. Se è spesso l’ignoranza ad alimentare questa contraddizione, in molti casi vi concorre il differente impatto temporale che la politica monetaria ha sul fronte di benefici e costi. I primi si notano nel tempo, i secondi si avvertono subito. I mutui rincarano, i prestiti alle imprese diventano più proibitivi, il denaro circola meno facilmente e i governi lamentano una maggiore spesa per interessi.

Il punto è che un’Europa atrofizzata sui debiti non è destinata ad andare da nessuna parte. Questi si ripagano più facilmente anche in funzione della crescita, non solo dei tassi di interesse. Ma è da decenni che nel Vecchio Continente non esiste più alcuna strategia lungimirante per crescere in un mondo globalizzato. Al contrario, siamo concentrati nell’auto-imporci regole restrittive sul fronte della produzione e della politica fiscale, perdendo di vista il contesto più ampio in cui ci troviamo a competere con le altre economie.

Aumento dei tassi BCE efficace contro inflazione

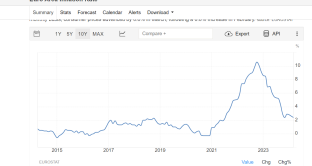

Inflazione Eurozona in calo verso target BCE © Licenza Creative Commons

L’inflazione nell’Area Euro resta sopra il 2%, pur in calo. I rischi al rialzo continuano ad esistere, tra guerre e rincari per le materie prime. E proprio gli elevati livelli dei debiti in Europa non ne favoriscono la discesa.

Se è vero che il boom dei prezzi al consumo scaturì dall’esplosione delle quotazioni di petrolio e gas, a causa del calo dell’offerta, la verità è un po’ più complessa. Sui mercati c’era e c’è tuttora abbondante liquidità a disposizione degli investitori per l’acquisto di asset finanziari e materie prime, spesso con finalità speculative. E così, quando si temette che la Russia potesse chiudere i rubinetti dell’energia, i contratti s’impennarono di prezzo fino a provocare maxi-aumenti dei costi per imprese e consumatori. Ciò fu possibile, però, grazie al denaro sottocosto imperante in quella che era ancora l’Europa dei debiti calmierati a colpi di tassi negativi.

Debiti in Europa quasi unico fattore di attenzione

Avremmo dovuto redarguire la BCE per essere intervenuta troppo tardi nel fermare la speculazione finanziaria. Se avesse alzato i tassi un po’ prima, avremmo forse sacrificato qualche decimale di crescita economica, ma stabilizzato maggiormente i prezzi al consumo. L’ultima cosa che dovremmo chiedere ad una banca centrale, sarebbe che dimenticasse la sua ragione di esistere. Anni di monetizzazione dei debiti in Europa ci hanno fatto perdere di vista l’importanza di avere tassi d’inflazione sotto controllo. L’esperimento monetario di tutte le grandi banche centrali nel decennio passato ha illuso governi, famiglie e imprese circa la possibilità di indebitarsi a costi infimi, indipendentemente dalle proprie possibilità.