All’interno della gamma di Certificati emessi da Marex Financial, fra gli express puri, ne balza all’occhio uno di recente emissione che consente di investire indirettamente su 2 società appartenenti al macro-settore finanziario e più precisamente al settore bancario

A fronte di un impiego di denaro limitato è quindi possibile investire su un portafoglio azionario di 2 aziende bancarie con core business praticamente uguale.

Inoltre, cosa molto importante è l’assoluta efficienza della fiscalità degli Investment Certificates, per maggiori info si legga anche: Recupero Minusvalenze? Sfrutta l’efficienza della fiscalità dei certificati, spunti operativi

Informazioni sul portafoglio sottostante

In questo caso, i sottostanti del certificato targato Marex Financial, sono rappresentati da: Intesa Sanpaolo e Unicredit

Osservazioni sul portafoglio sottostante

-

- Le 2 aziende sono positivamente correlate, in quanto appartengono al settore bancario (anche se constano di storie e vantaggi competitivi differenti). In tal modo si evita il rischio che potenzialmente i valori di tutti i titoli viaggi indipendentemente, andando ad inficiare l’elargizione di cedole o la restituzione integrale del capitale nominale anche data da uno dei sottostanti.

- Tutte e 2 dispongono di uno storico adeguato per valutazioni di stampo quantitativo. E’ possibile ad esempio analizzare i bilanci o il processo che muove fondamentalmente il prezzo, e quindi la natura stocastica dei sottostanti analizzati, potendo osservare anche eventuali mutamenti di natura a seconda del periodo storico/time frame.

- Tutte e 2 sono soggette a variabili economiche come tassi d’interesse, quantità di moneta in circolo nel sistema e quindi inflazione

- Le 2 aziende bancarie presentano inoltre una volatilità mediamente elevata nel complesso, e questo giova alla costruzione in termini di facilità e risparmio nella costruzione del certificato (costi più bassi delle opzioni)

- Per concludere non è possibile il confronto fra la metrica del P/E attuale delle singole aziende rispetto al settore bancario (sarebbe utile anche un più approfondito confronto sub-sector commerciale/d’investimento e del peer group)

Fatte queste considerazioni, chi vuole investire indirettamente nelle suddette 2 aziende, può dare utilizzare questo certificato di investimento Express di Marex Financial.

Marex Financial Certificati Express: struttura del certificate

A seguire la struttura del certificato di Marex Financial:

- Barriera europea sul capitale al 65% dei valori iniziali

- Cedole periodiche trimestrali crescenti del 4,75% a partire dal 14,25% (la prima a partire dal 20.10.2023)

- Trigger autocall trimestrale – che permette di ricevere il rimborso anticipato e che funge anche da trigger cedolare – a partire dalla prima data di valutazione (il 20.10.2023) e pari al 100% dei valori iniziali

- Prezzo lettera rilevato a 1094,62 Euro – intorno alle 10:36 del 30.05.2022 –

Marex Financial Certificati Express: funzionamento del payoff

Questo certificato è stato emesso da Marex Financial il 24.01.2023, ha data di valutazione finale posta al 20.01.2027 (scadenza/liquidazione 29.01.2027), è negoziato su Euro TLX ed ha un valore nominale di 1000 Euro.

Se il certificato non è stato rimborsato anticipatamente a scadenza si prospettano 3 scenari:

- se il valore di ogni sottostante alla data di valutazione finale (14° data di valutazione, il 20.01.2027) è pari o superiore livello di autocall (100% dei livelli iniziali), il certificato rimborsa l’importo massimo di 1760 Euro;

- se invece il valore finale di anche un solo sottostante è inferiore al rispettivo trigger autocall ma tutti risultano superiori o pari alla barriera – posta al 65% dei livelli iniziali -, il certificato rimborsa il valore nominale di 1000 Euro;

- in caso contrario il certificato replica linearmente l’andamento del sottostante peggiore (anche detto Worst Of, WO, ossia con valore finale in % più basso rispetto al valore iniziale), rimborsando un importo pari al valore nominale moltiplicato per la performance del suddetto sottostante (calcolata come rapporto fra valore finale e valore iniziale del sottostante).

Da notare la presenza della barriera europea: grazie a tale caratteristica il valore dei sottostanti può anche fluttuare sotto barriera durante la vita del certificato senza compromettere la protezione del capitale. Affinché venga restituito il valore nominale, il valore dei sottostanti deve risultare sopra la barriera solo alla data di valutazione finale.

Il portafoglio sottostante

La situazione attuale sul portafoglio sottostante del certificato targato Marex Financial è la seguente:

- Intesa Sanpaolo: valore iniziale/trigger cedole/trigger autocall (2,1805 Eur), Barriera (1,4173 Eur), ultimo prezzo registrato (chiusura del 06.02.2023 a 2,447 Eur, pari al 112,22% del livello iniziale)

- Unicredit: valore iniziale/trigger cedole/trigger autocall (14,958 Eur), Barriera (9,7227 Eur), ultimo prezzo registrato (chiusura del 06.02.2023 a 18,302 Eur, pari al 112,36% del livello iniziale)

NB: Per ora il WO è rappresentato da Intesa Sanpaolo.

Analisi dinamico-oggettiva

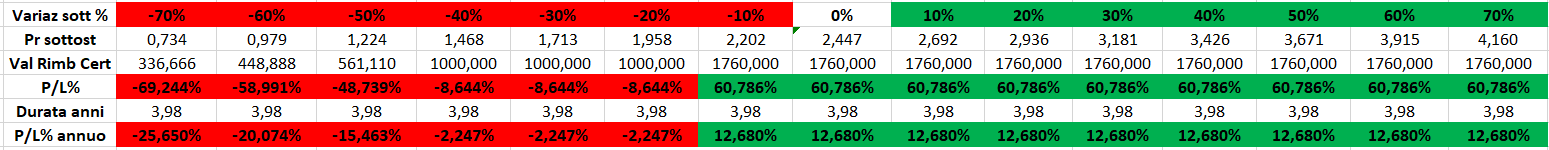

In base alle quotazioni attuali del WO del certificato di Marex Financial, ed un prezzo lettera (=di acquisto per l’investitore) di circa 1094,62 Euro questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, data dal Val Rimb Cert, al variare del valore del sottostante WO dalla quotazione attuale a 0%, dato da Pr Sottost; rosso per decrementi/perdite %, verde per aumenti/guadagni %) a parità di condizioni sugli altri sottostanti:

Se il certificato non è scaduto anticipatamente paga l’importo massimo di 1760 euro se il sottostante WO non scende del 10,89% dall’attuale quotazione, con un rendimento potenziale lordo a 4 anni di circa il 60,79%.

Invece, se il WO scende al massimo del 42,08% il certificato rimborsa ancora il nominale di 1000 euro, con una piccola perdita dell’8,64%.

Infine, se Intesa Sanpaolo scendesse con più forza il certificato perderebbe, in %, un valore sostanzialmente uguale rispetto l’investimento diretto sul sottostante WO (il certificato quota sulla componente lineare)

Codice ISIN del certificato

Cliccandovi sopra verrete rimandati alla pagina del certificato a marchio Marex Financial.