Fra i certificati targati Unicredit di tipo Fixed Cash Collect appena emessi ne emerge uno che risponde all’esigenza di chi vuole capire come investire indirettamente su 1 società appartenente al macro-settore tecnologico statunitense.

Il tutto mediante “investimento indiretto” di danaro relativamente limitato – taglio nominale unitario da 100 Euro -.

Come sempre è utile fare delle osservazioni sull’azione sottostante su cui è scritto il certificato di investimento.

Introduzione

Innanzi tutto l’azione in questione è rappresentata da Virgin Galactic

-

-

- L’azienda è quotata da un periodo sufficientemente ampio da poter effettuare valutazioni di stampo quantitativo. Ad esempio analizzare i bilanci o la natura stocastica del sottostante analizzato.

- Il titolo mostra sia il rapporto Price / Earning sia il rapporto Enterprice Value / Ebitda negativi, segno che il mercato è disposto a pagare un prezzo nonostante sia la redditività operativa lorda (quindi il core business al lordo di alcuni costi, come ammortamenti, svalutazioni, interessi e tasse) sia gli utili netti siano attualmente negativi. La conclusione è che si tratta di un’azienda growth, ossia i cui investitori guardano al futuro del progetto messo in atto, anche accettando potenziali perdite operative pluriennali.

- E’ poi da notare anche lo strano comportamento del beta: ha fluttuato intorno allo 0 per poi scendere in territorio negativo toccando dei picchi vicino a -0,8 per poi risalire bruscamente intorno allo +0,8 ed infine stazionare sul +1,45. In altre parole: è stata una azienda inizialmente indipendente dalle fluttuazioni del mercato di riferimento, per poi diventare una sorta di azienda assicurativa contro i crolli del mercato e trasformandosi successivamente in un titolo che mostra un “sentiero di prezzo simile” al mercato, salendo infine sopra l’unità e mostrare un valore aggressivo nei confronti del benchmark

- Infine, per completare le analisi delle caratteristiche quantitative del titolo, la volatilità implicita (per convenzione calcolata su un “forward period” di 30 giorni) è sempre stata piuttosto elevata e superiore a circa il 60%, arrivando a picchi oltre il 200%. Attualmente si trova a circa il 106%. Ciò giova al tandem emittente-strutturatore (costruzione del certificato in termini di costi del pool opzionale sottostante e relativo hedging) e all’investitore (livelli di redditività potenziale, conservatività della protezione applicata e scadenza).

- Sarebbe interessante effettuare un analisi di valutazione, con metriche quali P/E o EV/EBITDA in ottica top-down (Rispetto al mercato generale di riferimento – NYSE -, rispetto al settore – Aereospazio e Turismo Spaziale – e poi al gruppo di pari – Space X e Blue Origin -).

-

Dato il beta elevato e la volatilità implicita altissima potrebbe essere presa in considerazione la possibilità di investire su questo titolo con un certificato che presenta buonissimi margini di protezione ed un flusso reddituale mensile fisso.

Certificati Unicredit Fixed Cash Collect: struttura del certificate

A seguire le caratteristiche principali del certificato Unicredit:

- Barriera europea sul capitale al 40% dei valori iniziali

- Cedole mensili incondizionate dell’1,50% (18% annuo incondizionato sul nominale)

- Ultima cedola mensile condizionata dell’1,50% (con trigger uguale alla barriera europea)

- Trigger ultimo premio mensile di pari entità al livello barriera

- Opzione quanto che neutralizza il tasso di cambio

- Prezzo lettera rilevato a circa 98,25 Euro – intorno alle 11:25 del 01.03.2023 –

Certificati Unicredit Fixed Cash Collect: funzionamento del payoff

Questo prodotto, della categoria certificati di investimento Fixed Cash Collect, è emesso da Unicredit il 10.02.2023 e: ha data di valutazione finale posta al 12.12.2024 (scadenza/liquidazione 19.12.2024), è negoziato su SeDeX ed ha un valore nominale di 100 euro.

Il fixed cash collect targato Unicredit paga cedole mensili incondizionate di 1,50 Euro ogni mese e fino al penultimo (21 cedole). Senza condizioni significa a prescindere dall’andamento del valore del sottostante.

A scadenza si prefigurano 2 scenari:

- l’investitore riceve il valore nominale più l’ultima cedola condizionata di 0,55 Euro se il sottostante, alla data di valutazione finale, non è sceso sotto la barriera europea posta al 40% del valore iniziale (nel computo del payoff si inseriscono quindi tutte e 22 le cedole, quindi si considerano 133,00 Euro);

- in caso contrario il Certificate paga l’ultimo premio condizionato e rimborsa un importo proporzionale alla performance negativa del sottostante (considerando però nel computo anche le precedenti 21 cedole incondizionate che attenuano l’entità delle perdite sul capitale investito, +31,50 Euro), pagando un importo pari al valore nominale moltiplicato per la suddetta performance (data dal valore finale in rapporto al valore iniziale). In formule:

Importo di rimborso scenario 2: Valore = Valore nominale x performance + tot 21 cedole

Dove: Performance = valore Finale / Valore Iniziale di Virgin Galactic

Da notare la presenza della barriera europea: questo tipo di barriera viene osservata solo alla data di valutazione finale. Ciò implica che, se il sottostante dovesse scendere sotto la barriera durante la vita del certificato per poi risalirvici sopra alla data di valutazione finale, il capitale da rimborsare al valore nominale non viene intaccato. Per maggiori informazioni si legga anche: Certificati: la barriera cos’è e quali tipi ne esistono.

Certificati Unicredit Fixed Cash Collect: il sottostante

La situazione attuale sul sottostante del certificato targato Unicredit è la seguente:

- Virgin Galactic: valore iniziale (5,94 USD), Barriera/trigger cedola condizionata (2,376 USD), ultimo prezzo registrato (chiusura del 28.02.2023 a 5,74 USD, pari al 96,63% del valore iniziale)

Analisi dinamico-oggettiva

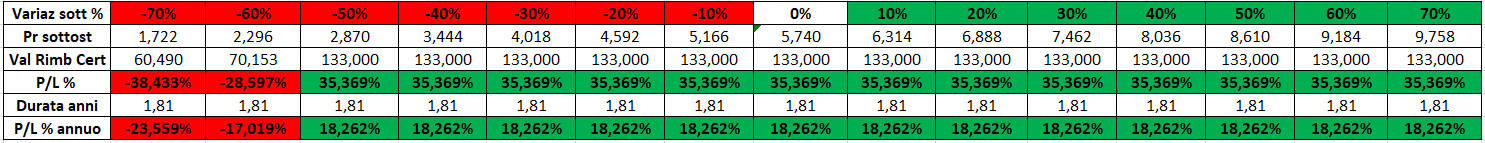

In base alle quotazioni attuali del sottostante, ed un prezzo lettera (=di acquisto per l’investitore) di circa 98,25 Euro, questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, Data da Val Rimb Cert, al variare del valore del sottostante dalla quotazione attuale a 0%, dato da Pr Sottost; rosso per decrementi/perdite; verde per aumenti/guadagni) del certificato Unicredit:

se Virgin Galactic non è scesa oltre il 58,60% dall’attuale quotazione il certificato paga il totale 133,00 Euro, corrispondente ad un massimo rendimento potenziale lordo a circa 1 anno e 10 mesi del 35,37% rispetto il suddetto prezzo lettera.

Se invece il sottostante scendesse con più forza il certificato perderebbe comunque meno grazie all’incasso delle 21 cedole garantite: ad esempio, a fronte di un -60% di Virgin Galactic il certificato sperimenta un -28,60%, a fronte di un -70% del titolo il certificato registra un -38,43% e così via.

Codice ISIN del prodotto

Cliccandovi sopra verrete rimandati alla pagina del certificato targato Unicredit.