All’interno del parco dei Certificati appena emessi da BNP Paribas, ne balza all’occhio uno di recente emissione che consente di investire su 3 società appartenenti al macro-settore tecnologico americano, e rientranti nell’industria dell’AI e dei Microchip.

In tal modo si dà la possibilità agli investitori di investire indirettamente su 3 azioni in tema tecnologico con un impiego di danaro limitato. Indirettamente perché, a fronte della rinuncia ad eventuali dividendi e salite dei sottostanti – ossia le azioni -, si ottiene un flusso cedolare periodico potenziale e una protezione condizionata – da eventuali discese del sottostante – sull’investimento fatto.

Cosa molto importante inoltre, è l’assoluta efficienza della fiscalità dei certificati (redditi diversi in quanto derivati cartolarizzati), grazie alla maxi cedola fissa, nella compensazione delle minusvalenze presenti nello zaino fiscale.

Informazioni sul sottostante

Innanzitutto le azioni in questione sono rappresentate da Nvidia (NVDA), Advanced Micro Devices (AMD) e Micron Technology (MU), quotate al NASDAQ100.

Le 3 aziende possiedono informazione storica più che sufficiente per effettuare adeguate valutazioni di stampo quantitativo. Ad esempio è possibile analizzare bene la natura stocastica (Mean Reverting, Random Walk o Momentum) o i bilanci (ricavi, utili, FCF, vari Ratios ecc.) che muove fondamentalmente il processo del prezzo del sottostante analizzato.

Ad esempio dal punto di vista tecnico-quantitativo tutte e 3 sono classificate come fortemente momentum, cioè con 0,5<Hurst<1 e Significatività Statistica>99% su 3 periodi analizzati, ossia 1024, 2048 e 4096 osservazioni di rendimenti logaritmici giornalieri calcolati sui prezzi di chiusura (l’unica eccezione è MU sulle 1024 osservazioni, sempre momentum ma con minor intensità). A seguire i risultati. MU risulta fortemente momentum in 2 periodi su 3, con H e Sign. Stat. che aumentano all’aumentare del periodo analizzato: H_1024=0,564 con Sign. Stat.>97,986%; H_2048=0,572 e Sign. Stat.>99,666%; H_4096=0,591 con Sign. Stat.>99,992%. Anche AMD è fortemente momentum, con H che cresce al diminuire del periodo in esame: H_4096=0,562 con Sign. Stat.>99,180% ; H_2048=0,572 e Sign. Stat.>99,839%; H_1024=0,598 con Sign. Stat.>99,895%. Il sottostante che mostra con più forza questo processo è NVDA con H che cresce al diminuire del periodo analizzato e la Sign. Stat. che aumenta all’aumentare del periodo in esame: H_4096=0,586 con Sign. Stat.>99,998% ; H_2048=0,602 e Sign. Stat.>99,985%; H_1024=0,606 con Sign. Stat.>99,970%

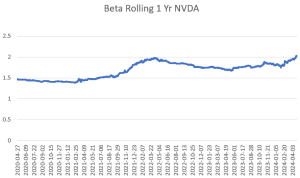

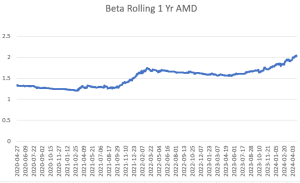

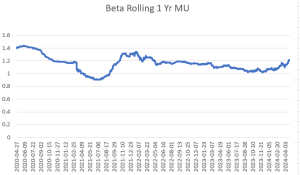

Dal punto di vista del rischio vengono analizzati il Beta (misura del rischio sistematico) e la volatilità implicita (ossia la volatilità che le opzioni a 30 giorni si aspettano).

La volatilità implicita (per convenzione analizzata su una rolling window a 30 giorni) è mediamente elevata ed in salita su tutti e 3 i sottostanti. La più pesante è NVDA, con una volatilità implicita intorno ai 63 punti percentuali; a seguire troviamo AMD con un valore attuale di circa il 56%; in coda, si fa per dire, troviamo AMD con un valore a circa il 44%.

Rispetto al beta, che misura il rischio sistematico nei confronti del mercato benchmark, si rilevano valori aggressivi per NVDA, AMD e MU. Attualmente la metrica rolling a 5 anni (utilizzata nel calcolo del costo del capitale del WACC per il Modello DCF) si attesta a 1,64 per NVDA, 1,49 per AMD e 1,21 per MU (1,45 in media, data la proprietà di additività del Beta): ciò significa che mediamente, ad un +/-1% del NASDAQ100 corrisponde un +/-1,45% del portafoglio, potendolo classificare come abbastanza aggressivo. A livello rolling a 1 anno, più sensibile ai cambiamenti di mercato si rilevano valori attualmente ancora più aggressivi, con un 2,02 per NVDA, 2,03 per AMD e 1,21 per MU (1,75 in media), potendo classificare il portafoglio come attualemente molto aggressivo. A seguire i grafici del beta rolling a 1 anno:

A livello fondamentale si assegnano i seguenti rating.

Zacks classifica attualmente NVDA, MU e AMD attualmente come un BUY avendo prodotto utili sopra alle stime e con un guidance positiva, secondo la metrica degli earning surprise. Market Screener assegna 3 complessivi STRONG BUY per NVDA, AMD e MU. A livello di Free Cash Flow purtroppo è possibile effettuare una stima col modello dei Discounted Cash Flows solo per NVDA e AMD, poiché MU nel 2023 ha bruciato cassa (ma di solito la genera). Per NVDA si rileva un BUY, con un rialzo potenziale del +28,75% ed un connesso target price di $1063,89; ad AMD viene assegnato un prezzo obiettivo di $171,04, e quindi un BUY con un rialzo potenziale del +11,24%.

Le stime sul fronte fondamentale quindi convergono in generale.

In ultimo, ma non per importanza, MU e NVDA elargiscono dividendi atti alla strutturazione del prodotto: c’è quindi una facile strutturazione (costi del pool opzionale) per il tandem emittente-strutturatore grazie ai dividendi e alla volatilità, mentre l’investitore deve valutare: sottostanti del cross-asset structured product, conservatività della protezione su capitale/cedole, livelli di redditività potenziale, potenziali bias post emissione, scadenza ecc.

Data l’elevata incertezza espressa dalle opzioni a 30 giorni e dal beta, se non si vuole avere un’esposizione diretta alla volatilità del portafoglio in questione, ma ottenere una protezione condizionata conservativa sull’investimento fatto, delle cedole trimestrali potenziali e un maxi premio incondizionato, è possibile prendere a riferimento il certificato che andremo a presentare.

Struttura del certificate

A seguire le caratteristiche principali del certificato:

- Barriera europea di protezione sul capitale pari al 50% del valore iniziale

- Primo Maxi premio iniziale incondizionato del 16% con effetto memoria

- Successive Cedole trimestrali condizionate dell’1% (massimo 4,00% annuo) sul taglio nominale, con effetto memoria

- Trigger Cedole al 50% dei valori iniziali

- Trigger Autocall attivo dalla 3° data di valutazione e pari al 100% dei valori iniziali

- Scadenza a 3 anni

- Opzione quanto che neutralizza il tasso di cambio

- Valore nominale 100 Euro

- Prezzo lettera rilevato a circa 100,08 Euro – intorno alle 11:35 del 26.04.2024 –

BNP Paribas Certificati Memory Cash Collect Maxi Fixed Coupon: Funzionamento del Payoff

Questo certificato è stato emesso il 23.04.2024, ha data di valutazione finale al 19.04.2027 (scadenza/liquidazione 28.04.2027), è negoziato su SeDeX ed ha un valore nominale di 100 Euro.

Il certificato in questione paga un primo corposo maxi premio iniziale fisso di 16 Euro. Fisso significa, senza condizioni, ossia a prescindere dall’andamento dei sottostanti pur essendo un contratto derivato.

In seguito il prodotto paga cedole trimestrali dell’1% se il valore di tutti i sottostanti è superiore al trigger delle cedole, posto al 50% dei valori iniziali: in altre parole i sottostanti non devono perdere oltre la metà del loro valore iniziale nelle date di valutazione affinché venga elargito il coupon.

In caso contrario non viene corrisposta alcuna cedola, che però viene immagazzinata in memoria e pagata assieme a tutte quelle eventualmente non pagate in precedenza quando si presenta la condizione del pagamento, ovvero quando i sottostanti risalgono sopra il trigger in una delle date di valutazione successive.

A partire dalla 3° data di valutazione si attiva il meccanismo di autocall, con trigger pari al 100% dei valori iniziali, e si hanno due scenari:

1. Se i sottostanti sono è superiore o pari al trigger autocall (ossia pari o superiori ai loro valori iniziali), il certificato scade anticipatamente e viene pagato il nominale più le eventuali cedole dovute.

2. In caso contrario la vita del prodotto continua.

NB: Se alla prima data di valutazione tutti i sottostanti sono superiori ai rispettivi valori iniziali saranno state pagate due cedole, il maxi premio ed il nominale ossia 118 Euro. Altrimenti si passa alla seconda data ecc.

A scadenza, se il prodotto non è stato richiamato anticipatamente, si prefigurano 2 scenari:

- se alla data di valutazione finale il sottostante non scende sotto la barriera europea – della stessa entità del trigger cedolare -, il certificato paga il nominale più l’ultima cedola – e quelle eventualmente non pagate in precedenza grazie all’effetto memoria -; in altre parole si otterrebbero la maxi cedola fissa e le successive 11 cedole più il nominale, per un totale di 127 Euro.

- in caso contrario il certificato di investimento replica linearmente la performance del titolo Worst Of (WO), pagando un valore pari al valore nominale del certificato moltiplicato per la performance (data dal valore finale in rapporto al valore iniziale) del WO; in tal caso nel computo del payoff anche il maxi premio iniziale che allevia le perdite sul capitale investito.

Da notare la presenza della barriera europea: grazie a tale caratteristica il valore dei sottostanti può anche fluttuare sotto barriera durante la vita del certificato senza compromettere la protezione del capitale. Affinché venga restituito il valore nominale, il valore dei sottostanti deve risultare sopra la barriera solo alla data di valutazione finale.

Da notare anche la presenza dell’opzione quanto: nonostante il titolo su cui sia scritto il certificato è denominato in USD, il prodotto paga un importi in Euro, non lasciando l’investitore esposto a variazioni (favorevoli o sfavorevoli) del cambio EUR/USD.

Il portafoglio sottostante e la componente lineare

La situazione attuale sul portafoglio sottostante di questo certificate targato BNP Paribas è la seguente:

NVDA -> valore iniziale (846,71 USD), Barriera/Trigger Cedola (423,355 USD), ultimo prezzo registrato (chiusura al 25.04.2024 a 826,32 USD, pari al 97,59% del valore iniziale).

AMD -> valore iniziale (155,08 USD), Barriera/Trigger Cedola (77,54 USD), ultimo prezzo registrato (chiusura al 25.04.2024 a 153,76 USD, pari al 99,15% del valore iniziale).

MU -> valore iniziale (111,93 USD), Barriera/Trigger Cedola (55,965 USD), ultimo prezzo registrato (chiusura al 25.04.2024 a 111,58 USD, pari al 99,69% del valore iniziale).

Il WO per ora è rappresentato da NVDA ed il valore attuale di tutti i sottostanti è di poco inferiore al valore iniziale. Dato che il sottostante WO si trova al 97,59%, e che il prezzo del certificato è praticamente alla pari, si può dire che il prodotto quota con un piccolissimo premio sulla componente lineare (il certificato prezza la struttura favorevole all’investitore, ossia il maxi premio fisso, la protezione condizionata conservativa su capitale/coupon ed il meccanismo di autocall che sostengono il prezzo del certificato la valore nominale).

Analisi dinamico-oggettiva del payoff a scadenza

In base alle quotazioni attuali del sottostante WO, ed un prezzo lettera (=di acquisto per l’investitore) di 100,08 euro questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, data dal Val Rimb Cert, al variare del valore del sottostante WO dalla quotazione attuale a 0%, dato da Pr Sottost: rosso per decrementi/perdite %, verde per aumenti/guadagni %). a parità di condizioni sugli altri sottostanti:

Se il certificate non è stato richiamato anticipatamente paga il nominale più l’ultima cedola condizionata, (assieme a quelle eventualmente non pagate in precedenza grazie all’effetto memoria), ottenendo 101 Euro, se il sottostante non scende oltre il -48,76% dall’attuale quotazione. Considerando l’effetto memoria il certificato paga 127 Euro (il nominale più la maxi cedola fissa e le successive 11 cedole condizionate), con un rendimento potenziale lordo massimo a 3 anni di circa il 26,90% (8,95% annualizzato) rispetto il suddetto prezzo lettera.

Invece, se il sottostante WO scendesse con più forza il certificato perderebbe, in %, un valore inferiore rispetto l’investimento diretto sul sottostante stesso, grazie al maxi premio iniziale: a fronte di un -50% del WO il certificato sperimenta solo un -35,26% e così via.

Codice ISIN del prodotto

Cliccandovi sopra verrete rimandati alla pagina del prodotto.