I certificati bonus, con la loro variante Bonus Cap, fanno parte della categoria dei certificati d’investimento a capitale protetto, e, data la loro semplicità, rappresentano una delle tipologie più longeve ed utilizzate.

In generale si propongono l’obiettivo di puntare ad ottenere un rendimento determinato dalla differenza fra valore di bonus (o prezzo di vendita in caso di smobilizzo prima della scadenza) e valore di emissione (o prezzo di acquisto in caso di acquisto post emissione) in caso di mancato tocco della barriera; qualora la barriera fosse toccata il certificato perde il diritto al bonus e replica linearmente la performance del sottostante.

Se si investe su rialzo/stabilità/moderato ribasso del sottostante si prenderanno in considerazione i bonus, mentre se si investe su ribasso/stabilità/moderato rialzo del sottostante si prenderanno in considerazione i reverse bonus. Il sottotipo più diffuso prevede inoltre barriere americane intraday (ossia rilevate continuamente sul prezzo), mentre altri sono strutturati con barriere europee (ossia rilevate sul prezzo alla data di valutazione finale).

A seguire analizziamo la strutturazione di un certificato bonus nella sua versione più semplice, ma data la composizione del prodotto tramite un pool d’opzioni non ci soffermeremo sulla spiegazione delle opzioni e sulle relative differenze all’interno di questa “macro categoria” (la trattazione è rimandata al lettore), ma illustreremo solo quali siano le “parti elementari” che li compongono.

Strutturazione e funzionamento di un Certificato Bonus e di un Bonus Cap

Per illustrare la strutturazione di tale prodotto prendiamo a riferimento il certificato nella sua forma più “primitiva” ossia il bonus ed il bonus cap.

1) Acquisto di una Call plain vanilla con strike più vicino possibile a 0 euro per replicare l’andamento del sottostante. In tal caso il costo della struttura sarà dato dal prezzo corrente del sottostante decurtato dal valore dei dividendi stimati (ovviamente il prezzo della Call si avvicinerà a tale livello ma non sarà perfettamente uguale)

2) Acquisto di una Put Down and Out con strike pari al valore di bonus e Knock Out pari al valore della barriera. In tal caso viene utilizzato il valore risparmiato dei dividendi stimati per finanziare l’acquisto di un’opzione esotica che permette il pagamento del bonus anche in caso di moderato ribasso del sottostante, nei limiti della barriera.

A seguire viene illustrato il profilo di payoff (pagamento a scadenza) di un certificato bonus

Fonte: UBS

Possiamo quindi vedere come, in caso di mancato tocco della barriera durante la vita del certificato (ipotizzando una barriera americana):

- alla data di valutazione finale, per valori del sottostante compresi fra il valore di barriera e lo strike, il certificato paghi il valore di bonus.

- alla data di valutazione finale, per valori superiori allo strike, il certificato replichi linearmente la performance del sottostante

In caso di tocco della barriera il certificato perde il diritto al bonus e diventa un replicante lineare della performance del sottostante.

Inoltre, in caso di barriera europea non si considera l’intera vita del certificato ma solo la data di valutazione finale per determinare il valore di rimborso

3) Vendita di una Call con strike pari al cap. Il prezzo dell’opzione esotica può essere maggiore del valore risparmiato dai dividendi che non verranno corrisposti, per questo lo strutturatore (ossia la banca d’investimento) può finanziarsi vendendo una call che pone un tetto massimo alla performance del certificato determinata dal rialzo del sottostante.

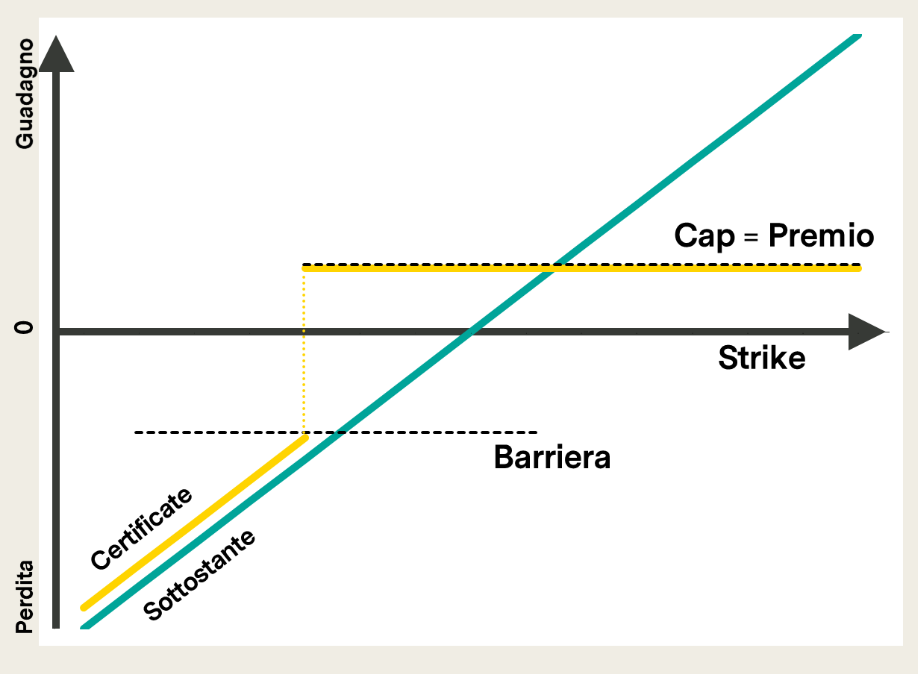

In tal caso il profilo di Payoff è il seguente:

Fonte: Vontobel

Si può vedere come in tal caso la vendita della Call con strike pari al Cap, che coincide anche con il valore di bonus, limiti la performance del certificato ad un tetto massimo. Se il certificato ha un valore nominale di 100 euro e bonus uguale al Cap, p. es. del 110%, e se il sottostante quota ad un valore superiore al 110% del rispettivo valore iniziale, il certificato non pagherà più di 110 euro; nel caso del bonus puro invece la performance al rialzo è teoricamente illimitata.

Altre volte è possibile avere un cap posizionato al di sopra del livello di bonus, dando la possibilità all’investitore di poter partecipare ulteriormente -ma limitatamente al cap- all’eventuale rialzo del titolo oltre la soglia di bonus.

Nei bonus inoltre la barriera più diffusa è quella americana, ma nulla vieta che alcuni strutturatori come Banca Imi inseriscano delle barriere europee. Ovviamente i bonus con barriere americane sono più rischiosi poiché la barriera può esser toccata ogni momento (ed hanno quindi delta più elevato, ossia quel valore che misura la sensibilità del prezzo del certificato a variazioni di prezzo del sottostante), ma danno anche la possibilità di ottenere rendimenti più soddisfacenti.

Leggi la 2° parte della Guida: Certificati Bonus: sottocategorie e influenze sul prezzo. Guida didattica 2 di 2

Anticipazione: nel secondo capitolo della guida effettueremo una distinzione fra certificati bonus a barriera continua e a barriera discreta, illustrando il funzionamento delle varie tipologie commerciali diffuse nei mercati -Bonus, Bonus Cap, Reverse Bonus Cap, Recovery Bonus Cap, Stock Bonus, Top bonus, Recovery Top Bonus- ed i fattori che possono influenzarne l’andamento.

Nota Bene: il trading può comportare rischi significativi per il capitale, con perdite che potrebbero in alcuni casi eccedere il capitale iniziale. È pertanto fondamentale assicurarsi di aver compreso tali rischi. Le informazioni presentate in questo sito non sono in alcun modo da intendersi come sollecito all’investimento e sono rivolte ad un pubblico indistinto, non rappresentando in alcun modo attività di consulenza finanziaria. Ogni decisione di investimento è sotto la piena ed esclusiva responsabilità del lettore.