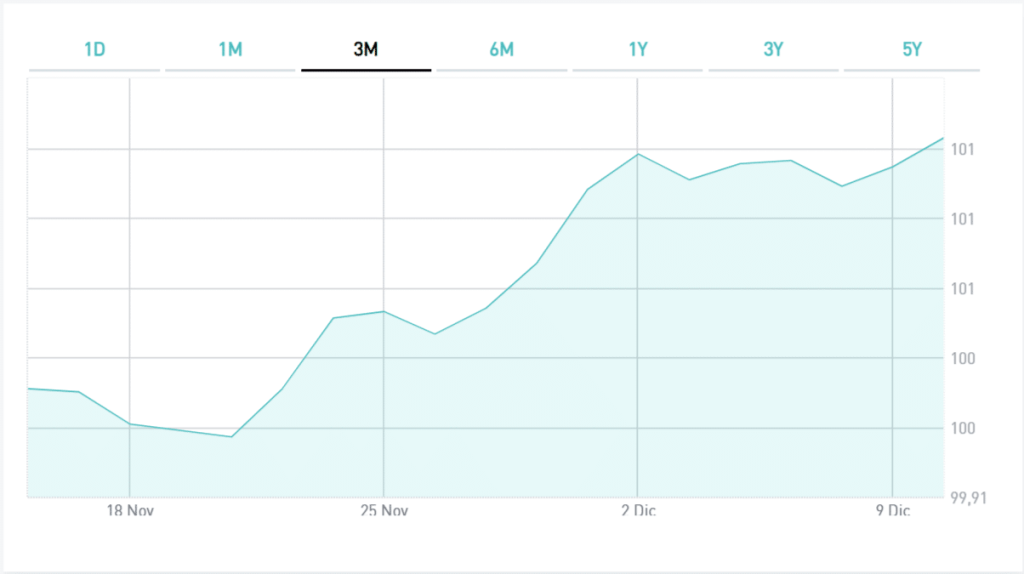

Nei giorni scorsi, Société Générale ha emesso nuove obbligazioni denominate in euro e della durata di 10 anni, con scadenza 22 febbraio 2033 (ISIN: XS2558195694). Il bond offre una cedola fissa del 10% all’anno per i primi due anni e a tasso variabile a partire dal terzo anno. L’emissione è avvenuta per un importo modesto – appena 50 milioni di euro – cosa che potrebbe rendere difficoltosa la formazione di un mercato secondario per gli scambi. Quest’oggi, la quotazione sull’EuroMoT di Borsa Italiana viaggia in area 97,30 centesimi, cioè ben al di sotto della pari.

Ed effettivamente è qui che bisogna stare attenti. Il bond è a tasso variabile dopo il secondo anno. Questo significa che il valore della cedola non è noto, se non a ridosso della fine di ogni periodo di godimento. Nel dettaglio, essa è determinata dalla differenza tra il tasso Eurirs a 30 anni e il tasso Eurirs a 5 anni, moltiplicata per tre. La data di riferimento per entrambi i tassi è quella di cinque giorni lavorativi antecedenti la fine del periodo di godimento della cedola, che si ha ogni 22 febbraio dell’anno. Si tratta di un’obbligazione strutturata che, in quanto tale, va maneggiata con cura. Tant’è che sugli schermi di Borsa Italiana si legge che questo titolo attualmente offre un rendimento medio alla scadenza stimabile in area 2,55%.

Bond tasso variabile, attenzione a curva tassi

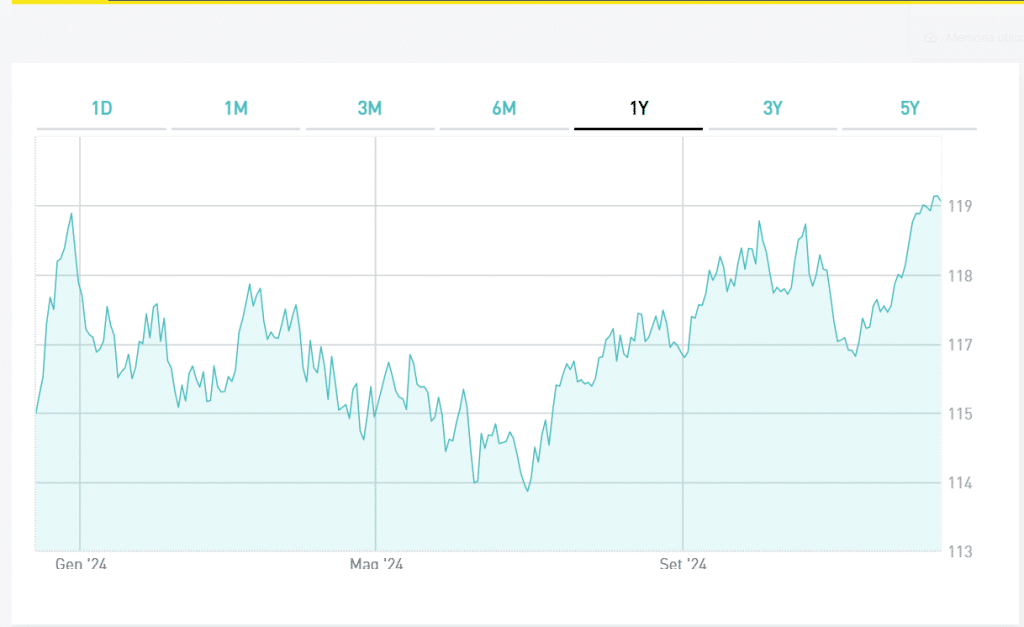

Com’è possibile, vi chiederete, se le prime cedole appaiono così generose? Il fatto è che le altre non lo sono. Non alle attuali condizioni di mercato. In effetti, l’Eurirs a 30 anni chiudeva venerdì scorso al 2,62% e l’Eurirs a 5 anni al 3,28%. La differenza tra i due tassi risultava negativa dello 0,66%. E in un caso del genere, il bond a tasso variabile non staccherebbe alcuna cedola.

In genere, la curva dei tassi europei è piatta quando l’economia non va bene o quando, come nel nostro caso, vi è in corso un processo di disinflazione per mezzo di una stretta monetaria. Chiaramente, questo bond di SocGen rappresenta una scommessa sull’andamento futuro dei tassi di mercato. Le condizioni monetarie possono cambiare anche radicalmente tra un paio di anni, allontanando i rischi sopra accennati. Il rischio di credito, invece, non sembra impensierire: rating A per S&P e Fitch e A1 per Moody’s. Il suggerimento è di valutare con estrema attenzione prima di farsi allettare dalle prime cedole in formato “maxi”.