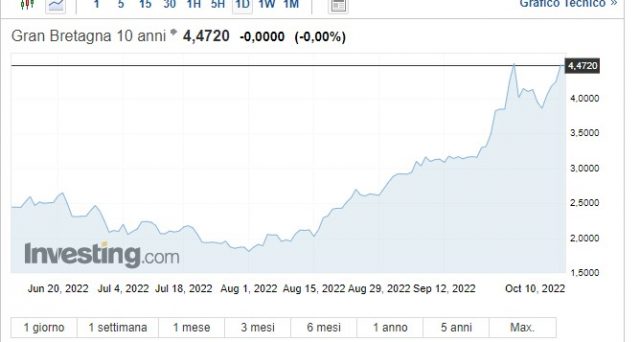

Non si placano le tensioni sul mercato sovrano britannico. Questa settimana, la Banca d’Inghilterra ha annunciato che raddoppierà gli acquisti potenziali massimi di Gilt a 10 miliardi di sterline al giorno (11,36 miliardi di euro) dai 5 miliardi promessi alla fine di settembre. Inoltre, li estenderà anche alle obbligazioni indicizzate, così da riportare ordine sul mercato. Tuttavia, i rendimenti sono risaliti ai massimi toccati prima dell’intervento dell’istituto di qualche settimana fa. Lunedì, il Gilt a 10 anni offriva fino al 4,56%. E così, i fondi pensione britannici rappresentanti dal Pensions and Lifetime Savings Association hanno deciso ieri di lanciare un appello proprio alla Banca d’Inghilterra.

I fondi pensione sarebbero stati dietro alla mossa clamorosa del governatore Andrew Bailey. Il boom dei rendimenti a lungo termine sta devastandone il valore degli asset. Nelle ore precedenti all’annuncio di fine settembre, sarebbero scattati numerosi “margin call” con conseguenze pesanti per il mercato azionario e obbligazionario. Infatti, negli ultimi anni i fondi pensione sono stati tra i principali acquirenti di Gilt a lunga scadenza per scampare ai bassi rendimenti. Il loro deprezzamento recente, però, ha inflitto loro perdite notevoli. Uno schema che sta ripetendosi un po’ in tutto il mondo, pur con sfaccettature diverse da stato a stato.

Fondi pensione in cerca di paracadute sui Gilt

La Banca d’Inghilterra si è impegnata a comprare Gilt di durata non inferiore ai 20 anni, un modo per offrire sostegno proprio alla parte più sofferente della curva sovrana. Il risultato non è stato così tangibile come sperato: dal 5% sfiorato il 27 settembre scorso, il rendimento a 30 anni è prima crollato a un minimo del 3,83% e successivamente risalito al 4,75%. In effetti, gli acquisti saranno temporalmente limitati.

Di fatto, i fondi pensione britannici pretendono un paracadute. Dalla loro hanno masse gestite per 1.600 miliardi di sterline. Sanno che i rendimenti saranno destinati a lievitare con le vendite nette di Gilt e il rialzo globale dei tassi d’interesse. Dal canto suo, Bailey è consapevole che l’industria finanziaria sia caduta vittima della lunga era del denaro facile voluto proprio dalle banche centrali del pianeta. Va detto che le maxi-perdite che i futuri pensionati di Sua Maestà accuserebbero, seguirebbero i grossi guadagni degli anni passati, quando sia bond che azioni avevano corso oltre l’inverosimile sulla spinta loro fornita dagli acquisti di asset da parte della Banca d’Inghilterra. Ma mai nessuno si è lamentato di fare soldi, adesso iniziano le lamentele per i contraccolpi dei fasti che furono.