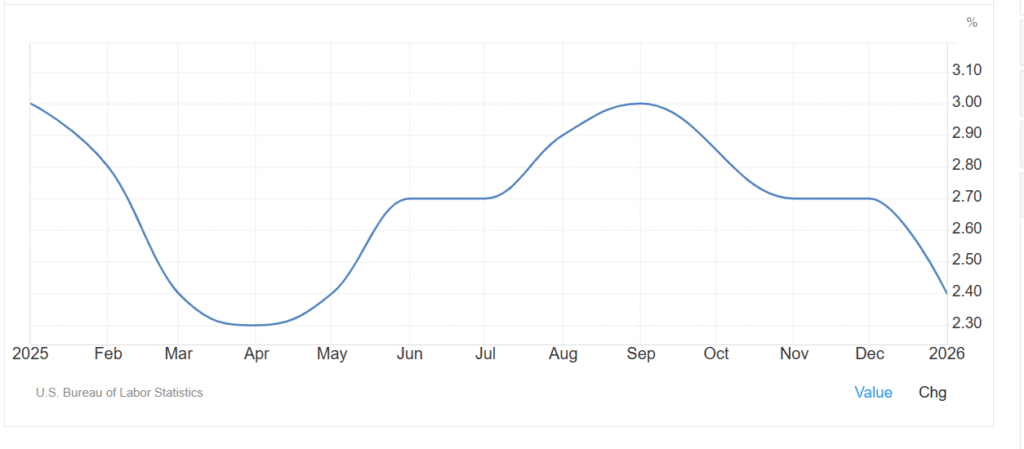

Il periodo migliore per accendere un mutuo a tasso fisso è probabilmente alle spalle. Se nel secondo trimestre del 2025, il tasso medio per le migliori offerte in Italia viaggiava intorno al 2,70%, all’inizio del mese corrente il TAEG si attestava in area 3,55%. La rata mensile per un prestito della durata di 25-30 anni ammonta a circa 440 euro. E la corsa alla surroga sta rallentando. Conseguenza di un IRS a 30 anni portatosi nelle ultime settimane ai massimi dall’autunno del 2023, quando i tassi di mercato nell’Eurozona raggiunsero l’apice per declinare velocemente nei mesi successivi.

IRS a 30 anni e mutui a tasso fisso

Di IRS a 30 anni sentiamo parlare poco.

E’ l’acronimo di Interest Rate Swap e fornisce il tasso medio al quale le istituzioni finanziarie nell’Eurozona si prestano denaro a lungo termine. Le banche lo usano come riferimento per fissare i tassi fissi sui mutui trentennali, che sono la scadenza-tipo più gettonata tra le famiglie italiane. Ieri, era al 3,17% contro l’1,90% toccato alla fine del 2024. Pur in calo dal massimo del 3,29% toccato ad inizio anno, segnala un inasprimento delle condizioni finanziarie.

In soldoni, oggi il denaro costa di più. E può sembrare un paradosso, dato che la Banca Centrale Europea (BCE) ha nel frattempo tagliato i tassi di interesse del 2% tra giugno 2024 e giugno 2025. Ci aspetteremmo che il costo dei mutui rimanesse basso. In realtà, la politica monetaria di Francoforte impatta direttamente sui tassi a breve termine, captati dall’Euribor. Non a caso, la scadenza a 3 mesi viaggia attorno al 2%, che è proprio il tasso fissato sui depositi bancari.

Debiti e inflazione

Da cosa dipende l’andamento dell’IRS a 30 anni, cioè dei tassi a lungo termine? Dalle aspettative d’inflazione e dai rischi di credito percepiti. Ed entrambi si sono surriscaldati nell’ultimo anno, a causa dell’annunciato riarmo europeo. Nello specifico, ha fatto scalpore il piano pluriennale tedesco da 1.000 miliardi di euro per finanziare riarmo e investimenti infrastrutturali. Ha avuto l’effetto di far risalire drasticamente i rendimenti tedeschi, che fungono da benchmark nell’area.

In buona sostanza, decisioni macroeconomiche e geopolitiche all’apparenza distanti dalla quotidianità delle persone si sono trasmesse immediatamente su di essa senza che ce ne accorgessimo. Se oggi stipulare un nuovo contratto per il mutuo casa costa di più, lo si deve all’aumento atteso dei debiti sovrani. E la BCE può poco per invertire la tendenza. Anche se tagliasse i tassi, tutt’al più riuscirebbe a comprimere i rendimenti a breve termine. Anzi, se lo facesse in assenza di condizioni macro idonee, rischierebbe di disancorare le aspettative d’inflazione e perderebbe definitivamente il controllo dei tassi a lungo.

Questi esploderebbero per la temuta instabilità dei prezzi.

Torna appeal dei mutui a tasso variabile

Con un IRS a 30 anni così alto e che probabilmente resterà tale nei prossimi mesi, tornano appetibili i mutui a tasso variabile. Le offerte più vantaggiose in Italia costano in media meno del 2,70% (TAN) sui 20-30 anni, significativamente meno che negli anni passati e dei mutui a tasso fisso. Grazie alla surroga, il cliente ha sempre la possibilità di passare dall’una all’altra tipologia quando le condizioni di mercato mutano. Questa è la più grande arma a sua disposizione, persino preventiva. Le banche evitano sin dall’inizio di imporre tassi in prospettiva troppo svantaggiosi, altrimenti rischiano di perdere il cliente.

IRS a 30 anni ed Euribor a 3 mesi, tuttavia, non sono mondi paralleli. Se le aspettative d’inflazione salgono, la BCE si trova costretta prima o poi ad alzare i tassi. Così facendo, inasprisce le condizioni per i mutui a tasso variabile e non è detto che riuscirà ad ottenere subito un calo dei tassi sul tratto lungo della curva.

giuseppe.timpone@investireoggi.it