In tema di dichiarazioni dei redditi, è bene precisare alcune informazioni utili per la compilazione di tali dichiarazioni, in riferimento alle detrazione Irpef al 36 e 55% per le spese di ristrutturazione edilizia e di risparmio energetico.

Le novità per la detrazione 36%

In primo luogo si ricordano le novità derivanti dalla detrazione del 36% della manovra Salva Italia che ha inserito all’art. 16-bis del TUIR, tale agevolazione, rendendola così permanente ed evitando una proroga continua. Tra le novità in tema di adempimenti burocratici, si ricorda anche l’abolizione dell’obbligo di inviare la comunicazione preventiva al Centro Operativo dell’Agenzia delle entrate di Pescara.

Detrazione 55 risparmio energetico: di proroga in proroga

Detto ciò sulla detrazione Irpef al 36%, per le spese di ristrutturazione edilizia, altre novità colpiscono la detrazione al 55% per le spese sostenute per il risparmio energetico. L’agevolazione Irpef al 55 per cento infatti risulta ora solo prorogata per l’anno in corso, il 2012, quindi dal 1° gennaio 2013 tali interventi vengono ricompresi nell’ambito della detrazione al 36% . Si ricorda però che la manovra salva Italia ha anche previsto che si può usufruire del bonus 55%, anche per gli interventi di sostituzione di scaldacqua tradizionali con quelli a pompa di calore dedicati a produrre acqua calda sanitaria. Si precisa inoltre che non gode della detrazione al 55% che diventa del 36% nel 2013 invece, l’intervento di installazione di pannelli fotovoltaici o di pellicole per produrre energia elettrica dall’irraggiamento solare.

Le soglie di spesa per il 2011

Risulta a questo punto utile ricordare che la detrazione al 36% viene calcolata su un importo massimo per unità immobiliare di 48.000 euro annui, escludendo i lavori che proseguono su più anni in quanto condividono il medesimo tetto di spesa. La detrazione al 55% viene invece calcolata su distinti importi a seconda dei lavori eseguiti, quindi ad esempio il limite di spesa per la riqualificazione energetica è pari a 181.818,18 euro, mentre quello per l’installazione di pannelli solari è di 109.090,90 euro.

Gli ultra 75enni e 80enni

Si ricorda inoltre che dal 2003 i contribuenti di età non inferiore a 75 anni possono optare per una diversa ripartizione della spesa. In particolare, chi alla data del 31 dicembre 2011 ha compiuto 75 anni, può optare anche per la ripartizione in 5 rate annuali di pari importo, mentre coloro che alla data del 31 dicembre 2011 hanno compiuto 80 anni, possono optare anche per la ripartizione in 3 o 5 rate annuali di pari importo. Queste agevolazioni per gli ultra 75enni e 80enni con la manovra salva Italia, non sono più previste.

Quadro RP Unico 2012

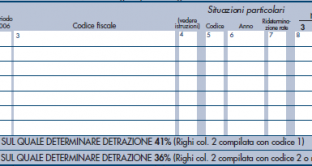

Venendo alla compilazione della dichiarazione dei redditi per chi avesse sostenuto interventi di recupero e ristrutturazione edilizia, nel modello Unico PF per le persone fisiche, il quadro di riferimento è il Quadro RP in cui sono riportati i dati necessari per godere della detrazione Irpef del 36%. Come nel fac- simile qui sotto, i righi da RP41 a RP47 vanno compilati per le spese sostenute dal 2002 al 2011.

Andando più nello specifico, nella colonna 1 “Anno”,va indicato l’anno in cui sono state sostenute le spese mentre nella terza colonna va inserito il codice fiscale del soggetto che ha presentato l’apposito modello di comunicazione per fruire della detrazione.

Il numero delle rate

Si nota sempre nel Quadro RP la colonna 8 che viene triplicata e sta ad indicare il numero delle rate che il contribuente utilizza per il 2011. Nella colonna 9 va indicato invece l’importo della rata, mentre la colonna 10 viene compilata nel caso di interventi iniziati nel 2011.

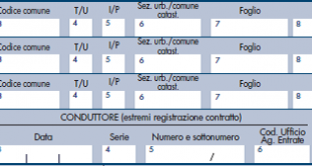

Interventi iniziati nel 2011: la sezione IIIB

Per questa tipologia di interventi è d’obbligo compilare anche la sezione III-B “Dati catastali identificativi degli immobili e altri dati per fruire della detrazione” del quadro RP, riguardanti i dati catastali identificativi degli immobili ed agli altri dati necessari per fruire della detrazione del 36%.

Come si nota nel fac-simile di cui sopra, i righi da RP51 a RP53, riguardano i lavori iniziati nel 2011, distinguendo tra immobili e condomini. Codice Comune, numero di particella, subalterno e foglio sono i dati precisi che devono essere puntualmente indicati.

Sezione IV Modello Unico: Detrazione al 55%

Continuando nell’analisi del Quadro RP, la sezione IV riguarda le spese per le quali spetta la detrazione d’imposta del 55%, ossia quegli interventi finalizzati al risparmio energetico.

In particolare, in questa sezione vanno indicate le spese sostenute nell’anno 2011 e/o negli anni dal 2008 al 2010 per interventi finalizzati al risparmio energetico per cui spetta la detrazione d’imposta del 55%. In particolare si vede che dai righi da RP61 a RP64 devono essere riportati il tipo di intervento, nella colonna 1, l’anno in cui sono state sostenute le spese nella colonna 2, il numero di rate in cui va ripartita la detrazione nella colonna 5, la presenza di casistiche particolari o la rideterminazione delle rate della detrazioni, il numero della rata utilizzata nel 2011 nella colonna 6 e l’ammontare delle spese sostenute.

Modello Unico SC: medesime precisazioni

Da ultimo, si precisa che la detrazione Irpef al 55% spetta anche per quei titolari di reddito d’impresa che sostengono le spese sugli edifici esistenti, su parti di edifici esistenti o su unità immobiliari esistenti di qualsiasi categoria catastale, anche rurali, posseduti o detenuti. Dal punto di vista della dichiarazione dei redditi, è nel quadro RS del modello UNICO SC, dai righi RS80 – RS84, che vanno indicate le stesse informazioni indicate poc’anzi per il modello UNICO PF.