Proponiamo ai nostri lettori quest’analisi di Steen Jakobsen, Chief Economist di Saxo Bank, sull’economia mondiale. Nel report (contenente importi riferimenti all’Abenomics), l’analista individua un triangolo delle Bermuda dell’economia e fornisce indicazioni per investire in periodo di crisi.

Il mistero del triangolo delle Bermuda ha attratto l’interesse e l’immaginazione di generazioni. Allo stesso modo, sento che esiste un triangolo delle Bermuda dell’economia, uno spazio in cui tutto tende a sparire senza contatto radar.

Il triangolo delle Bermuda reale corre da Bermuda a Porto Rico a Miami. Quello economico parte da alte valutazioni del mercato e arriva fino all’elevata disoccupazione, alla crescita/produttività bassa. Proprio come nel triangolo reale, in quello economico ci sono moltissime prove scientifiche che possono spiegare la maggior parte, se non tutti, gli eventi, ma che non vanno bene a Hollywood, scusate, alla Federal Reserve. Non piacciono né alle banche più influenti né ai media: il mistero, semplicemente, vende di più! Dopo tutto, c’è una ragione per cui le persone lasciano l’educazione scientifica per i dottorati in app e realtà virtuale.

Esistono anche leggende che raccontano che Atlantide potrebbe trovarsi al centro del triangolo. E’ stata rinominata Teoria Monetaria Moderna, per renderla più aderente alle premesse; si tratta di assicurarsi di avere nomi interessanti per quella che è essenzialmente la stessa ricetta economica: stampare e spendere denaro, poi attendere e sperare in un tempo migliore. Il triangolo economico delle Bermuda (TEB) sta diventando sempre più difficile da giustificare – soprattutto perché il continuo richiamo alla crisi ci tiene sulla difensiva e fa in modo che nessuno si impegni ad investire nel prossimo trimestre.

Dove andremo ora? Molto tempo fa, i politici hanno intrapreso una strada a senso unico da cui uscire è, se non illegale, almeno impossibile. Ma ciò che è più importante è quello che verrà dopo. Se un esperto di politica dovesse creare un modello semplice di come funziona il triangolo delle Bermuda, il primo punto di azione sarebbe testare le premesse della politica. Nessuna teoria è migliore delle sue premesse – ovviamente. Nella premessa della Federal Reserve: è necessario a creare un effetto positivo sulla ricchezza, che sostanzialmente porta ad un miglioramento del sentiment e degli investimenti. Il barometro del successo è il mercato azionario, ma davvero questo è correlato alla ricchezza? Il mercato azionario è andato molto bene, ma il cittadino medio ne trae beneficio? Ovviamente no. Solo il 10% della popolazione possiede azioni.

La divisione sociale è più alta oggi che prima della crisi. Inoltre, l’85% dell’occupazione e della crescita proviene dalle PMI – e questo significa che il 15% delle azioni, quelle quotate, che stanno crescendo ne beneficiano, ma non quelle delle PMI. Abbiamo un mercato per il 15% delle aziende e il 10% dei privati, quindi immagino che quando la Fed e la BOJ parlano di effetti sulla ricchezza si riferiscano a questa elite. In Giappone vogliono semplicemente creare una bolla – lo ripeto, una bolla. È qualcosa di interessante, dal momento che i politici hanno sempre sostenuto che sia impossibile capire dove ci sia una bolla. Immagino che volere attivamente una bolla renda il tutto più trasparente. Confuso? Si, lo sono, ma Abenomics è ancora qualcosa di incomprensibile per me. Quindi, la premessa non tiene, ma i politici riusciranno a gestire il fallimento? Cambiare strada? Mai! Sarebbe peggio della blasfemia! Una strada a senso unico significa che le auto possono andare in una sola direzione – non al contrario.

La curva dei rendimenti è più ripida, le aspettative di inflazione sono piatte e il Nikkei e USDJPY sono più alti. Un successo? Si, a parte nell’area su cui tutto questo doveva avere un impatto: il rendimento e la sua curva. Inoltre, perchè questo funzioni il mercato azionario deve continuare ad andare più veloce della caduta del JGB; il fondo pensionistico governativo amministra un eccesso di 1.000 miliardi di dollari americani: lo stanziamento? Il 65% in JGBS e meno dell’11% in azioni, pertanto la lavagna dei risultati indica:

650 miliardi di dollari x (146.50 – 143.50) = 2% = – 13 mld. USD. 110 miliardi di dollari x 40% = 48 mld. USD. Un guadagno netto di 35 mld di dollari ma…

Cosa succederebbe se il Nikkei scendesse del 10%? 48 mld. US Dollar diventerebbero 37 mld. E il nuovo prezzo di equilibrio sarebbe 138.50, lontano di sole 5 cifre.

Un prezzo che renderà il Giappone meno benestante e che avrebbe aumentato il prezzo di finanziamento del 240% del debito rispetto al PIL. Alcuni fund manager potenti ritengono che un collasso in Giappone sia meno lontano di 12-18 mesi, tra loro si distingue Mr. Kyle Bass. Forse il Giappone dovrebbe stare attento a ciò che vuole. La mia conclusione sul Giappone è questa:

1) Lo scenario giapponese non è nè bianco nè nero, ma un processo graduale. Il Giappone è notoriamente lento nei cambiamenti, nei sui processi politici e alla fine niente sarà veramente diverso tra un anno.

2) La conseguenza involontaria del QE in Giappone è finora (come già detto) un rendimento superiore. Anche più alto della recente salita dei tassi in America – USDJPY diventa vulnerabile in caso di correzione sotto a 95/96.

3) Il Giappone non andrà in bancarotta in 12 mesi nè in 12 anni, ma la speranza di una ripresa tramonterà e presto. Abenomics finirà con le elezioni della Camera Superiore a Luglio. Abe dovrà assicurarsi 63 e 100 nuove poltrone. 63 per mantenere le sue politiche economiche e 100 per cambiare la Costituzione. Offrire denaro a tasso ridotto è la parte più semplice della strategia di tre pilastri che ha fatto in modo che venisse eletto. Usare lo stimolo in modo corretto e lavorare sull’offerta sarà impossibile, a causa della struttura, della mancanza di immigrazione, della sanità e dei costi di pensionamento. Spero che in Giappone vada tutto per il meglio, ma non è possibile salvarsi usando il Triangolo economico delle Bermuda; il Giappone dovrebbe saperlo, visto che ne ha inventata la versione economica!

Un altro evento fondamentale saranno le elezioni in Germania: la Merkel vincerà la battaglia (le elezioni) ma probabilmente perderà la guerra: deve fare un passo avanti. L’Europa lo attende e il mercato lo vuole. Il problema è che non può permetterselo. Aiutare l’Europa significherebbe perdere dal punto di vista del rating – mantenere l’austerità inciderebbe sulle esportazioni e sulla crescita nel lungo periodo. Quale scenario scegliere? Io personalmente ritengo che fallirà, sta già perdendo la maggioranza e dopo le elezioni i Verdi e il SPD la terranno in ostaggio: restare al potere significherebbe cedere, semplicemente. Si tratterebbe comunque della fine della luna di miele per l’Europa. La Germania non può salvarla. Ogni paese in Europa deve realizzare che la ripresa può venire solo grazie alla propria volontà politica di riformare e affrontare la realtà. L’Europa è destinata a ripetere la storia del Giappone. A meno che una crisi ancora più dura non ci faccia svegliare subito. Questo significa che il periodo tra luglio e ottobre sarà un passaggio molto importante per questo esperimento. Riteniamo fermamente che le elezioni tedesche cambieranno le carte in tavola – ma potrebbe esserci una sorpresa già a luglio, a meno che il primo ministro Abe non inizi a porre sotto controllo i rendimenti JGB.

Conclusioni politiche

La Fed sta sondando il territorio, ma Bernanke sta finanziando il deficit tramite il QE e continuerà a farlo, anche se in modo meno aggressivo.

La Bank of England avrà un nuovo presidente a luglio e questo darà il via a politiche in stile Americano che sono tipiche del triangolo economico delle Bermuda; la sterlina subirà i danni maggiori.

Bank of Japan – inizierà presto a comprare: le elezioni di luglio si avvicinano.

BCE – è molto vicina a fare qualcosa di simile al QE; vendere la Francia (l’uomo malato d’Europa) ha molto senso.

Strategia

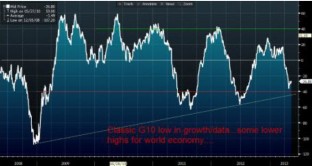

Stiamo iniziando a realizzare che siamo in fase di rallentamento globale. Diversamente da tre mesi fa, ora i politici realizzano che la crescita non tornerà in sei mesi, come tutti dicono nelle conferenze stampa. Quindi, dopo l’estate, la Federal Reserve, la Bank of England, la Bank of Japan, l’FMI e la BCE torneranno tutti al tavolo dei progetti e…continueranno a fare la stessa cosa.

Le decisioni politiche non sono sbagliate, ovviamente, il problema è la loro estensione. Concordo con Jeff Gundlach che ritiene che il QE continuerà a lungo, ma anche che l’unico modo per uscire dalla crisi è l’innovazione e la realtà. Come unire le due cose? Ammettendo la probabilità del 70% di un Extend-and-pretend Season 4 da luglio ad ottobre (elezioni tedesche e giapponesi), cosa che ci porterà alla giapponesizzazione (disinflazione, nessuna crescita né produttività, oltre ad una popolazione sempre più vecchia). C’è un 30% di possibilità di fallimento prima di luglio – fallimento visibile nel mercato che collassa, nell’aumento delle tensioni sociali, nella caduta dei governi e nel sistema finanziario sotto pressione. Siamo sottoposti ad una nuova crisi. Abbiamo il governo e le banche centrali che costituiscono delle bolle, pertanto la probabilità che una esploda è alta quanto disperate sono le mosse dei politici.

Allocation

Abbiamo un approccio equilibrato all’investimento, nonostante la nostra view:

Il 70% dei nostri asset è nel Saxo Fortified Portfolio, basato sull’approccio introdotto da Harry Browne nel suo Fail-Safe Investing: Lifelong Financial Security in 30 Minutes – un libro sulla finanza personale scritto dall’analista di investimenti Americano e politico Harry Browne.

- 25% in azioni U.S., per garantire un ritorno in questo periodo di prosperità. Per questa porzione di portafoglio, Browne raccomanda un fondo base sull’indice S&P 500 come VFINX o FSKMX.

- 25% in Treasury bond americani di lungo termine, che funzionano in periodi di prosperità e deflazione (ma che hanno poco ritorno durante altri cicli economici).

- 25% in cash per coprirsi contro i periodi di poco denaro o di recessione. In questo caso, “cash” significa investire in un fondo monetario. (La nostra recessione attuale non è normale perché i soldi non sono pochi – i tassi di interesse sono molto bassi)

- 25% in metalli preziosi (oro) per garantirci una protezione durante i periodi di inflazione. Browne raccomanda le monete d’oro.

Poi abbiamo un 15% in un modello a tartaruga, che è in pratica un modello di opzioni che scommette su trade ad alta volatilità, con leva alta ma anche una forte disciplina. Infine, lasciamo il 15% all’Alpha trading o scommesse direzionali. Ecco alcune idee che potrebbero essere utili anche oltre la prossima settimana:

- Short AUD. Riteniamo fermamente che la fine o la pausa del ciclo delle commodity non colpirà solo l’Australia, ma sarà anche una sorpresa negativa, nonostante moltissimi avvertimenti e un segnale molti mesi fa, quando l’oro ha raggiunto il suo massimo. Abbiamo una posizione corta su AUD.

- Short OAT – I titoli governativi francesi. Questa è la nuova posizione aperta dopo che gli investitori giapponesi hanno sostituito i fondi domestici e sono diventati i più grandi compratori di titoli di stato francesi in aprile – un gioco stagionale molto noto in cui dopo la fine dell’anno (31 marzo) i giapponesi vanno oltreoceano nei primi mesi per portare a termine i loro nuovi “mandati”. La posizione corta su OAT è una scommessa sul QE europeo. La pressione dei paesi Club Med per regole sempre più semplici sul collaterale e per fondi più consistenti si sta facendo sentire. Shortiamo “l’uomo malato d’Europa”.

- È iniziato il ciclo ribassista del dollaro USA. Non vediamo nessuna alternativa ad una posizione lunga sul dollaro USA in questo ciclo di manipolazione delle valute. Gli Stati Uniti hanno iniziato per primi e ora il cerchio si chiude, con l’euro come ultima pedina – certo, preceduta a luglio dal governatore Carney della BOE. Optiamo per una posizione corta su GBPUSD e EURUSD.

- Long EMG bonds – La debolezza dei BRIC e EMG non è tenuta in considerazione. Certo, hanno fatto registrare performance negative, ma anche storie di successo come la Polonia, il Cile e il Sud Africa hanno bisogno di un ulteriore alleggerimento quantitativo. Sarà troppo poco e troppo tardi, dal momento che l’inflazione è la causa di molti dati macro, ma il forex e i tassi di interesse entreranno in fase di correzione. Rimanete long sui titoli di stato EMG: Polonia, Cile, Russia vs. OAT/BTP

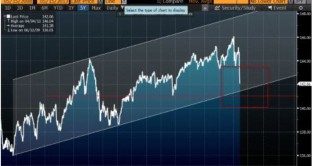

- Titoli di stato che pesano troppo. Abbiamo dato troppo peso ai titoli di stato per un po’ e ora i bond continuano a piacerci. Non è più solo una questione di valutazione, ma è dovuto anche all’”equity put option” il fatto che i bond – non pensiamo che succederà – possano entrare in una fase di correzione

In termini Alpha siamo neutrali sulle azioni; il Beta (Saxo Balance Portfolio) ci rende long. In un mondo in cui la stampa di denaro e l’illusione monetaria sono presenti, le azioni possono rappresentare più o meno il 25%. Vogliamo semplicemente attendere che uno schema grafico negativo ed errori politici permettano una posizione short. La minute della Fed indicherà cosa fare nel breve termine, ma devo dire che la salita dei rendimenti JGB potrebbe indicare quello che il mio amico Mr. E chiama “la fine della put su Bernanke”. Se è così, vedremo il solito schema di vendita emergere a maggio, con le elezioni di luglio e settembre come rischio politico. Il rischio di coda rimane Cipro, la crescita in generale, le tensioni sociali e il fallimento di un’importante istituzione finanziaria. Cipro ha appena annunciato che il suo controllo temporaneo del capitale rimarrà in atto per almeno altri due mesi. L’Islanda è nel suo quinto anno di controllo temporaneo del capitale. Scommettiamo per quanto tempo resteranno in funzione le restrizioni di Cipro?

Conclusione

Il Giappone non è un evento binario ma il QE di Tokyo ha salvato i soldi degli investitori nel Q1 e Q2 del 2013. Il progresso giapponese sarà lento e graduale. Alla fine, la deflazione e uno yen più forte torneranno. L’MMT è affondato, non Atlantide – L’effetto sulla ricchezza è un sogno irrealizzabile. L’individuo (l’inventore, il cliente, e l’investitore) sarà necessario, perché il mondo è a corto di innovazione, predisposizione al rischio e fiducia in se stesso. Il triangolo delle Bermuda dell’economia ci ha resi destinatari di diritti – creando una versione della vita in cui scegliamo di credere che non esistano cambiamenti positivi.