Purtroppo è morto il premio Nobel per l’economia Daniel Kahneman, grande psicologo, economista e uno dei fondatori della teoria della Finanza Comportamentale. Di origine Ebrea si trasferisce negli anni ’20 in Francia, da dove poi è dovuto scappare durante l’occupazione nazista. Kahneman e la sua famiglia si trasferiscono quindi nel Mandato britannico della Palestina nel 1948, poco prima della creazione dello Stato di Israele. Nella comunità scientifica è conosciuto per essere stato il secondo psicologo, dopo Herbert Simon nel 1978, ad aver ottenuto il Premio Nobel in economia. Collaborò per anni con Amos Tversky, dimostrando tramite esperimenti come i processi decisionali umani violino sistematicamente alcuni principi di razionalità, mentre le teorie microeconomiche ipotizzano che il comportamento degli agenti decisionali dovrebbe essere razionale e finalizzato ad una massimizzazione dell’utilità.

Cos’è la finanza comportamentale

Prima di addentrarci nella Teoria del Prospetto del Premio Nobel è bene definire cosa sia la Finanza Comportamentale, ossia quella branca dell’economia che si unisce alla psicologia cognitiva per la comprensione delle decisioni economiche, e come queste si ripercuotono nei prezzi di mercato e nell’allocazione delle risorse. Viene studiata la razionalità, o meglio la mancanza di essa, degli agenti economici. In altre parole le decisioni degli agenti economici sono viziate da dei Bias (ossia dei comportamenti che si ripetono in maniera sistematica), in quanto la mente evolve in continuazione e cerca sempre di creare nuove scorciatoie, per risparmiare tempo ed energie, che non sempre si rivelano efficaci ed efficienti. Fra i vari Bias se ne elencano alcuni:

- Il Disposition Effect e il Bias dell’avversione alla perdita, che si verifica quando gli investitori sentono maggiore peso psicologico nel sopportare le perdite rispetto al piacere del trarre guadagni. In altre parole molti investitori tendono a richiedere una possibilità di guadagno maggiore, per bilanciare la possibilità di una perdita. Ciò si tramuta nell’inclinazione a mantenere in portafoglio titoli perdenti e a vendere quelli vincenti, forse derivante dalla maggior tendenza ad affrontare i rischi rispetto alle possibili perdite o dall’esitazione ad ammettere di aver commesso un errore.

- Le reazioni eccessive relativamente a titoli altamente scambiati (gli elevati tassi di turnover nei portafogli comportano anche elevati costi di transazione) od oggetto di raccomandazioni, pubblicità o notizie che portano a sopra/sotto valutare eccessivamente i titoli rispetto al loro valore intrinseco (comportamento generato da Overconfidence Bias con cui si tende a dar troppo peso alle informazioni che si hanno)

- L’Heard Behaviour, o comportamento del gregge, dato dal fatto che in alcuni casi gli investitori tendono a copiare i comportamenti d’investimento dei loro pari.

- Il Bias dello Status Quo, tale per cui un individuo preferisce restare nella condizione attuale rispetto ad altre possibili situazioni che comportano dei cambiamenti. Considerando il mondo degli investimenti, un esempio può essere facilmente riscontrato nella preferenza della maggior parte degli investitori a mantenere il proprio portafoglio di investimenti in banca, nonostante l’evidente conflitto di interessi e i costi spesso molto elevati.

- L’Home Bias, connesso all’Heard Behaviour, conduce l’investitore a preferire ciò che conosce o che sente vicino come gli strumenti finanziari nazionali. Questo causa una scarsa diversificazione di portafoglio e dunque una sovraesposizione a specifiche aree geografiche. Lo stesso può avvenire con riferimento a prodotti d’investimento già noti perché usati da genitori o amici ma che non necessariamente rappresentano la scelta migliore in generale, anzi sappiamo che spesso si tratta di strumenti inefficienti e con costi molto elevati.

La Teoria del Prospetto da Premio Nobel

La teoria del prospetto è praticamente una teoria delle decisioni in condizioni di incertezza, nonché una generalizzazione della teoria dell’utilità attesa, proponendosi di fornire una descrizione di come gli individui effettivamente si comportano di fronte a una decisione. La teoria si focalizza soprattutto sulle decisioni in condizione di rischio, che sono definite come le decisioni in cui è conosciuta (o si può stimare) la probabilità associata ai possibili esiti di ogni alternativa a disposizione.

La funzione valore

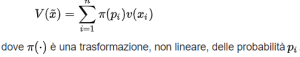

La teoria del prospetto integra quindi, in una formulazione matematica, gli aspetti più propriamente psicologici della valutazione individuale con il principio fondamentale della teoria dell’utilità attesa, secondo cui la scelta più razionale è quella che massimizza il prodotto del valore atteso di ogni evento per la sua probabilità. Kahneman e Tversky introducono infatti una value function, in cui le probabilità degli eventi possibili viene ponderata attraverso un valore che rappresenta il ‘’peso’’ che ogni esito ha nella valutazione dell’individuo. La value function è descritta quindi dalla seguente equazione:

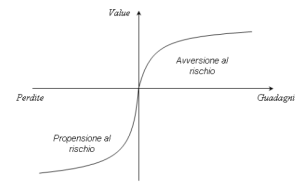

Come risulta chiaro dalla rappresentazione, la value function ha un andamento non lineare: in particolare, considerando il centro del grafico come la situazione di partenza del decisore (status quo), esiste una asimmetria fra guadagni e perdite. In termini matematici la funzione è concava nella regione dei guadagni e convessa nella dominio delle perdite: questo si traduce nel fatto che piccole variazioni vicine al punto di partenza (in entrambe le regioni) hanno un impatto maggiore sulla scelta rispetto a grosse variazioni lontane dal punto stesso. Inoltre, la curva ha una pendenza maggiore nella regione delle perdite, il che permette di spiegare il fenomeno descritto precedentemente come avversione alle perdite: un guadagno e una perdita dello stesso valore assoluto non hanno lo stesso effetto sulla scelta, ma una perdita ha proporzionalmente un impatto maggiore.

Conclusioni sul Premio Nobel

La teoria del prospetto ha avuto un notevole successo, soprattutto in ambito economico, tanto che Daniel Kahneman ha vinto nel 2002 il Premio Nobel per l’economia. Le sue previsioni si sono rivelate efficaci, soprattutto, nel descrivere il comportamento degli investitori e degli agenti economici, e nel fornire una spiegazione ad alcune violazioni della teoria dell’Utilità come l’effetto costo sommerso (sunk cost) e l’effetto possesso (endowement). Tuttavia la sua validità psicologica, e in particolare la sua estendibilità a contesti diversi da quello finanziario non sono universalmente condivise (oggetto di condivisione si ha invece nel campo militare).

Dal punto di vista della teoria della decisione, la teoria del prospetto, pur avendo meriti indiscutibili, vìola il principio della dominanza stocastica (ossia una ordinamento stocastico per riferirsi a situazioni in cui una lotteria, cioè una determinata distribuzione di probabilità sugli esiti, può essere considerata superiore ad un’altra). Nel 1992 è stata sviluppata dagli stessi autori una versione riveduta della teoria, detta teoria del prospetto cumulativo, che include le situazioni di dominanza stocastica.