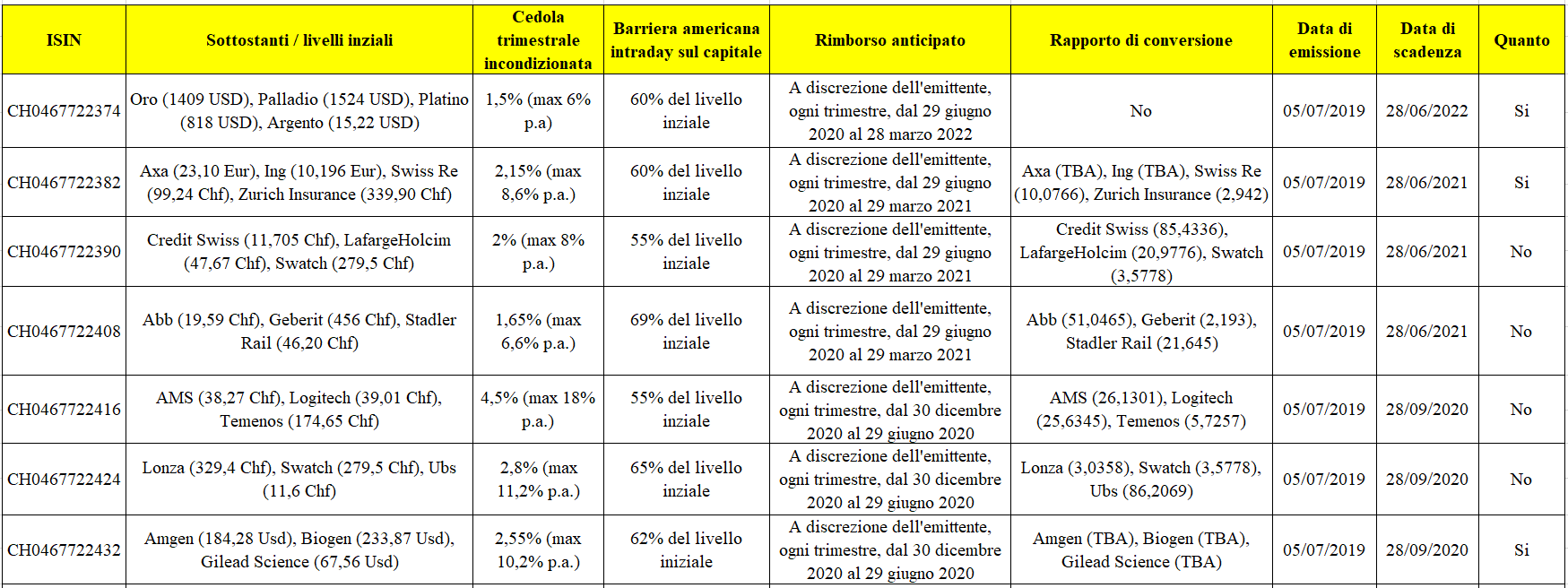

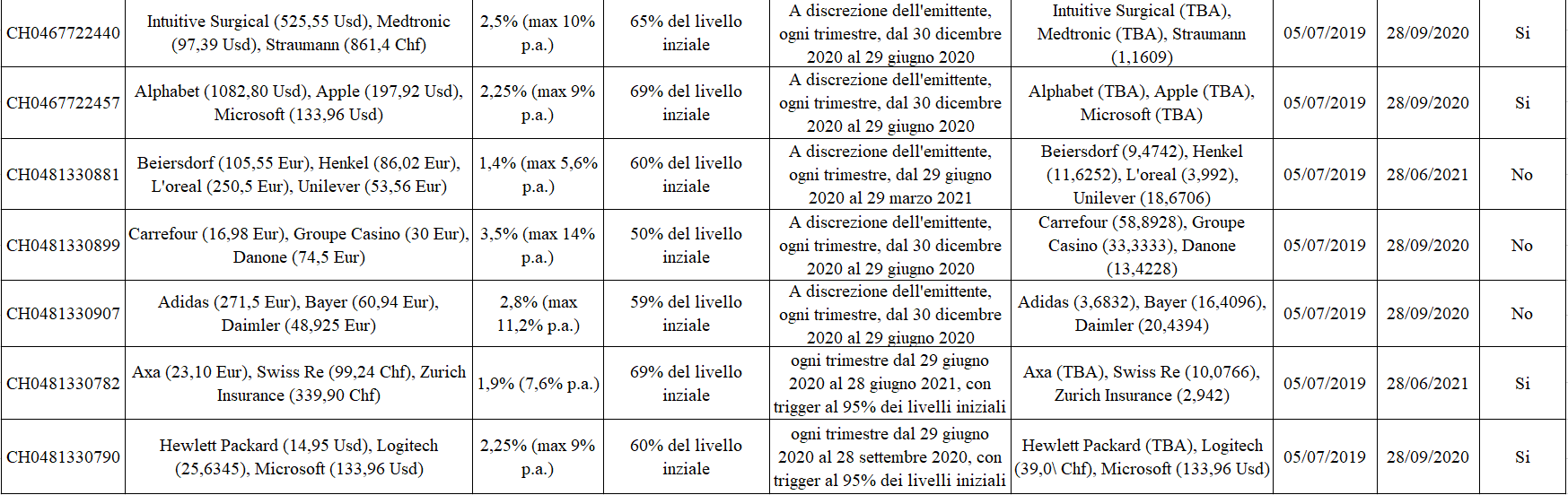

Leonteq, in data 28/06/2019, ha emesso 14 certificati callable barrier reverse convertible su basket azionari WO. Si tratta di certificati quotati e negoziati su Euro TLX con scadenze da 1 anno e 3 mesi a 3 anni, cedole trimestrali incondizionate, rimborso anticipato a discrezione dell’emittente (per 2 certificati è previsto un trigger autocall 95%) e rimborso condizionato del capitale a scadenza. È quindi prevista una barriera di protezione sul capitale calcolata sul livello iniziale dell’azione sottostante, peraltro di tipo americano intraday.

Il certificato ha inoltre un prezzo di emissione di 1000 € (uguale al valore nominale).

Vediamo più nel dettaglio.

Punti di forza in sintesi

- Cedole trimestrali slegate dall’andamento del sottostante fino a un massimo annuo che va dal 5,4% al 18% annuo

- Barriera capitale (americana intraday) profonda a fino a ribassi del sottostante dal 21% al 50%

- Il certificato può essere richiamato anticipatamente nelle date in tabella, ma a discrezione dell’emittente, al prezzo di emissione (1000 €). Solo per gli ultimi due in tabella è previsto un’autocall trigger al 95%

- Gli ultimi due certificati in tabella sono garantiti da PostFinance SA, Berna con rating S&P AA+.

Caratteristiche

Meccanismo cedolare

Ad ogni data di pagamento trimestrale il certificato paga una cedola calcolata in percentuale sul valore nominale di 1000 € indipendentemente dall’andamento del sottostante.

Rimborso anticipato mensile condizionato

Nelle date di monitoraggio per il rimborso anticipato l’emittente ha la facoltà (e non l’obbligo) di richiamare anticipatamente il certificate al valore nominale di 1000 €.

Solo per per gli ultimi due certificati in tabella, come detto, è previsto un autocall trigger trimestrale che si attiva se il prezzo del sottostante è superiore al 95% del livello iniziale

Scadenza

Se l’emittente non richiama anticipatamente il prodotto, alla data di rimborso si prospettano 3 scenari:

- l’investitore percepisce 1000 € per ogni certificato se, durante la vita del prodotto, il prezzo di almeno un sottostante non è mai stato inferiore o uguale alla barriera calcolata sul livello iniziale del sottostante, in altre parole se non si è verificato il barrier event

- se si è verificato il barrier event ma il valore finale del sottostante con il rendimento peggiore è superiore allo strike level (sempre pari al 100% del livello iniziale) l’investitore percepisce 1000 € per ogni certificato

- se si è verificato il barrier event e il valore finale del sottostante con rendimento peggiore è pari o inferiore al relativo strike level, l’investitore riceverà una quantità intera (ossia il rapporto di conversione che è pari al Prezzo di emissione diviso il livello iniziale e nella valuta del sottostante concernente, convertito se necessario nella moneta di rimborso con il tasso di cambio) del sottostante col rendimento peggiore. Qualsiasi potenziale diritto frazionale sul Rapporto di conversione (ossia Frazioni del Sottostante) verrà versato in denaro, sulla base del fixing (o valore) finale. Le Frazioni del Sottostante non potranno essere cumulate. Per il certificato avente come sottostanti metalli preziosi, per il quala non è previsto il rapporto di conversione, l’investitore riceverà un importo pari al valore finale in rapporto al valore iniziale del sottostante con rendimento peggiore, il tutto moltiplicato per il valore nominale di 1000 €.