Continua un clima di forte incertezza sui mercati finanziari, dettata da un mix di fattori, primi fra tutti il CoVid19, la guerra USA-Cina e le prossime elezioni presidenziali americane, con Trump pronto a tutto per veder rinnovato il suo mandato. Data l’elevata volatilità che stanno sperimentando i mercati, i certificati possono esser ritenuti una buona alternativa all’investimento diretto su singoli titoli o portafogli di essi.

Oggi si vuole analizzare nel dettaglio il Phoenix Memory di Morgan Stanley, con ISIN DE000MS8JNR4. Il certificato scelto ha come sottostanti Unicredit, Intesa Sanpaolo e Assicurazioni Generali UPS:

- Unicredit è un gruppo bancario italiano con sede nella città di Milano. La banca, seconda banca in Italia per patrimonio gestito dopo Intesa SanPaolo, è anche seconda per fatturato e per quota di mercato, conta oltre 26 milioni di clienti e circa 89.000 dipendenti in 32 Paesi; i principali mercati in cui opera sono Italia, Austria, Germania ed Europa centro-orientale. La società è inoltre quotata nell’indice FTSE MIB della Borsa di Milano.

- Intesa Sanpaolo (conosciuta anche come Gruppo ISP) è un noto gruppo bancario italiano nato dalla fusione tra Sanpaolo IMI e Banca Intesa. Ha sede legale e amministrativa nella città di Torino e sede secondaria nella città di Milano. Risulta come primo gruppo bancario in Italia per numero di sportelli e per quota di mercato, fa parte del paniere dell’indice FTSE MIB ed è quotata nella Borsa di Milano. L’azione rientra nell’indice Euro Stoxx 50 e nell’Euro Stoxx 50 Banks.

- Assicurazioni Generali (comunemente nota come Gruppo Generali) risulta la più grande compagnia di assicurazione italiana, nonché terza europea per fatturato dopo Allianz ed AXA; è inoltre quotata alla Borsa di Milano, rientrando nell’indice FTSE MIB della stessa Borsa. I suoi mercati principali sono l’Europa occidentale, l’America settentrionale e l’Estremo Oriente.

A chi sono rivolti

Questo tipo di certificato è adatto alla platea di investitori che potrebbero voler incassare premi trimestrali condizionati all’andamento del sottostante, avendo al contempo “un cuscino di protezione” sul valore nominale del certificato (es 100 o 1000 euro, dollari ecc) qualora il valore dei sottostanti scenda moderatamente, alla data di valutazione finale, entro i limiti della barriera (per maggiori informazioni vedi: La barriera nei certificati: cos’è? Quali tipi ne esistono?).

Questi prodotti sono quindi rivolti sia ad azionisti che vogliono una protezione sull’investimento fatto (la barriera fornisce un margine di protezione sia sulle cedole che sul capitale) ma ottenendo al contempo degli ampi premi rappresentati dalle cedole periodiche che ad obbligazionisti che, dati i bassi tassi d’interesse, vogliono ottenere premi più importanti rispetto alle obbligazioni tradizionali.

Certificato Cash Collect Worst Of di Vontobel: Obiettivo e funzionamento

Il certificato Phoenix Memory di UBS, con ISIN DE000MS8JNR4 (qui il kid KID IT_Autocallable Barrier Worst-of Phoenix Note Linked to a Basket of …), è stato emesso il 17.09.2020, ha data di valutazione finale posta al 15.09.2025 (scadenza/liquidazione il 22.09.2025), è negoziato su SeDex ed ha un ha valore nominale di 1000 euro. Il Livello Iniziale (Strike) è stato 7,95 Eur per il sottostante Unicredit, 1,7688 Eur per Intesa Sanpaolo e 12,775 Eur per Assicurazioni Generali.

Punti di forza del certificato DE000MS8JNR4

- Protezione: barriera sul capitale al 70% dei livelli iniziali

- Cedole periodiche: incassare premi trimestrali, rappresentati dalle cedole periodiche al 1,77% (max 7,08% per anno) osservabili il 15/12/2020, 15/03/2021, 15/06/2021, 15/09/2021, 15/12/2021, 15/03/2022, 15/06/2022, 15/09/2022, 15/12/2022, 15/03/2023, 15/06/2023, 15/09/2023, 15/12/2023, 15/03/2024, 17/06/2024, 16/09/2024, 16/12/2024, 17/03/2025, 16/06/2025 e 15/09/2025

- Effetto memoria: permette di ottenere le cedole non pagate precedentemente alla successiva data di valutazione se si presenta la condizione di pagamento delle cedole

- Trigger cedole al 70% dei livelli iniziali

- Trigger autocall trimestrale a partire dal 4° trimestre (dal 15/09/2021), coerente alle date di valutazione delle cedole periodiche e pari al 100% dei livelli iniziali

- prezzo di chiusura del 28/09/2020 a euro rilevato sulla piattaforma CedLab di Certificati&Derivati a 931,50 euro

- efficienza della fiscalità nel recupero delle minusvalenze: per maggiori informazioni si veda anche Recupero Minusvalenze? Sfrutta l’efficienza della fiscalità dei certificati, spunti operativi

Meccanismo cedolare

Il prodotto paga cedole in caso di rialzo, lateralità o moderato ribasso rispetto al livello iniziale.

In altre parole il certificato paga cedole trimestrali (osservabili il: vedi sopra) di 17,7 euro se tutti i sottostanti non scendono oltre il trigger delle cedole posto al 70% del rispettivo livello iniziale; in caso contrario non viene corrisposta alcuna cedola, che però viene immagazzinata in memoria e pagata assieme a tutte quelle eventualmente non pagate in precedenza quando si presenta la condizione del pagamento.

Meccanismo di rimborso anticipato

Inoltre il meccanismo Autocall permette di ottenere il rimborso anticipato alle rispettive date di valutazione (vedi sopra) grazie all’autocall trigger trimestrale pari al 100% dei livelli iniziali. Se tutti i sono pari o superiori all’autocall il certificato rimborsa il valore nominale più la cedola (e quelle eventualmente non pagate in precedenza se successive alla prima grazie all’effetto memoria); in caso contrario la vita del prodotto continua.

Scadenza

A scadenza, se il prodotto non si estinto anticipatamente, si prefigurano 2 scenari:

- se tutti i sottostanti sono pari o superiori al trigger cedola il certificato paga il nominale più l’ultima cedola e quelle eventualmente non pagate in precedenza.

- in caso contrario, ovvero se uno o più sottostanti scendono sotto la barriera, il certificato replica linearmente la performance del sottostante peggiore, pagando un valore pari al valore nominale del certificato per la perfomance negativa del suddetto sottostante (se val. nom. 1000 euro e barriera 70% il certificato rimborsa un valore inferiore a 700 euro).

Effetto memoria

Sottostanti del certificato

I sottostanti sono rappresentati da:

- Unicredit: livello iniziale (7,95 Eur), Barriera (5,565 Eur), ultimo prezzo registrato (prezzo di chiusura al 28/09/2020 a 7,107 Eur, pari al 89,4% del livello iniziale)

- Intesa Sanpaolo: livello iniziale (1,7688 Eur), Barriera (1,2382 Eur), ultimo prezzo registrato (prezzo di chiusura al 28/09/2020 a 1,625 Eur, pari al 91,85% del livello iniziale)

- Assicurazioni Generali: livello iniziale (12,775 Eur), Barriera (8,9425 Eur), ultimo prezzo registrato (prezzo di chiusura al 28/09/2020 a 12,005 Eur, pari al 93,97% del livello iniziale)

Analisi Grafica

In blu i livelli iniziali; in rosso le barriere/trigger cedole; in azzurro (sottile) il livello iniziale

Come è possibile vedere le barriere sono poste tutte al di sotto dei minimi indotti dal CoVid19.

Analisi dinamico-oggettiva

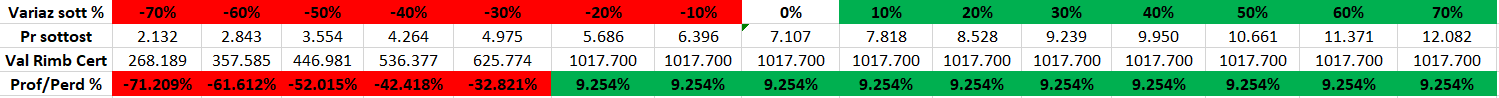

Unicredit per ora è il Worst Of (WO). Alle quotazioni attuali dei titoli sottostanti ed in particolare del Worst Of, con un prezzo di riferimento del certificato a 931,50 euro, questo sarebbe il profilo di payoff (=la struttura di pagamento del certificato, data da Val Rimb Cert, al variare del prezzo del sottostante che, al momento, risulta WO dato da Pr Sottost; si indica inoltre il/la profitto/perdita %; rosso per diminuzioni verde per aumenti) a scadenza ed a parità di condizioni sugli altri sottostanti:

Il certificato, a scadenza, paga il nominale più l’ultima cedola (e quelle non pagate in precedenza grazie all’effetto memoria) se il sottostante WO non scende oltre il -21,69%, guadagnando il +9,25% rispetto l’acquisto al suddetto prezzo lettera. Se il WO scende con più forza il certificato incorpora un piccolo premio sulla lineare (I certificates: quotazione a sconto o a premio sulla lineare. Una delle determinanti è la volatilità!) perdendo leggermente più, in % (Zoommare sulla tabella), rispetto l’investimento diretto sul WO (ed a parità di condizioni sugli altri sottostanti). Questo piccolo premio sulla componente lineare è ben giustificato dall’effetto memoria. Infatti, inserendo tutte le cedole nel payoff finale si otterrebbero 1354 euro (il nominale più 20 cedole potenziali da 17,7 euro), registrando un rendimento del +45,36% rispetto l’acquisto 931,5 a euro.