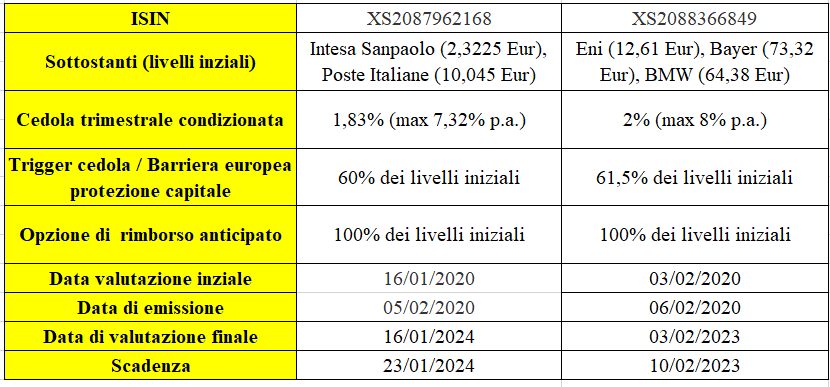

Societe Generale, nelle date 05/02/2020 e 06/05/2020, ha emesso 2 certificati Phoenix Memory Reverse su basket azionari Worst Of. Si tratta di certificati quotati e negoziati su Euro TLX con scadenze a 3 e 4 anni, con cedole semestrali condizionate (con effetto memoria), opzione di rimborso anticipato e rimborso condizionato del capitale a scadenza.

ISIN’s: XS2087962168, XS2088366849.

Nel dettaglio.

Punti di forza in sintesi

- Trigger cedola trimestrale/ barriera europea sul capitale dal 60% al 61,5% dei livelli iniziali

- Cedola trimestrale condizionata (con effetto memoria) fino ad un max annuo dal 7,32% all’8%.

- A partire dal primo trimestre mese i certificati possono essere richiamati anticipatamente grazie all’autocall trigger del 100% dei livelli iniziali, al valore nominale di 1.000 Euro più le eventuali cedole se dovute

Caratteristiche

Meccanismo cedolare e di rimborso anticipato

Se non si verifica il rimborso anticipato, ad ogni data di valutazione trimestrale l’investitore percepisce una cedola calcolata in % sul valore nominale di 1.000 Euro se il prezzo di chiusura del sottostante è pari o superiore alla barriera sul capitale; se il prezzo di chiusura è invece inferiore alle suddetta soglia non viene corrisposta alcuna cedola. Tuttavia, l’effetto memoria fa si che se alla data di valutazione successiva si verifica la condizione del pagamento, l’investitore, oltre alla cedola del mese in questione, riceverà tutte le cedole precedenti non distribuite.

Inoltre, dal primo trimestre all’ultimo il certificate viene rimborsato se, ad ogni data di valutazione trimestrale del rimborso automatico, il prezzo del sottostante all’autocall trigger del 100% dei livelli iniziali. Se la condizione si attiva l’investitore riceve il 100% del valore nominale più le eventuali cedole se dovute.

Scadenza

Se non si verifica la condizione di rimborso anticipato, alla data di rimborso possono verificarsi due scenari:

- se alla data di valutazione finale il prezzo di ogni sottostante è pari o inferiore alla barriera di protezione del capitale l’investitore percepisce il 100% del valore nominale;

- se invece pari o inferiore alla barriera di protezione del capitale l’investitore percepisce un valore calcolato come prezzo di emissione moltiplicato per la performance del sottostante peggiore (calcolata come valore finale in rapporto al valore iniziale del sottostante con valore più basso rispetto al valore iniziale)