Oggi, a differenza delle altre volte, vorrei parlare di come investire direttamente su un azione invece di un certificato (ed anche perché, purtroppo, non ho mai visto un certificato su questo titolo). Quest’azione è interessantissima poiché è cresciuta molto su tutti i periodi analizzati, nel 2016 ha festeggiato 40 anni consecutivi di aumenti dei dividendi per gli azionisti, si trova attualmente sui massimi storici ed è in quasi attuale perfetta sintonia con l’S&P500.

In, ultimo, e non per importanza è un’azienda americana molto diversificata che progetta, produce e commercializza un’ampia gamma di prodotti che servono una vasta gamma di mercati di nicchia a clienti di tutto il mondo, tra cui coperture commerciali, energia, agricoltura, prato e giardino, attrezzature per l’industria mineraria e le costruzioni, aerospaziale ed elettronica, ristorazione e consegna di alimenti e sanità.

Informazioni quantitative sull’azione

Come investire su Carlisle Companies (CSL), quotata dagli anni ’60, e che quindi possiede informazione storica più che sufficiente per adeguate analisi di stampo quantitativo. Ad esempio è possibile analizzare in maniera accurata i bilanci (ricavi, utili/perdite operativi, utili/perdite netti, FCF, vari ratios ecc) o la natura tecnico-quantitativa (rilevata tramite esponente di Hurst corredato da significatività statistica: se 0<H<0,5 il processo stocastico è Mean Reverting; se H=0,5 il processo è Random Walk; se 0,5<H<1 il processo è Momentum) che muove fondamentalmente il processo del prezzo del sottostante analizzato, potendo anche osservare possibili ed eventuali mutamenti di natura a seconda del periodo storico/time frame analizzato.

Sul fronte della natura stocastica il titolo è classificato come momentum su tutti e 3 i periodi analizzati ossia lungo, medio e breve periodo (4096, 2048 e 1024 rendimenti logaritmici giornalieri sui prezzi di chiusura). Qui i risultati, con esponente di Hurst che cresce al diminuire del periodo analizzato: H_4096=0,55 con Sign. Stat.>98,15%; H_2048=0,56 e Sign. Stat>99,04%; H_1024=0,58 e Sign. Stat.>98,93.

Sul fronte fondamentale produce sistematicamente, almeno dal 2009 ad oggi, Free Cash Flows (FCF) ed è quindi possibile, come sotto vedremo, una stima col modello dei Discounted Cash Flows (DCF). Inoltre, nel 2016 ha festeggiato il 40° anno di aumenti dei dividendi.

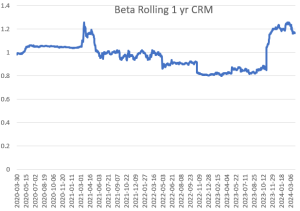

Sul lato del rischio sistematico, il β, è possibile dire questo. Sui 5 anni è a +0,99, muovendosi praticamente in linea col mercato. Ciò significa che mediamente, ad +/-1% di S&P500 corrisponde un +/-0,99% di CSL. A livello rolling a 1 anno invece il titolo cambia natura da difensivo ad aggressivo e/o viceversa sul periodo analizzato; a seguire il grafico, con un valore attuale di +1,17 potendosi classificare come attualmente aggressivo.

Dal punto di vista delle opzioni a 30 giorni è possibile dire che, almeno dal 2014 al 2020 è sempre stata contenuta nel range 15%-30%, per poi schizzare con un outlier all’80% circa, nella pandemia, e riscendere gradualmente sul range 20%-40%. Attualmente si trova in netta discesa e circa al 19%, con un prezzo in salita data la relazione inversa fra prezzi azionari e volatilità.

Come investire sulla diversificazione: i rating, l’analisi grafica e spunti operativi

Ora si parla di come investire sul titolo mediante le raccomandazioni dei rating, l’analisi grafica e di spunti operativi.

Dal punto di vista dei rating vengono assegnati 2 STRONG BUY: uno di Zacks, che misura la tendenza a produrre utili e perdite sopra/sotto le stime; uno del modello dei DCF che usa l’ultimo Free Cash Flows annuale, un tasso di crescita media annua del 10% dei FCF, un tasso di crescita perpetua annua del 3,50% per tener conto dell’alta inflazione ed un WACC dell’8,80%, si stima un rialzo potenziale del +72,65% con un prezzo target a 1 anno del 679,63 $.

Dal punto di vista grafico è l’azienda è cresciuta su tutti i periodi analizzati del +73,51% nell’ultimo anno, del +212,75% a 5 anni e del +898% dalla fine del 2007 rispetto agli attuali prezzi di circa 391-392$ al momento della scrittura dell’articolo.

Dato che il titolo è classificato come momentum è quindi consigliabile fare trading diretto sul sottostante con tecniche momentum-breakout-trend following, e quindi, ad esempio: trovare azioni che sono vicine ai massimi annuali; tramite bollinger bands e connesse compressioni di volatilità spesso prodromiche alla rottura di livelli importanti (come i massimi di un certo periodo); medie mobili semplici a 200 periodi per distinguere fra trend ribassista o rialzista di lungo periodo ecc.

Conclusioni

Questo investimento significa credere nell’anima della diversificazione, su un’azienda che ha una storia centenaria e che almeno dal 1984 ad oggi è quasi sempre cresciuta. Date queste considerazioni, e dato che sono assegnati due STRONG BUY l’azienda risulta ancora potenzialmente molto sottovalutata rispetto al suo fair value. E’ quindi sicuramente un buon candidato sia per farci trading che per investirvici inserendolo in un portafoglio, che ancora per ottenere sempre una rendita periodica dato che elargisce sistematicamente dividendi.