Oggi viene selezionato un certificato emesso da EFG International, che consente di investire indirettamente sull’ETF che prende posizione su un portafoglio di obbligazioni governative americane con una scadenza pari o superiore ai 20 anni.

Prima di passare alle specifiche del prodotto occorre fare delle premesse sul tipo di strumento che stiamo trattando.

Informazioni quantitative sul sottostante e sul certificato

Innanzi tutto il prodotto sottostante del certificato targato Leonteq è l’ETF ProShare Ultra 20+Yr Treasury (UBT), quotato al NYSE (ARCA).

E’ quotato dall’inizio del 2010, quindi possiede informazione storica più che sufficiente per adeguate valutazioni di stampo quantitativo. Ad esempio è possibile analizzare la natura tecnico-quantitativa (rilevata tramite esponente di Hurst corredato da significatività statistica: se 0<H<0,5 il processo è Mean Reverting; se H=0,5 il processo è Random Walk; se 0,5<H<1 il processo è Momentum) che muove fondamentalmente il prezzo dei sottostanti analizzati, potendo ad esempio notare eventuali cambiamenti di natura a seconda del periodo storico/time frame analizzato.

Dal punto di vista del processo stocastico presenta una forte proprietà momentum (0,5<H<1 con P-Value<1% o, alternativamente, con significati statistica>99%), sia su 2048 e che 1024 osservazioni (rendimenti logaritmici calcolati sui prezzi giornalieri di chiusura), che cresce al crescere del periodo analizzato. Qui i risultati: H1024=0,57 e una sign. stat.>99,6%; H_2048=0,59 con sign. stat.>99,97%.

Sul fronte fondamentale si sta investendo su Obbligazioni del Governo Americano ultra 20-ennali con una duration costante, ossia ruotando il portafoglio investito in modo tale da avere una durata media finanziaria (o duration) uguale o maggiore di 20 anni. Essendo obbligazioni il prodotto su cui è costruito il portafoglio, esso paga delle cedole sotto forma di dividendi che il prodotto eroga.

Sotto l’aspetto grafico (e guardando anche la storia addietro l’etf) l’ultra 20-ennale ha subito una delle discese più furiose che abbia mai visto, con un drawdown di oltre il 75% dai massimi di luglio 2020 ai minimi di ottobre 2023; ora accenna una timida risalita dai minimi di ottobre 2023.

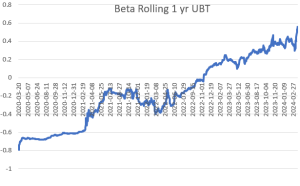

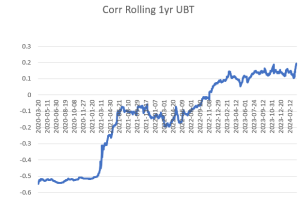

E’ poi da notarvi un altro comportamento del Beta e quindi anche della correlazione con il mercato azionario S&P500 (calcolati sui rendimenti): su 5 anni il beta è negativo e pari al -0,32 (e la correlazione è pari a -0,2) mentre sull’anno rolling è prima decisamente negativo, per poi salire su valori positivi dopo circa 2/3 del tempo analizzato ad un livello attuale di circa +0,56 (e la correlazione a +0,2). Dato che analizzare il beta è quasi come analizzare la correlazione, si può quindi vedere che ora il prodotto presenta una correlazione positiva con il mercato azionario (S&P500). Qui i due grafici a riprova di quanto detto. Ciò significa che prima ad un rendimento negativo di S&P500 corrispondeva, in media a un rendimento positivo di UBT e viceversa mentre ora, attualmente, a un rendimento positivo/negativo del mercato corrisponde un rendimento positivo/negativo dell’ultra-ventennale.

Analizzando la volatilità implicita a 30 giorni, si nota che dall’inizio del 2014 in poi è sempre stata compresa nel range 15%-30%, per poi subire un’impennata all’inizio del 2020 ed essere compresa nel range 30%-45%, con un outlier nel 2023 a circa il 100%, per arrivare ai giorni nostri con un valore in discesa circa pari al 27%. Si può quindi notare che l’etf possiede un buon margine di volatilità diretto alla strutturazione del certificato.

Dato che il picco più alto dei tassi di interesse ci dovrebbe essere già stato e data la forte proprietà momentum, il prodotto potrebbe avere tutte le carte in regola per capovolgere il trend e salire nel medio-lungo periodo.

Come già detto il prodotto elargisce dividendi, atti quindi alla strutturazione del prodotto.

Il certificato, facendo rinunciare a potenziali salite del sottostante e ai dividendi che elargisce, ricompensa con alto rendimento bidirezionale e una protezione condizionata discretamente conservativa, che comunque è posta su livelli mai visti dal sottostante.

Ora si passa alla spiegazione del meccanismo di base del certificato.

Struttura del Certificate

A seguire la struttura del certificato a marchio EFG International:

- Possibilità, a scadenza, di guadagno condizionato in entrambe le direzioni del sottostante

- Barriera europea di protezione sul capitale pari al 60% dei valori iniziali

- Trigger cedole al 60% dei valori iniziali

- Cedole mensili condizionate dello 0,833% (max 9,996% annuo) con effetto memoria

- Autocall trigger mensile osservabile dal 4° mese (dal 11.07.2024) e pari al 100% dei valori iniziali

- Opzione quanto che neutralizza il tasso di cambio

- Prezzo lettera rilevato sulla pagina del sito a 1012,02 euro – intorno alle 10:32 del 21.03.2024 –

EFG International Certificati Twin Win Autocallable: Funzionamento del Payoff

Il certificato Twin Win Autocallable è stato emesso da EFG International il 18.03.2024, ha data di valutazione finale posta al 11.03.2026 (scadenza/liquidazione il 09.02.2026), è negoziato su EuroTLX ed ha un ha valore nominale di 1000 euro.

Il certificato in questione paga dunque un flusso periodico mensile di 8,33 euro se ogni sottostante non scende oltre il trigger delle cedole, posto al 60% dei valori iniziali (in altre parole il sottostante non deve scendere oltre il -40% del rispettivo valore iniziale).

In caso contrario non viene corrisposta alcuna cedola, che però viene immagazzinata in memoria e pagata assieme a tutte quelle eventualmente non pagate in precedenza quando si presenta la condizione del pagamento, ovvero quando tutti i sottostanti risalgono sopra il trigger in una delle date di valutazione successive.

Inoltre il meccanismo Autocall permette di ottenere il rimborso anticipato, grazie all’autocall trigger mensile, a partire dal 4° mese e pari al 100% dei valori iniziali: se il prezzo di ogni sottostante è pari o superiore all’autocall trigger il certificato rimborsa il valore nominale più la cedola del mese in questione (e quelle eventualmente non pagate in precedenza grazie all’effetto memoria); in caso contrario la vita del prodotto continua.

Per evento barriera si indica il caso in cui il valore del sottostante, alla data di valutazione finale, sia inferiore alla barriera.

A scadenza, se il certificato non è stato rimborsato anticipatamente, possono verificarsi 3 scenari:

1. Se non si verifica l’evento barriera e il valore finale del sottostante è pari o inferiore al valore iniziale il certificato rimborsa un valore cosi calcolato:

Importo di Rimborso = Valore Nominale x (2 – Val Finale / Val Iniziale) + Tot 24 Cedole

2. Se non si verifica l’evento barriera e il valore finale del sottostante è superiore al valore iniziale l’importo di rimborso è calcolato come segue:

Importo di Rimborso = Valore Nominale x (Val Finale / Val Iniziale) + Tot 24 Cedole

3. Se si verifica l’evento barriera si riceve un importo pari al valore nominale moltiplicato per la performance del sottostante peggiore, ossia

Importo di Rimborso = Valore Nominale x Val Finale / Val Iniziale

Come si vede, quindi, nei primi due scenari si ottiene un profitto dato sia dalla salita che dalla discesa (in questo caso nei limiti della barriera) del sottostante e che dal totale delle cedole.

Nel 3 scenario, che indichiamo come Worst Case Scenario, si ottiene una perdita che segue linearmente il valore del sottostante. Si indica come worst case scenario inoltre, perché non vengono considerate le cedole che potenzialmente ha pagato il certificato. Ipotizzando un acquisto a 1000 euro, se ad esempio il sottostante scende del -45% si ottengono 550 euro, se scende del -60% si ottengono 400 euro e così via.

Il Sottostante e la Componente Lineare del Certificato

I sottostanti del certificato targato Leonteq sono rappresentato da:

UBT -> valore iniziale (20,99 USD), Barriera / Trigger Cedola (12,594 USD), ultimo prezzo registrato (chiusura al 20.03.2024 a 19,5 USD, pari al 92,90% del valore iniziale)

UBT per ora rappresenta si attesta al 92,90% del suo valore iniziale e dato che il certificato prezza sopra i 929,00 Euro implica un premio sulla componente lineare. Ossia il certificato prezza il fatto che alle condizioni attuali comunque, come dopo vedremo, se fossimo a scadenza si otterrebbe comunque un alto rendimento. Si potrà vedere inoltre che la performance del certificato sale di più rispetto alla salita del sottostante presentando una asimmetria favorevole all’investitore.

Analisi Dinamico-Oggettiva del Payoff a scadenza

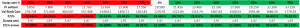

Alle quotazioni attuali del sottostante peggiore, e con un prezzo lettera (=di acquisto per l’investitore) del certificato a 1012,02 euro, questo sarebbe il profilo di payoff a scadenza (=la struttura di pagamento del certificato, data da Val Rimb Cert, al variare del prezzo del sottostante momentaneamente WO dalla quotazione attuale a 0%, dato da Pr Sottost; si indica inoltre il/la profitto/perdita %; rosso per diminuzioni/perdite, verde per aumenti/guadagni):

1. Rispetto la salita, a fronte di un +10% di UBT si otterrebbe un rendimento del 20,73% (10,02% annuo), mentre al +40% del sottostante si otterrebbe un rendimento del 48,27% (22,10% annuo) e così via. Si può quindi notare l’asimmetria favorevole all’investitore

2. Se UBT rimanesse fermo sulla quotazione attuale il rendimento sarebbe del 25,58% (12,24% annuo), che salirebbe ad un massimo del 53,12% (24,11% annuo) in corrispondenza del -30% del sottostante.

3. Dal -35,41% di UBT rispetto l’attuale prezzo il certificato targato EFG International inizierebbe a rimborsare un valore inferiore al nominale, quotando con un premio sulla componente lineare in quanto perderebbe, in % (zommare sulla tabella), un valore leggermente superiore uguale rispetto l’investimento diretto sul sottostante. In altre parole, come detto, il certificato prezza la struttura favorevole all’investitore.

Codice ISIN del prodotto

Cliccandovi sopra verrete rimandati alla pagina del certificato a marchio EFG International.