Oggi viene analizzata un azione molto interessante operante nell’industria elettronica dei macchinari per la produzione. In pratica viene spiegato come investire in chi fornisce materiali per l’industria dei semiconduttori ed altre industrie high-tech.

Opera a livello globale, con strutture di produzione, assistenza clienti e/o ricerca ovviamente negli USA, ma anche in Canada, Cina, Taiwan, Germania, Israele, Giappone, Malesia, Singapore e Sud Corea.

L’obiettivo dell’azienda è quello di sostenere i produttori nell’aumentare i loro rendimenti, migliorando il controllo della contaminazione in diversi processi chiave, tra cui la fotolitografia, l’incisione e la pulizia a umido, la planarizzazione chimico-meccanica, la deposizione di film sottile, il trattamento chimico di massa, la manipolazione e la spedizione di wafer e reticoli, il collaudo, l’assemblaggio e l’imballaggio. Circa l’80% dei prodotti dell’azienda viene impiegato nell’industria dei semiconduttori.

I prodotti dell’azienda comprendono: prodotti di filtrazione che purificano i gas, i fluidi di processo e l’ambiente circostante; sistemi e componenti per liquidi che erogano, controllano o trasportano i fluidi di processo; materiali ad alte prestazioni e soluzioni speciali per la gestione dei gas; supporti e spedizionieri per wafer che proteggono i wafer dei semiconduttori dalla contaminazione e dalla rottura; grafite, carburo di silicio e rivestimenti specializzati.

Ora che l’antipasto è stato servito si passa alle caratteristiche quantitative del titolo e ai rating corredati da spunti operativi.

Informazioni quantitative sull’azione

Come investire su Entegris (ENTG), quotata dalla seconda metà del 2000, e che quindi possiede informazione storica più che sufficiente per adeguate analisi di stampo quantitativo. Ad esempio è possibile analizzare in maniera accurata i bilanci (ricavi, utili/perdite operativi, utili/perdite netti, FCF, vari ratios ecc) o la natura tecnico-quantitativa (rilevata tramite Esponente di Hurst corredato da significatività statistica: se 0<H<0,5 il processo stocastico è Mean Reverting; se H=0,5 il processo è Random Walk; se 0,5<H<1 il processo è Momentum) che muove fondamentalmente il processo del prezzo del sottostante analizzato, potendo anche osservare possibili ed eventuali mutamenti di natura a seconda del periodo storico/time frame analizzato.

Sul fronte della natura stocastica il titolo è classificato come fortemente momentum su tutti e 3 i periodi analizzati ossia lungo, medio e breve periodo (4096, 2048 e 1024 rendimenti logaritmici giornalieri sui prezzi di chiusura). Qui i risultati: H_1024=0,57 con Sign. Stat.>99,40%; H_2048=0,56 e Sign. Stat>99,08%; H_4096=0,58 e Sign. Stat.>99,98%.

Sul fronte fondamentale produce sistematicamente, almeno dal 2010 ad oggi (l’unica eccezione è il 2022), Free Cash Flows (FCF) ed è quindi possibile, come sotto vedremo, una stima col modello dei Discounted Cash Flows (DCF). Inoltre, il titolo produce sistematicamente dividendi, anche se non troppo elevati.

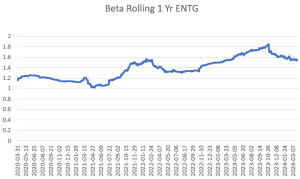

Sul lato del rischio sistematico, il β, è possibile dire questo. Sui 5 anni è a +1,33, muovendosi più che proporzionalmente rispetto al mercato: in altre parole, ciò significa che mediamente, ad +/-1% del NADSAQ100 corrisponde un +/-1,33% di ENTG. A livello rolling a 1 anno invece il titolo risulta sempre aggressivo; a seguire il grafico, con un valore attuale di +1,55, potendosi classificare come attualmente piuttosto aggressivo.

Dal punto di vista delle opzioni a 30 giorni è possibile dire che, almeno dal 2014 al 2020 la volatilità implicita è attualmente nella parte centrale del suo range (almeno dal 2014 ad oggi), con un valore in leggera salita di circa il 39%.

Come investire sulla tecnologia dei semiconduttori: i rating, l’analisi grafica e spunti operativi

Ora si parla di come investire sul titolo mediante le raccomandazioni dei rating, l’analisi grafica e di spunti operativi.

Sotto l’aspetto dei rating vengono attualmente assegnati 2 BUY. Uno di Zacks che misura la tendenza a produrre utili e perdite sopra/sotto le stime. Uno complessivo di Market Screener che raccoglie il giudizio di 14 analisti: 5 BUY, 5 ACCUMULATE e 4 HOLD, con un attuale prezzo obiettivo massimo di 164 $ ed un potenziale rialzo del +16,80% rispetto gli attuali 140,14 $.

Dal punto di vista grafico è l’azienda è cresciuta su tutti i periodi analizzati del +78% nell’ultimo anno, del +273% a 5 anni e addirittura del +1193% dall’inizio del 2007. L’unico vero e possente drawdown, anche detto maximum drawdown, c’è stato da Novembre 2021 (picco massimo di 146,08 $) a dicembre 2022 (picco minimo a 65,59 $), per una magnitudo del -55,10%. Uno dei motivi principali è stato il crollo dell’utile netto di quell’anno.

Dato che il titolo è classificato come momentum è quindi consigliabile fare trading diretto sul sottostante con tecniche momentum–breakout–trend following, e quindi, ad esempio: trovare azioni che sono vicine ai massimi annuali; tramite bollinger bands e connesse compressioni di volatilità spesso prodromiche alla rottura di livelli importanti (come i massimi di un certo periodo); medie mobili semplici o esponenziali a 200 periodi per distinguere fra trend ribassista o rialzista di lungo periodo ecc.

Conclusioni

Questo investimento significa credere nella tecnologia dei semiconduttori e non solo. Significa investire su un’azienda che almeno dal 2007 ad oggi è quasi sempre cresciuta, con una performance cumulata di tutto rispetto. Date queste considerazioni, e dato che sono assegnati 2 BUY l’azienda risulta ancora potenzialmente sottovalutata rispetto al suo fair value. Data inoltre la forte proprietà momentum è quindi sicuramente un buon candidato sia per farci trading che per investire sullo stesso inserendolo in un portafoglio; ed ancora per ottenere una rendita periodica, dato che il titolo elargisce sistematicamente dividendi.