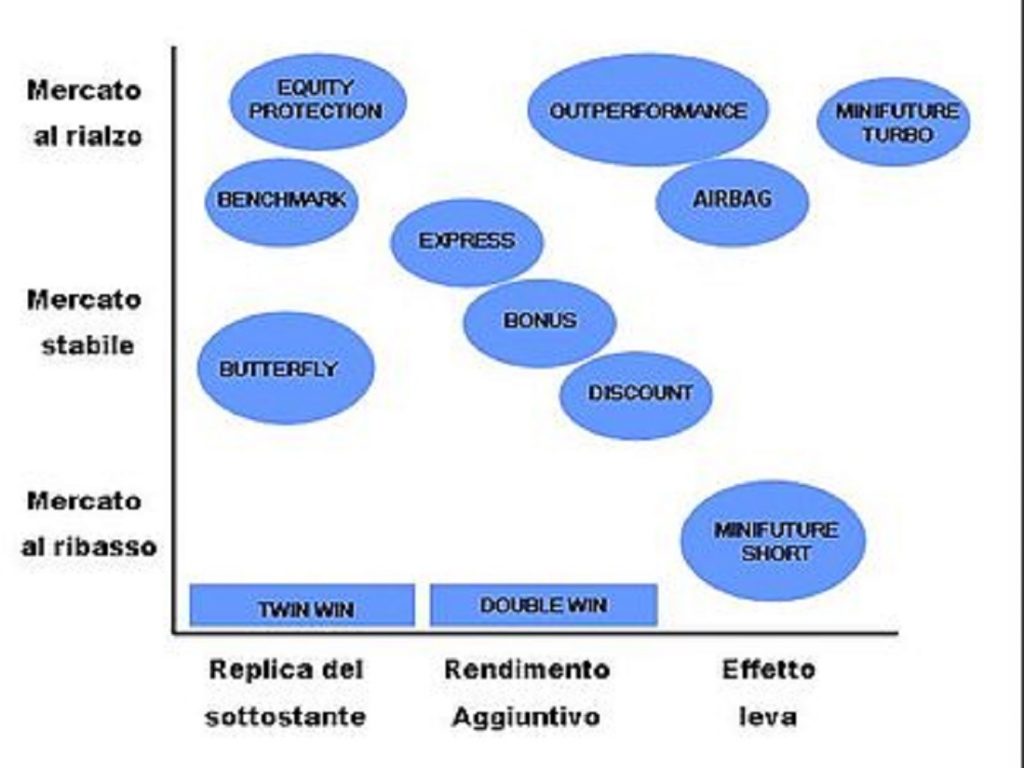

Uno dei grandi vantaggi dei certificati, oltre a essere fiscalmente efficienti (e qui ci sarebbe da aprire un’ampia parentesi nel confronto con altri strumenti finanziari) e di fornire facile accesso all’investimento su un’ampia gamma di sottostanti sui cui a volte è difficile prendere posizione (si pensi ad esempio che un contratto minidax vale 5.000 euro anche se la marginazione richiesta è inferiore), è la flessibilità che li contraddistingue.

Tale flessibilità è data dal fatto che quando si acquista un certificato si sta acquistando una strategia in opzioni difficilmente replicabile da un investitore poco esperto. Anche questo tipo di investitore può quindi scegliere una strategia adatta all’obiettivo che si propone:

- se l’obiettivo è ottenere protezione del capitale ed un profilo di payoff (pagamento a scadenza che può assumere diversi valori a seconda dell’andamento del sottostante) asimmetrico, ossia sbilanciato a favore dei guadagni (per i più esperti distribuzioni dei rendimenti con asimmetria positiva), verranno scelti i certificati a capitale protetto.

- se l’obiettivo è invece quello di percepire un puro rendimento dall’investimento (inteso come differenza fra valore di rimborso/vendita e prezzo di acquisto) la scelta verrà orientata su certificati ad esempio appartenenti alla famiglia dei bonus (della categoria certificati a capitale condizionatamente protetto)

- se invece l’obiettivo è quello di percepire cedole periodiche la scelta più diffusa è orientata ai cash collect o ai phoenix memory (della categoria certificati a capitale condizionatamente protetto)

Obiettivo protezione del capitale

Gli investitori meno aggressivi che antepongono la priorità di proteggere il proprio capitale orienteranno prevalentemente la loro scelta sui certificati a capitale protetto.

La gamma più comune di questi certificati è quella degli equity protection, che possono prevedere la protezione totale o parziale (di solito 100%, 95%, 90%) del capitale alla scadenza del certificato. A volte questi certificati prevedono anche il pagamento di cedole condizionate (ossia legate all’andamento del sottostante) o incondizionate, e nella maggior parte dei casi danno la possibilità di beneficiare della eventuale performance al rialzo del sottostante rispetto al suo valore iniziale.

Spunto operativo: se ci si vuole anche spingere sulla possibilità di ottenere un rendimento minimo garantito possono essere selezionati anche certificati che quotano ad un valore inferiore al rispettivo valore nominale.

Vi è poi da notare che per finanziare la struttura opzionale, che costituisce il certificato e che garantisce quindi la protezione del capitale, vengono utilizzati i dividendi: ciò comporta generalmente il fatto che questi prodotti vengono emessi con scadenze superiori a 5 anni, potendo quindi contare su 5 o più potenziali anni di dividendi da utilizzare per l’acquisto delle opzioni.

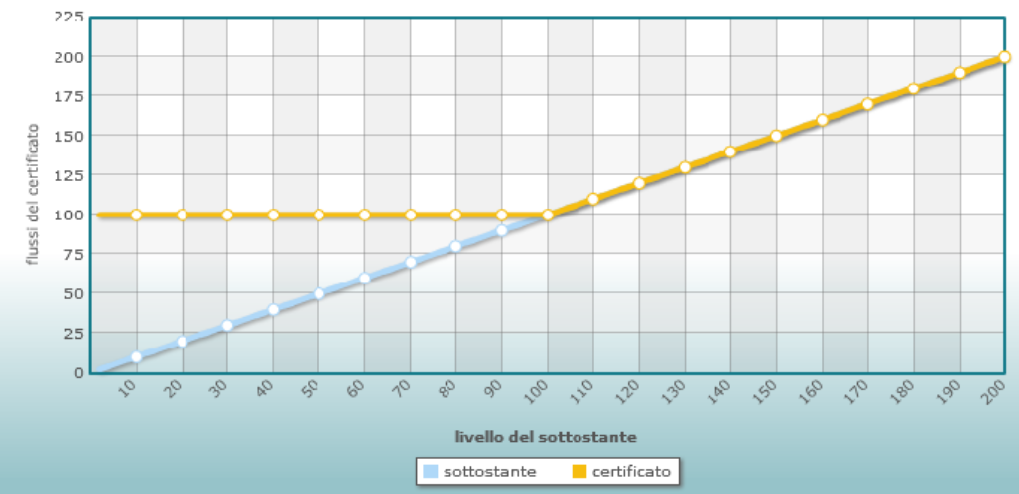

Payoff equity protection (capitale interamente protetto)

Fonte: Acepi

Come si può facilmente vedere il certificato garantisce il 100% del capitale qualora il sottostante quotasse ad un valore inferiore al 100% del rispettivo livello iniziale, consentendo di poter beneficiare dell’eventuale performace al rialzo.

A volte è previsto anche un fattore di partecipazione che limita la possibilità di beneficiare del rialzo del sottostante in una certa percentuale: ad esempio se il fattore di partecipazione è al 65%, ed il sostante quota al +30% del valore iniziale alla data di fixing finale, il beneficio sarà dato dal +19,5% (se il valore nominale è di 1000 euro il certificato varrà 1195 euro). Altre volte è previsto un cap che semplicemente da un “taglio netto” al rialzo del sottostante: se è posto al 130% e il sottostante quota al +35% del valore iniziale il certificato rimborserà solo il 130% del valore nominale (1300 euro se il valore nominale è di 1000 euro).

Obiettivo rendimento

Se invece l’investitore vuole puntare ad ottenere un rendimento gli strumenti più diffusi ed adatti all’obiettivo sono i certificati della famiglia bonus. Con essi è possibile puntare sia al rialzo che al ribasso (se si scelgono i cd reverse bonus) dei sottostanti su cui ci si vuole esporre. Per finanziare la struttura opzionale sottostante e concedere bonus appetibili molte volte viene inserito un tetto massimo detto cap, livello oltre il quale viene limitata la possibilità di partecipare alla performance positiva del sottostante.

In pratica vengono emessi con valori inferiori all’importo bonus e sono caratterizzati, nella stragrande maggioranza dei casi, dalla presenza di barriere americane, ossia attive durante tutto il periodo di osservazione del valore del sottostante (ogni giorno in intraday o al valore di chiusura ufficiale giornaliero): ciò rende il prezzo del certificato più reattivo a variazioni di prezzo del sottostante -specialmente quando quest’ultimo quota su valori molto vicini alla barriera-, replicandone linearmente l’andamento in caso di tocco della barriera stessa (e perdendo il diritto al bonus).

Il suddetto cap può non essere presente o presente, e nel secondo caso può essere pari allo stesso livello del bonus o superiore: se il cap coincide col bonus, pari ad esempio al 130%, ed il sottostante quota ad un livello superiore al 130% del livello iniziale viene comunque corrisposto il 130% del valore nominale del certificato; se invece il cap è superiore al bonus -p es 140% il cap e 130% il bonus- il certificato replicherà linearmente il sottostante per valori di quest’ultimo compresi fra il 130% ed il 140% del valore nominale.

Spunto operativo: se il sottostante ha già toccato la barriera e si hanno prospettive al rialzo o al ribasso (in caso di reverse bonus) del sottostante, si può “puntare” sulla dinamica desiderata di movimento del prezzo ed acquistare il rispettivo certificato per sfruttarne la linearità della performance rispetto al sottostante stesso.

Spunto operativo: se il sottostante si muove in laterale e si pensa possa estendere questa dinamica in futuro è possibile attuare una strategia long/short, ossia acquistare un bonus e un reverse bonus su stesso sottostante e possibilmente con stessa o simile scadenza. In tal modo viene quindi formato un corridoio fra la barriera superiore del reverse bonus e superiore del bonus, percependo a scadenza il bonus di entrambi i certificati qualora il sottostante rimanga incanalato nel corridoio.

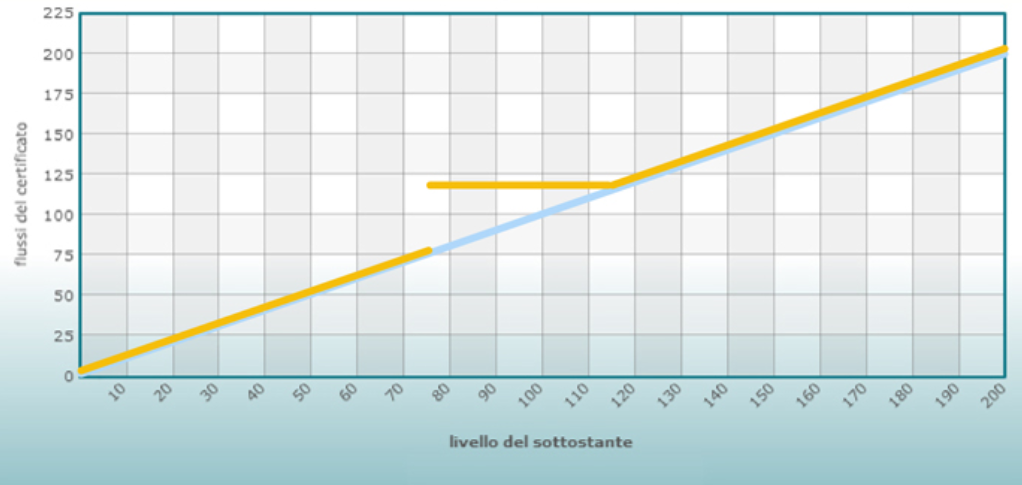

Payoff del certificato bonus

Fonte: acepi

In questo caso possiamo vedere come per valori del sottostante compresi fra la barriera e il livello di bonus (calcolato sul prezzo del sottostante) si abbia diritto a percepire bonus (calcolato sul valore nominale). Se poi il sottostante quotasse ad un valore superiore al bonus si avrebbe la replica 1 a 1 della dinamica del prezzo dello strumento su cui è scritto il certificato.

Se invece si avesse un cap pari al bonus il profilo di payoff sarebbe tagliato sulla parte superiore al bonus (con il guadagno che rimane costante oltre tale livello), mentre se il cap fosse superiore al bonus, il profilo di payoff oltre il bonus sarebbe lineare fino a tale livello massimo, per poi mantenersi constante oltre il suddetto livello.

Della famiglia Bonus fanno parte anche i Top bonus, caratterizzati per il fatto di aver barriere discrete (e, quando previsto, due differenti barriere corrispondenti a due rispettivi bonus).

Altro consiglio d’investimento:

Obiettivo cedole periodiche

Se l’investitore è affezionato alla “vecchia scuola” delle cedole periodiche l’orientamento più diffuso propende per l’investimento nei cash collect e nei Phoenix Memory .

Questi prodotti possono prevedere il pagamento di cedole periodiche condizionate all’andamento del sottostante (su valori superiori al trigger per il pagamento) o incondizionate. In quest’ultimo caso le cedole possono essere pagate solo in determinati momenti (ossia all’inizio della vita del certificato o per un numero limitato di periodi) o per tutta la vita del certificato (in tale frangente saranno più basse rispetto ad un certificato gemello per sottostante/sottostanti e simile durata, proprio per il fatto che vengano pagate senza condizioni).

A volte queste tipologie di certificati possono prevedere un meccanismo di autocall, ossia di rimborso anticipato automatico qualora il sottostante quoti ad un livello pari o superiore a dei livelli predeterminati rispetto al valore iniziale; il fatto che possa verificarsi il rimborso al valore nominale nei momenti “intermedi” di vita del certificato sostiene il prezzo del certificato stesso facendolo convergere a parità di condizioni, al valore nominale stesso qualora i sottostanti quotino ad un livello vicino a quello di autocall.

Il meccanismo di autocall si attiva solitamente qualche tempo dopo l’inizio della vita del certificato per dare la possibilità di ottenere un certo numero di pagamenti periodici, fissando le date di osservazione generalmente in corrispondenza di quelle delle cedole periodiche. Il livello di autocall può inoltre essere costante, oppure crescente (decrescente in caso di certificati reverse) per aumentare le probabilità di rimborso anticipato e sostenere il prezzo del certificato stesso.

Spunto operativo: è possibile selezionare opportunità “last minute” per andare a beneficiare del pagamento della cedola di prossima rilevazione e di ottenere al contempo il rimborso del valore nominale del certificato, ottenendo un rendimento nel breve/brevissimo periodo.

Spunto operativo: grazie all’efficienza della fiscalità dei certificati, per dare la possibilità di recuperare minusvalenze nello zainetto fiscale, è possibile strutturare questo tipo di prodotti prevedendo la possibilità di pagare delle maxi cedole iniziali, che anche qui possono essere condizionate o incondizionate.

Nota Bene: il trading può comportare rischi significativi per il capitale, con perdite che potrebbero in alcuni casi eccedere il capitale iniziale. È pertanto fondamentale assicurarsi di aver compreso tali rischi. Le informazioni presentate in questo sito non sono in alcun modo da intendersi come sollecito all’investimento e sono rivolte ad un pubblico indistinto, non rappresentando in alcun modo attività di consulenza finanziaria. Ogni decisione di investimento è sotto la piena ed esclusiva responsabilità del lettore.