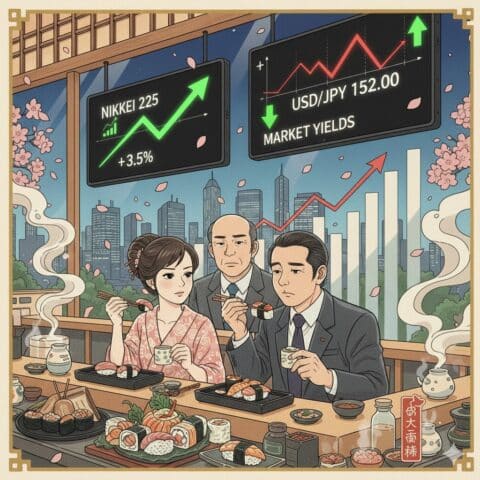

Borsa di Tokyo ai nuovi massimi storici con l’indice Nikkei-225 in rialzo a fine seduta di oltre il 3%. In calo lo yen, che scambia contro il dollaro ai minimi dall’estate di due anni fa. E i rendimenti sovrani in Giappone compiono un ulteriore balzo verso l’alto con il decennale al 2,17% e il trentennale al 3,485%. E’ tornato il “Takaichi trade” dal nome della premier, in carica solamente da due mesi e che avrebbe in mente il voto anticipato per inizio o metà febbraio. Obiettivo: garantire al suo Partito Liberal Democratico una maggioranza nelle due Camere, perduta dal suo predecessore Shigeru Ishiba in appena nove mesi.

Takaichi trade su attese di politica economica

I movimenti dei mercati si giustificano con la previsione di una politica fiscale ancora più espansiva. Appena ricevuta la nomina a capo del governo, prima volta nella storia nipponica per una donna, Sanae Takaichi ha varato un piano da 21.300 miliardi di yen (circa 115 miliardi di euro) per sostenere l’economia e contrastare il carovita. Malgrado un debito pubblico salito fin sopra il 250% del Pil, la premier intende varare ulteriori stimoli e vorrebbe che la Banca del Giappone tenesse i tassi di interesse fermi o li tagliasse. Il governatore Kazuo Ueda ha dovuto, invece, alzarli allo 0,75% a dicembre per contrastare un’inflazione ancora alta (2,9% a novembre).

Lo yen ha perso il 35% contro il dollaro negli ultimi cinque anni.

Mentre nel resto del mondo i tassi sono saliti, a Tokyo sono rimasti sostanzialmente stabili e con notevole ritardo si sono mossi di poco, uscendo appena dal territorio negativo. Il Takaichi trade sconta un rialzo dei rendimenti per l’atteso aumento delle emissioni di bond sovrani e le maggiori aspettative d’inflazione che conseguono agli stimoli fiscali. Allo stesso tempo, festeggia la borsa sulla previsione di maggiori utili societari grazie all’impatto favorevole sui consumi di questa impostazione di politica economica.

Rischio di spirale inflazionistica

Il cambio cede, perché è verosimile che la Banca del Giappone si veda costretta a tenere i tassi fermi. Non tanto per le ingerenze politiche, quanto per la necessità di garantire la stabilità finanziaria interna. Un debito che sale con i tassi in crescita diverrebbe insostenibile, specie a questi livelli. Ma uno yen più debole rischia di alimentare una spirale inflazionistica negativa proprio per le famiglie, le quali pagherebbero di più le merci importate.

Negli ultimi trenta anni al novembre scorso, i prezzi al consumo sono aumentati solamente del 12% contro quasi l’80% in Italia. Questo può suggerire una maggiore tolleranza dei giapponesi all’inflazione per un periodo di tempo limitato, avendo goduto per decenni di prezzi sostanzialmente invariati. D’altra parte, essendo poco abituati ai rincari, il malcontento rischia di montare più velocemente di quanto pensiamo.

Anzi, è già accaduto negli ultimissimi anni e vittima ne è rimasto il partito conservatore al governo quasi ininterrottamente dal 1945, i cui consensi sono collassati.

Occhio ai rendimenti sovrani

Il rialzo dei rendimenti a lungo termine sta già contagiando il mercato obbligazionario globale. Sta avvenendo, infatti, in un contesto di crescita complessiva dei debiti sovrani e alimenta i rimpatri di capitali in Giappone, sottraendo domanda altrove. Disponendo di elevatissime risorse finanziarie impiegate all’estero, Tokyo può fare leva su di esse per finanziare gli eccessi di spesa e al contempo sperare di arrestare la caduta del cambio. Ma ciò comporterebbe maggiori costi d’indebitamento, che rischiano di innescare una crisi fiscale nella quarta economia mondiale e con effetti dirompenti per i mercati finanziari internazionali.

giuseppe.timpone@investireoggi.it