E’ tornato l’appetito tra gli investitori stranieri per l’Argentina, che approfitta di questa fase di ritrovata fiducia per preparare il suo ritorno sui mercati internazionali con l’emissione di un nuovo bond in dollari. Sarà la prima dal 2017, anno in cui l’allora presidente Mauricio Macri riuscì nell’impresa di rifinanziarsi con una scadenza a 100 anni. Operazione mai avvenuta prima per un emittente sovrano con rating “spazzatura”. Buenos Aires era andata in default per la seconda volta dal 2001 solamente tre anni prima. I mercati accorsero a brindare al nuovo corso, ma solamente pochi mesi dopo se la sarebbero data a gambe con l’arrivo di una ennesima tempesta finanziaria.

E Macri sarebbe stato sconfitto proprio per questo dal peronista Alberto Fernandez due anni più tardi.

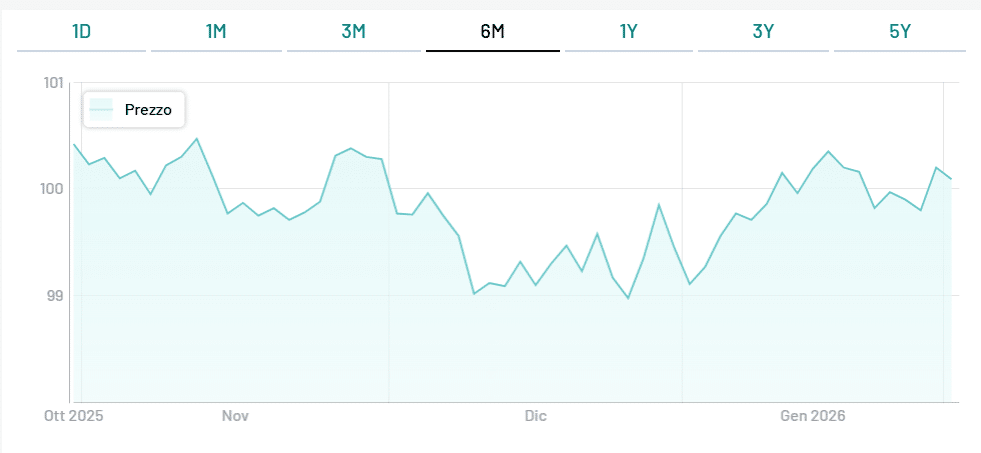

Rendimenti in calo per bond in dollari dell’Argentina

Al nuovo bond in dollari si sta studiando a distanza di un mese e mezzo dalle elezioni per il rinnovo del Congresso, vinte a sorpresa e con largo margine dal partito del presidente Javier Milei. I rendimenti sovrani sono crollati e i corsi azionari in borsa si sono impennati. Per la prima volta dopo diversi decenni i peronisti non sono né al governo e né al Congresso e alla guida della nazione sudamericana c’è un esponente “anarco-capitalista” che si è mostrato molto serio nell’implementazione delle riforme macroeconomiche.

I rendimenti sui bond in dollari dell’Argentina sono scesi in area 10%, un livello che il ministro dell’Economia, Luis Caputo, ritiene possa favorire nuove emissioni. L’operazione è vista come la ricerca di un voto da parte del mercato dopo mesi turbolenti. Tra settembre e ottobre la tensione finanziaria si era riaffacciata per il timore di una vittoria elettorale dei peronisti dopo quella ottenuta nella provincia di Buenos Aires. Per placare la tempesta e mettere in sicurezza l’esito del voto, l’amministrazione Trump si era prodigata con uno “swap” da 20 miliardi e una somma altrettanto elevata promessa dalle banche americane a sostegno del governo argentino.

Primo assaggio con Bonte 2030

Già nel maggio scorso l’Argentina era, in un certo senso tornata sui mercati internazionali, attraverso l’emissione di un bond in pesos e acquistabile in dollari. Il Bonte 2030 fissò cedola al 29,5%, più alta del previsto, pur attirando ordini a sufficienza da poter essere considerato un successo. Il titolo reca una clausola di rimborso anticipato facoltativo per il maggio 2027, prima delle prossime elezioni presidenziali. Un modo per garantire l’obbligazionista dalle possibili tensioni che si registrerebbero sul mercato alla vigilia del voto.

Nuova svalutazione del cambio probabile

Cosa sapere prima di valutare un eventuale acquisto di bond in dollari emessi dall’Argentina? I mercati guardano con attenzione alla questione del cambio. I controlli sui capitali sono stati solo parzialmente rimossi. E’ possibile dall’aprile scorso acquistare dollari a un tasso di cambio compreso tra 1.000 e 1.400 pesos. Tuttavia, oggi si aggira sopra 1.450 sul mercato ufficiale e a 1.440 su quello informale. Prima delle elezioni di ottobre, era schizzato fino a 1.550 pesos. Il cambio risulta sopravvalutato e gli economisti credono sia necessario svalutarlo per non compromettere la competitività dell’economia.

Milei ha rigettato questa ipotesi sul timore che ciò possa scatenare nuovamente l’inflazione prima delle prossime elezioni presidenziali. L’inazione comporta il rischio di un prosciugamento delle riserve valutarie, che senza il sostegno primaverile del Fondo Monetario Internazionale risulterebbero inferiori ai 19 miliardi di dollari. L’emissione del bond in dollari per l’Argentina sembra anche un test per valutare la sostenibilità finanziaria a medio-lungo termine. Essa rimpinguerebbe le riserve, sebbene in maniera episodica e non strutturale.

Bond in dollari test per Argentina

Quanto accaduto nel 2017 insegna che investire sull’onda dell’euforia non è mai saggio. Il bond a 100 anni in dollari dell’Argentina venne celebrato nel mondo come un esempio di successo delle riforme, a dire il vero allora più promesse che realizzate. Poco tempo dopo sarebbe stato l’emblema dell’ennesimo disastro di un’economia con alle spalle ben nove default e che prima di Milei si avviava a dichiarare il decimo in poco più di 200 anni.

giuseppe.timpone@investireoggi.it