La Grecia riapre in queste ore il collocamento per l’emissione di una nuova tranche del bond a 10 anni. Lo ha annunciato nella giornata di ieri l’Agenzia per la gestione del debito pubblico (PDMA) con riferimento alla scadenza del 15 giugno 2035 e cedola 3,625% (ISIN: GR0124041758). L’importo offerto sarà di 250 milioni di euro.

Bond 10 anni in Grecia con rendimento basso

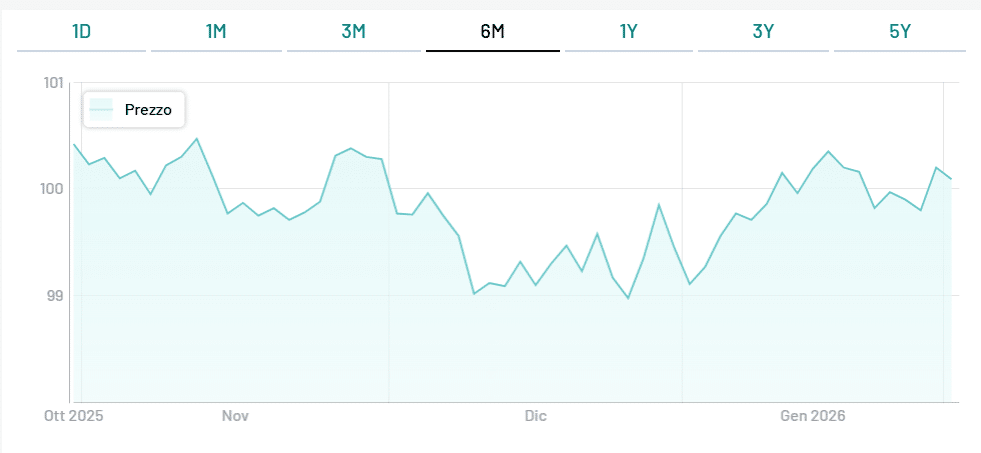

Alle attuali condizioni di mercato, il bond a 10 anni della Grecia dovrebbe offrire un rendimento sotto il 3,40%. La quotazione del suddetto titolo, infatti, si attestava al termine della seduta di ieri a 102. Da notare che i rendimenti ellenici siano ormai inferiori a quelli di Italia e Francia.

Un paradosso per uno stato che evitò il default nel decennio scorso solo grazie a ben tre salvataggi internazionali. Era considerato un caso perso, mentre oggi si distingue per buona condotta fiscale e crescita economica sopra la media europea.

Con l’emissione della nuova tranche del bond a 10 anni la Grecia avrà coperto il 96% delle sue emissioni programmate per quest’anno. Seguendo questi dati, non ci sarebbe più alcuno spazio per nuove emissioni “benchmark” da almeno 500 milioni. Ciò implica che ci potrà essere, semmai, un’altra riapertura entro la fine dell’anno.

Rating IG e conti pubblici in ordine

Quant’è sicuro investire sul debito ellenico? Le agenzie di rating gli assegnano ormai giudizi “investment grade”: BBB per S&P, BBB- per Fitch (con prospettive “positive”) e Baa3 per Moody’s. La Grecia non è più classificata come un emittente speculativo, vale a dire ad alto rischio di credito. E i suoi rendimenti sotto i livelli italiani e francesi segnalano che i mercati concordino con tale ottimismo.

L’apparente anomalia consiste nel fatto che il 73% del debito risulta contratto con creditori pubblici, cioè l’Unione Europea. Meno di un quarto del totale si trova in forma di titoli di stato.

La Grecia ha chiuso il 2024 con un debito pubblico al 153,6% del Pil e un deficit di appena l’1,3%. E’ ancora il Paese più indebitato d’Europa. Ma di positivo c’è che la sua economia continua a crescere sopra il 2%, a ritmi più che doppi rispetto alla media dell’Eurozona. Rispetto al periodo pre-Covid, si è espansa già di oltre il 9%, trainata dal boom del turismo. I conti pubblici registravano lo scorso anno un avanzo primario del 2,4%. Al netto della spesa per interessi, quindi, Atene riesce a spendere molto meno di quanto incassi.

Liquidità abbondante per il governo

La Grecia non sta emettendo una nuova tranche del bond a 10 anni per un qualche fabbisogno di liquidità. Al contrario, al 30 giugno scorso ne possedeva per quasi 42 miliardi, circa il 17,5% del Pil. Queste enormi scorte derivano perlopiù da aiuti internazionali ricevuti e non utilizzati e dalle emissioni negli ultimi anni superiori alle esigenze di cassa. Rappresentano una garanzia a medio termine per gli investitori. La liquidità oggi sarebbe sufficiente a coprire il fabbisogno per almeno i prossimi tre anni.

A dicembre saranno rimborsati 5,3 miliardi di aiuti ricevuti con il primo bailout del 2010. Il rimborso definitivo avverrà entro il 2031, con un decennio di anticipo rispetto alle previsioni iniziali. Per il 2026 ci saranno emissioni di titoli del debito per 8-9 miliardi, interamente destinate ai rimborsi delle scadenze. Il clima di notevole stabilità politica ritrovata con il governo conservatore del premier Kyriakos Mitsotakis contribuisce a generare ottimismo tra gli investitori.

Bond 10 anni in Grecia con scarso appeal speculativo

Il bond a 10 anni della Grecia, tuttavia, rende già abbastanza poco. Difficile che lo spread si restringa ulteriormente e alimenti i guadagni in conto capitale. Pertanto, trattasi più di un investimento per “cassettisti”. C’è da dire che il BTp a 10 anni offre al momento quasi lo 0,15% in più all’anno, a fronte di rating complessivamente appena migliori. Se fino a qualche anno fa il debito ellenico comportava l’assunzione di alti rischi con la prospettiva di lauti guadagni, da un po’ di tempo sembra vero il contrario.

giuseppe.timpone@investireoggi.it