La reazione dei mercati finanziari all’accordo sui dazi tra Unione Europea e Stati Uniti è stata complessivamente positiva. Lo scenario più temuto è stato evitato, anche se sul piano politico i governi masticano amaro e i risultati appaiono profondamente deludenti al mondo delle imprese. I titoli di stato hanno visto ieri contrarsi i rendimenti lungo la curva delle scadenze. E non era un fatto scontato. La maggiore propensione al rischio sosterrebbe, in teoria, la fuga dei capitali dal comparto obbligazionario a quello azionario. Tuttavia, è pur vero che negli ultimi mesi le tensioni commerciali hanno deprezzato i bond più lunghi sui timori di una ripresa strutturale dell’inflazione.

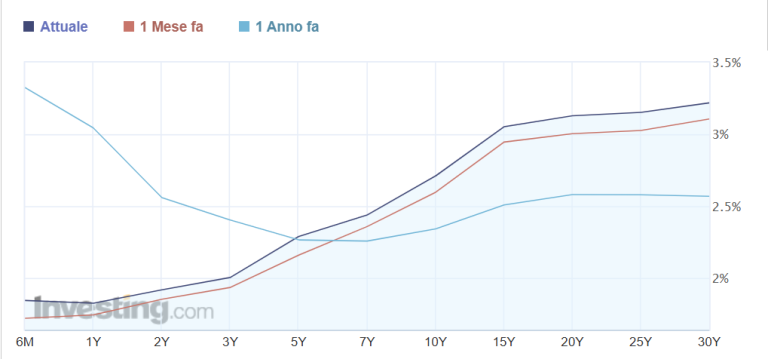

Curva dei rendimenti con spettro deflazione

Ora che l’accordo sui dazi, piaccia o meno, è stato portato a casa, cosa può accadere alla curva dei rendimenti? La premessa è che tale intesa sia evidentemente più vantaggiosa per gli americani. Imporranno dazi al 15% sulle merci importate dall’UE e beneficeranno di maxi-acquisti di petrolio, gas e armi, nonché di maxi-investimenti sul loro territorio. In più, la “web tax” minacciata da Bruxelles sulle Big Tech è già stata cancellata.

Come se non bastasse, il cambio euro-dollaro è salito del 13% quest’anno. Un dazio ufficioso che si somma al dazio ufficiale e che porta nei pressi del 30% la stangata complessiva a carico delle nostre merci negli USA. La crescita europea ne risentirà. C’è persino il rischio che molte merci invendute dalle stesse imprese europee, ma anche asiatiche, vengano dirottate sul nostro mercato. Se accadesse, i prezzi al consumo fletterebbero. Dopo anni di alta inflazione ci attenderebbe la deflazione.

E questa è già una scusa perfetta perché anche a settembre la Banca Centrale Europea torni a tagliare i tassi di interesse.

Taglio dei tassi e più debiti

I tassi influenzano il tratto medio-breve della curva dei rendimenti. Ciò ci spinge a credere che nei prossimi mesi i rendimenti brevi proseguano la discesa. Il mercato finora sconta solo un altro taglio dei tassi dello 0,25% entro fine anno o i primi mesi del 2026. Probabile che in estate tali previsioni vengano riviste al rialzo, sempre che i dati sull’inflazione depongano a favore di un tale scenario.

Il tratto medio-lungo della curva dei rendimenti, invece, risente di altre dinamiche come l’inflazione futura e i rischi fiscali. E qui c’è da dire che i dazi americani hanno già mandato in crisi il modello economico su cui si regge ancora l’UE e che è basato sulle esportazioni. La stessa Germania sta cambiando impostazione, puntando a stimolare la domanda interna. Da quest’anno al 2032 si stima che il suo bilancio registrerà deficit superiori al 4% del Pil. Dovendo confidare meno sulle esportazioni, acquisiranno maggiore importanza consumi delle famiglie e investimenti delle imprese, oltre che la spesa pubblica.

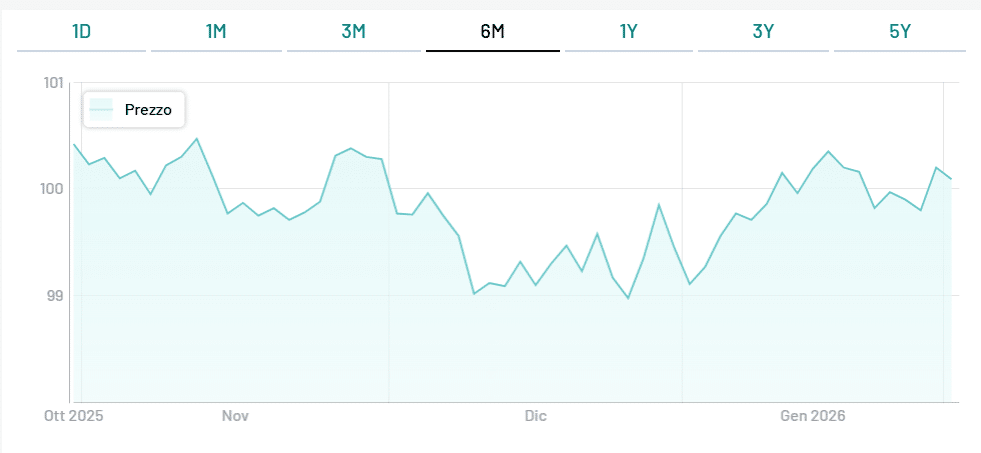

Bond lunghi depressi da mesi

Trattasi di un ri-orientamento dell’economia europea nel senso di maggiore debito pubblico. E questo a sua volta impatterà negativamente il tratto lungo della curva dei rendimenti. A questa prospettiva si deve l’implosione dei prezzi per i titoli lunghi nei mesi recenti.

Prendete il BTp 2072. Prima delle elezioni federali tedesche di febbraio stava tra 62 e 63 centesimi, mentre adesso non arriva a 58 centesimi. Il Bund 2054 è crollato da oltre 96 a poco più di 87 centesimi.

Il riarmo europeo non è altro che un sostegno alle economie nazionali. E il mercato fiuta che la BCE potrebbe trovarsi costretta a tollerare, pur senza dichiararlo esplicitamente, tassi d’inflazione più alti del target del 2%. In questo modo, potrà agevolare le emissioni a debito nell’UE. Dunque, si starebbe andando verso una politica di accomodamento monetario per favorire l’aumento del debito a costi tollerabili. Tutto questo si tradurrebbe in inflazione e deterioramento dei conti pubblici. Non a caso iniziano a scricchiolare i rating degli stati più solidi come Austria e Finlandia.

Curva dei rendimenti più ripida

Una curva dei rendimenti più ripida, cioè con cali sul tratto breve e rialzi sul tratto lungo, offre all’investitore un premio più alto per spostarsi sulle scadenze maggiori. Non sarebbe un pasto gratis, bensì il riflesso di rischi fiscali e per il potere di acquisto. Mutano i paradigmi: dalla competitività basata sui bassi costi, anche del lavoro, all’espansione fiscale per sostenere i redditi interni. Per l’obbligazionario il più grande sconvolgimento dell’ultimo mezzo secolo.

giuseppe.timpone@investireoggi.it