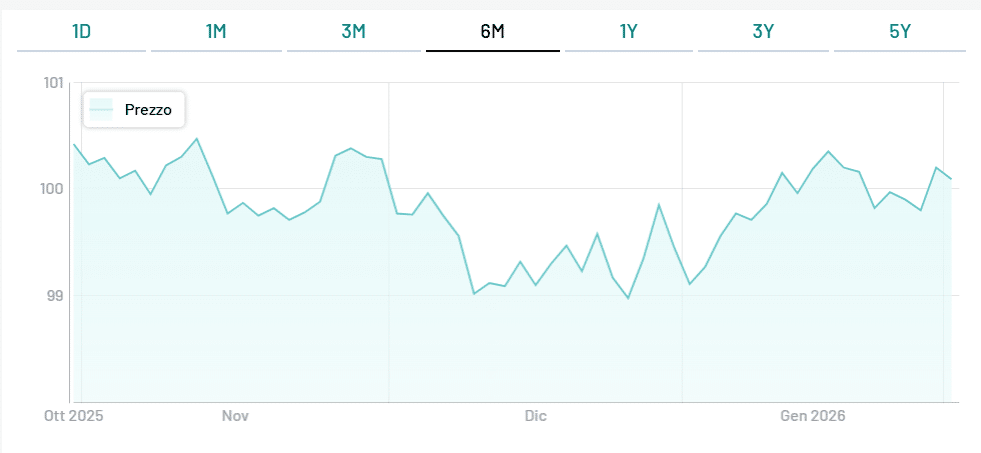

Se siete stati tra coloro che nei mesi scorsi si erano posizionati sulle scadenze obbligazionarie lunghe, non starete gioendo in questa fase. Eravate convinti che i rendimenti sarebbero scesi, mentre sono risaliti e non accennano ad invertire la rotta. Prova massima ne è il bond a 100 anni dell’Austria con data di scadenza nel lontano 30 giugno 2120 (ISIN: AT0000A2HLC4). Lo prendiamo da tempo come riferimento per il tratto iper-lungo della curva sui mercati avanzati. L’emissione risale all’estate di cinque anni fa, in piena pandemia. La cedola offerta dal Tesoro di Vienna fu di appena lo 0,85%, specchio dei bei tempi passati.

Quotazione sotto 30 centesimi

Stamane, il bond a 100 anni tratta sotto i 30 centesimi. Chi lo acquistasse, pagherebbe meno del 30% del capitale nominale. Un lotto minimo di 1.000 euro si porterebbe a casa per neanche 300 euro. Alla scadenza la plusvalenza sarebbe, pertanto, del 235%. Ovviamente, spalmata su circa 95 anni. E c’è da dire che, a meno di non confidare nell’immortalità, a riscuotere sarebbero gli eredi. Tuttavia, c’è sempre la possibilità di rivendere prima. Questo è lo spirito di chi compra questi titoli così lunghi.

Forti perdite quest’anno

Il problema evidenziato all’inizio dell’articolo è che ad oggi l’appeal speculativo che il bond a 100 anni austriaco sembrava offrire, non si è concretizzato in qualcosa di positivo. Pensate che all’inizio dell’anno la quotazione si attestava a circa 43 centesimi. Solamente per tornare a quei livelli, che molti di noi pensavamo avessero toccato il fondo, ora dovrebbe recuperare oltre il 43%. Va anche detto che un investimento di questo tipo non va mai effettuato nella convinzione di poter fare cassa entro qualche mese.

Sarebbe troppo facile e le cose facili per loro natura rendono poco.

Chi entrasse sul mercato oggi, potrebbe confidare su un rendimento cedolare di tutto rispetto. La cedola dello 0,85% rapportata alla quotazione esita il 2,85% lordo annuo. Non è tanto, ma di questi tempi ci si copre almeno l’inflazione nell’attesa che si potrà guadagnare in conto capitale. Per capirci, un lotto di 1.000 euro lo acquisterei oggi per quasi 299 euro e mi staccherebbe ogni anno 8,50 euro. Questa cifra equivarrebbe per l’appunto al 2,85% dell’investimento effettivo.

Bond a 100 anni vittima delle aspettative

Perché il bond a 100 anni non torna ad apprezzarsi? Il mercato resta guardingo tra tensioni geopolitiche, dazi e riarmo. Sospetta che i debiti in futuro aumenteranno nell’Eurozona insieme all’inflazione. Per questo si mantiene sulle scadenze più brevi, che sono anche più direttamente impattate dal taglio dei tassi di interesse. In un certo senso, la crisi delle scadenze lunghe è la spia di un deterioramento delle prospettive macroeconomiche (rischio stagflazione?), ma paradossalmente anche di un loro possibile miglioramento. In una condizione di crescita salutare, i rendimenti salgono lungo la curva.

giuseppe.timpone@investireoggi.it