Tra i quattro titoli di stato a medio-lungo termine in emissione venerdì 26 settembre c’è il CcTeu 15 aprile 2034 (ISIN: IT0005652828). Il Tesoro offrirà la nona tranche per un importo compreso tra 1 e 1,5 miliardi di euro. La prima emissione risale all’aprile scorso. Pur essendo bond spesso bistrattati dalle famiglie, le quali forse non ne comprendono appieno il funzionamento, non andrebbero ignorati. Essi offrono una cedola indicizzata ai tassi di mercato, per l’esattezza all’Euribor a 6 mesi.

CcTeu 2034, calcolo della cedola semestrale

Nel caso specifico, il CcTeu 2034 offre all’investitore uno spread di 1,05% sopra tale tasso. Il calcolo avviene su base semestrale, facendo riferimento al valore assunto dall’Euribor a 6 mesi nei due giorni lavorativi antecedenti l’inizio del periodo cedolare.

Ad esempio, nel semestre in corso la cedola è agganciata al valore registrato venerdì 11 aprile, che fu di 2,244%. Questo va sommato al suddetto spread e il risultato ottenuto va convertito da annuale a semestrale, tenuto conto dei giorni effettivi del semestre rispetto ai 360 complessivi.

Dunque, il CcTeu 2034 staccherà per il 15 ottobre prossimo l’1,674%. Il valore della cedola di aprile 2026 andrà ricalcolato in base all’Euribor a 6 mesi vigente il 13 ottobre. Fatta questa premessa di natura tecnica, interroghiamoci sull’opportunità di investire nel bond. Quando abbiamo a che fare con un indicizzato, dobbiamo effettuare il confronto con la cedola fissa. Solo se ci aspettiamo un rendimento medio almeno uguale, dovremmo acquistarlo.

Breakeven a 2,45%

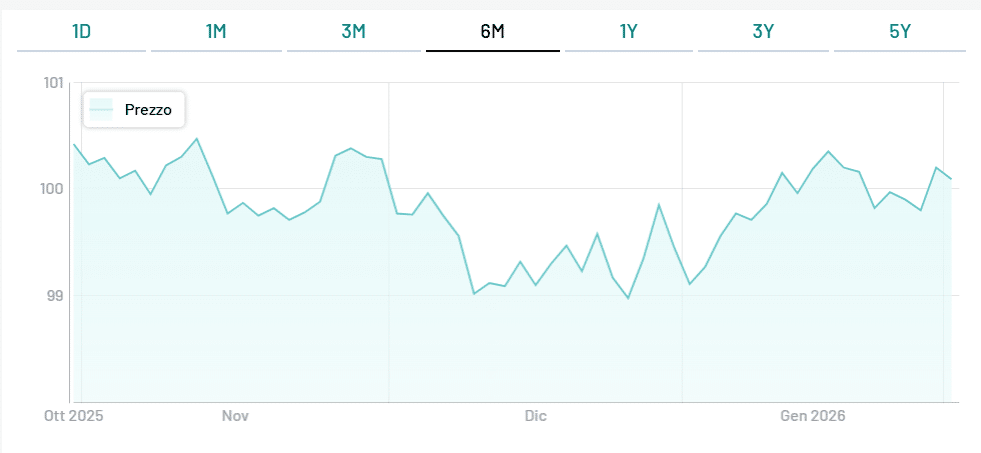

Il CcTeu 2034 quota attualmente a circa 101,21. Il rendimento alla scadenza, al netto dell’Euribor, si attesta allo 0,90%. Il BTp di pari durata e con cedola fissa offre il 3,35%. Stiamo trovando che l’indicizzato rende il 2,45% in meno, ma ovviamente senza il tasso a cui fa riferimento.

Questo significa che solo se l’Euribor a 6 mesi in media fosse almeno pari al 2,45% da qui alla scadenza, risulterebbe di pari convenienza investire nell’indicizzato. Questo è ciò che in gergo si definisce il “breakeven”.

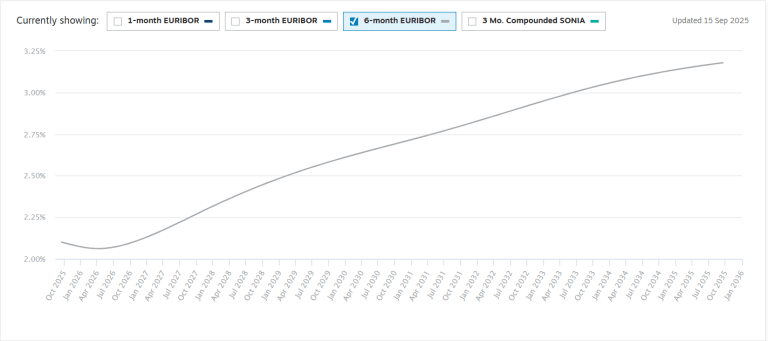

Come facciamo a sapere quali saranno i tassi futuri? Conoscere in anticipo l’andamento di una variabile di mercato è impossibile. Se così non fosse, faremmo tutti l’investimento giusto. A quel punto, i bond indicizzati stessi non avrebbero alcun senso. Il mercato può darci una mano con i contratti forward, che scontano i tassi nel medio e lungo periodo. Oggi come oggi, l’Euribor a 6 mesi in media da qui alla scadenza del CcTeu 2034, facendo riferimento ai valori di aprile e ottobre di ogni anno (mesi di pagamento per le cedole), è atteso prossimo al 2,60%.

Euribor seguono tassi BCE

Nel dettaglio, l’Euribor a 6 mesi si porterebbe al 2,45% solamente nell’ottobre del 2028 e da lì in avanti salirebbe ulteriormente. Tenete conto che il suo valore attuale si aggira attorno al 2,10%. Esso risulta tipicamente a premio di circa lo 0,10% sull’Euribor a 3 mesi, che a sua volta segue l’andamento dei tassi sui depositi bancari fissati dalla Banca Centrale Europea e oggi al 2%.

In altre parole, grazie al CcTeu 2034 avremmo modo di difenderci dall’eventuale rialzo dei tassi. Esso impatta sui prezzi dei bond, facendoli scendere. E i tassi salgono generalmente con l’inflazione. Dunque, indirettamente sarebbe una protezione contro la perdita del potere di acquisto.

Ai valori attuali, il CcTeu 2034 si rivelerebbe un buon investimento se in media l’Euribor a 6 mesi salisse sopra il 2,45%. Ciò sottintende tassi di interesse in rialzo dello 0,50% rispetto ad oggi. Parliamo sempre di media entro la scadenza del bond. Il rischio sarebbe che i tassi salissero di meno e che le cedole risultassero meno generose delle previsioni. In questo modo, il rendimento medio dell’indicizzato non arriverebbe ai livelli dell’attuale bond con cedola fissa.

CcTeu 2034 protezione contro inflazione

Nel caso in cui, invece, i tassi salissero più velocemente e durevolmente del previsto, la situazione si ribalterebbe. Il CcTeu 2034 esiterebbe un rendimento più alto. Poiché a priori nessuno può immaginare come andranno le cose, prudenza vuole che s’investa in titoli del genere una porzione minoritaria del portafoglio. Basti guardare a quanto accadde tra il 2021 e il 2023, quando il boom dell’inflazione trascinò al rialzo i tassi e provocò il collasso dei prezzi obbligazionari.

giuseppe.timpone@investireoggi.it