Si allungano ancora i tempi per la ricerca di un accordo definitivo sulla riduzione del debito da 2,7 miliardi che rischia di condurre Seat Pagine Gialle nel baratro del default. Il Consiglio di Amministrazione della società ha infatti prorogato al 30 Gennaio 2012 la deadline per formalizzare con tutte le parti in causa (azionisti, obbligazionisti e banche) la proposta di conversione di 1,3 miliardi di euro di obbligazioni Lighthouse 8% 2014, in default tecnico dallo scorso mese di Ottobre, in azioni della società. L’operazione è strettamente necessaria per consentire la sopravvivenza della nota compagnia torinese distributrice degli elenchi telefonici su cui grava una montagna di debiti in gran parte pompati sulla società da audaci e spregiudicati finanzieri sin dal lontano 2003.

Serve il nulla osta degli obbligazionisti Seat per ristrutturare il debito

Sistemata la questione con i bondholders junior del veicolo lussemburghese Lighthouse International SA che hanno accettato la conversione del debito in azioni, ora tutto ruota intorno ai portatori del bond da 750 milioni Seat PG 10,50% 2017 (XS0482702395). Questi obbligazionisti, inizialmente esclusi dalla trattativa dello swap, sono infatti stati chiamati in causa perché dall’operazione di ristrutturazione del debito ne deriverebbe un cambiamento dell’assetto societario di Seat per cui si sentirebbero direttamente coinvolti. Pertanto chiedono giustamente il riconoscimento di un premio in denaro (consent fee), al pari degli obbligazionisti subordinati se non qualcosa di più (1,2%-1,5% del capitale obbligazionario), per dare il via libera al piano di ristrutturazione del debito di Seat.

La fame degli obbligazionisti Seat e lo spettro del default

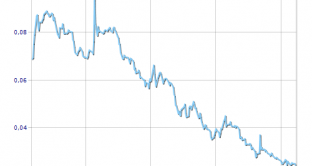

Ma chi sono gli obbligazionisti Seat? In prevalenza istituzionali e fondi d’investimento, fra cui Sterling Sub Holdings SA (Ssh), veicolo lussemburghese riconducibile all’operatore di private equity Cvc Capital Partners, che ha in mano il 29% delle azioni Seat e, secondo indiscrezioni, anche il 30% del bond acquistato a valori medi compresi fra 55/60 (vedi grafico a lato). Una percentuale non casuale che di fatto impedisce il raggiungimento di qualsiasi accordo fra le parti per la modifica delle clausole contrattuali del prestito (occorre infatti un quorum del 75%) se non con il benestare di Ssh, cioè di chi probabilmente controlla la stessa Seat. Quindi chi decide, alla fine, è ancora il fondo Cvc – sostiene Venturini – che potrebbe avere tutto l’interesse a non far passare l’accordo in via consensuale puntando dritto a far saltare la cedola di Seat 2017 a fine mese per mandare la società in amministrazione straordinaria.

Ma chi sono gli obbligazionisti Seat? In prevalenza istituzionali e fondi d’investimento, fra cui Sterling Sub Holdings SA (Ssh), veicolo lussemburghese riconducibile all’operatore di private equity Cvc Capital Partners, che ha in mano il 29% delle azioni Seat e, secondo indiscrezioni, anche il 30% del bond acquistato a valori medi compresi fra 55/60 (vedi grafico a lato). Una percentuale non casuale che di fatto impedisce il raggiungimento di qualsiasi accordo fra le parti per la modifica delle clausole contrattuali del prestito (occorre infatti un quorum del 75%) se non con il benestare di Ssh, cioè di chi probabilmente controlla la stessa Seat. Quindi chi decide, alla fine, è ancora il fondo Cvc – sostiene Venturini – che potrebbe avere tutto l’interesse a non far passare l’accordo in via consensuale puntando dritto a far saltare la cedola di Seat 2017 a fine mese per mandare la società in amministrazione straordinaria.

La trappola dell’accordo per la riduzione del debito

Pur volendosi sforzare a pensarla diversamente, l’impressione è che Seat stia facendo cassa da tutte le parti preparandosi al peggio (per i piccoli risparmiatori), commenta l’analista Eric Maltese, si vuole sì ristrutturare il mostruoso debito, ma passando dall’amministrazione straordinaria, anche perché incombe sul gruppo una tegola fiscale da un centinaio di milioni di euro derivante dalla ristrutturazione consensuale e dall’emissione di nuove azioni che – secondo gli esperti – potrebbe essere evitata solo col ricorso alla legge Marzano. La mossa manderebbe matematicamente all’aria il piano di swap lasciando quindi gli obbligazionisti junior soli e senza un piano alternativo di recupero dell’investimento davanti al tribunale inglese (la sede legale di Lighthouse International è stata spostata a Londra a metà dicembre) che ne decreterebbe il fallimento immediato se nel frattempo Seat, che è garante del bond, finisse in amministrazione straordinaria. Col vantaggio, oltretutto – prosegue Maltese – che l’azionariato non subirebbe variazioni sostanziali, vera e propria preoccupazione dei fondi d’investimento che controllano Seat. La disponibilità di cassa a bilancio, infine, farebbe subito contente le banche, mentre dalla cessione di alcune società estere appartenenti al gruppo (Telegate, Thomson, Europages) si andrebbe a soddisfare tutti i creditori, fra cui i bondholders Seat che, alla fine, sono ancora le stesse banche creditrici e gli azionisti di maggioranza i quali uscirebbero di scena con le tasche piene, e magari pronti a rilevare la stessa società, dimagrita dalla cura della legge Marzano.

Pur volendosi sforzare a pensarla diversamente, l’impressione è che Seat stia facendo cassa da tutte le parti preparandosi al peggio (per i piccoli risparmiatori), commenta l’analista Eric Maltese, si vuole sì ristrutturare il mostruoso debito, ma passando dall’amministrazione straordinaria, anche perché incombe sul gruppo una tegola fiscale da un centinaio di milioni di euro derivante dalla ristrutturazione consensuale e dall’emissione di nuove azioni che – secondo gli esperti – potrebbe essere evitata solo col ricorso alla legge Marzano. La mossa manderebbe matematicamente all’aria il piano di swap lasciando quindi gli obbligazionisti junior soli e senza un piano alternativo di recupero dell’investimento davanti al tribunale inglese (la sede legale di Lighthouse International è stata spostata a Londra a metà dicembre) che ne decreterebbe il fallimento immediato se nel frattempo Seat, che è garante del bond, finisse in amministrazione straordinaria. Col vantaggio, oltretutto – prosegue Maltese – che l’azionariato non subirebbe variazioni sostanziali, vera e propria preoccupazione dei fondi d’investimento che controllano Seat. La disponibilità di cassa a bilancio, infine, farebbe subito contente le banche, mentre dalla cessione di alcune società estere appartenenti al gruppo (Telegate, Thomson, Europages) si andrebbe a soddisfare tutti i creditori, fra cui i bondholders Seat che, alla fine, sono ancora le stesse banche creditrici e gli azionisti di maggioranza i quali uscirebbero di scena con le tasche piene, e magari pronti a rilevare la stessa società, dimagrita dalla cura della legge Marzano.